בתום שבוע שבו השווקים העולמיים חוו את התנודתיות החריפה ביותר שלהם זה יותר משנתיים, תופעה שהמשקיעים ניסו ככל יכולתם להתעלם ממנה חזרה למרכז הבמה. גם אחרי המימושים הקדחתניים, שום דבר לא נראה זול - המניות והאג"ח עדיין יקרות במבט היסטורי. והיו מעט מקומות שיכולים לשמש מקלט מבטחים לכסף, כאשר האחזקות במזומן מניבות למעשה תשואה אפסית.

משקיעים שנהנו מתשואות מרשימות בשנים האחרונות ניצבים בפני תקופה חדשה קשה. לאורך כל השנה, הפדרל ריזרב מסיים את המדיניות המוניטרית האולטרה-מקילה שסייעה ללבות את הגאויות בשוק. כאשר התהליך הזה מתקרב לקיצו, התנודתיות שהייתה מרוסנת זה כמה שנים חזרה בגדול. יש מעט תרחישים משכנעים שיכולים להנחות את המשקיעים בהחלטה היכן לשים את הכסף שלהם.

אחר שהם סוקרים את הנוף, עושה רושם שהם בוחרים את האופציה הרעה במיעוטה, ודוחפים כספים חזרה למניות היקרות, כפי שהם עשו שלשום (ו'). כמה משקיעים חוששים שזה יכול להפוך בקרוב לבעיה.

ג'רמי גרנתם, מייסד GMO, חברת ניהול נכסים מבוסטון, צופה שעלייה במספר העסקאות "תדחוף את השוק לרמות אמיתיות של בועה, שבהן הוא יהפוך שוב למסוכן מאוד". אבל בתחזית ארוכת הטווח העדכנית שלה שפורסמה בשבוע שעבר, GMO אומרת שההחזרים ממזומנים, מאג"ח אמריקאיות וממניות אמריקאיות בשבע השנים הבאות יהיו נמוכים משיעור האינפלציה.

התחזיות הדוביות לטווח הארוך מבוססות היטב. עם תשואות כה נמוכות, האג"ח הממשלתיות הן מאוד לא אטרקטיביות. תמחורים לטווח הארוך מראים שהמניות בארה"ב נסחרות במחירים מנופחים מאוד, גם אם הן עדיין לא בבועה.

על פי מדידה פופולרית מאוד, מחירי המניות במדד 500 S&P נמוכים רק במקצת מהשיא שלהן ב-2007 לפני המשבר הפיננסי - וגבוהים מהשיא של 1966 לפני השוק הדובי הארוך בשנות ה-70.

המימוש צריך להימשך

בדרך כלל, מנה של תנודתיות שוק ומימושים כלליים מקילה את הבעיות הללו ויוצרת כמה הזדמנויות, אבל המימוש הנוכחי צריך עדיין להימשך. כדי להבין למה, בואו נתבונן בגורמים של החזרה לתנודתיות.

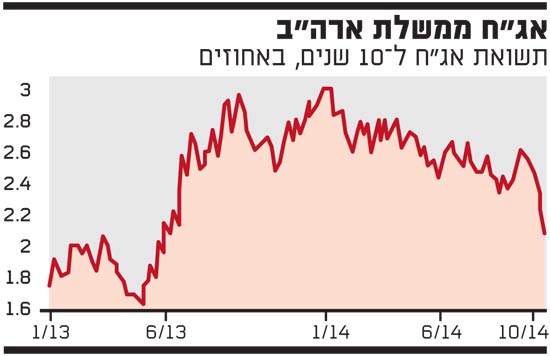

שוק אג"ח האוצר האמריקאי היה אחד היסודיים שבהם, מפני שתנועה גדולה של קרנות גידור לאג"ח הללו הורידה פעמיים את תשואת אג"ח האוצר לעשר שנים אל מתחת ל-2%.

זה גרם להרבה מומחי שוק להיראות רע. כאשר השנה החלה, הפדרל ריזרב הודיע על תוכניתו לצמצם את רכישות האג"ח הממשלתיות והאג"ח מגובות המשכנתאות, שידועות כהקלה כמותית. הרכישות הללו נועדו להמריץ את כלכלת ארה"ב על ידי שמירה על תשואות נמוכות. ביטול התמריץ הזה, כפי שעשה הפד בעקביות במהלך השנה, היה אמור להעלות את התשואות.

לא פחות מ-97% מהכלכלנים שנסקרו על ידי בלומברג בינואר צפו ששערי הריבית כפי שהם נקבעים בשוק האג"ח יעלו בששת החודשים הבאים. באפריל, 100% מהם חשבו כך. במקום זאת, התשואות ירדו לאורך כל השנה - עד השבוע שעבר, כאשר הירידה הפכה למפולת. משקיעים רבים נתפסו מהמרים לא נכון, ונאלצו לוותר על הימורים שכבר גרמו להם להפסיד כסף רב.

גם אם ההימור שלהם היה שגוי, הוא היה הגיוני. מחירי אג"ח האוצר עלו בעקביות במשך יותר מ-30 שנה - מאז שהפד בראשות פול וולקר שכנע את המשקיעים שהוא מחויב לריסון האינפלציה. כל הבראה אמריקאית אמורה לדחוף את התשואות חזרה כלפי מעלה. החשבון וההיגיון אותתו, לכן, שמחירי האג"ח יצנחו.

הביקוש לאג"ח נשאר חזק

אבל הביקוש לאג"ח נשאר חזק, משתי סיבות. הראשונה היא מקרו-כלכלה. בחודשים האחרונים הצטברו ראיות ללחצים דפלציוניים, בייחוד בגוש האירו. המגמה הזו מושכת כסף לארה"ב, מעלה את ערך הדולר מול מטבעות אחרים, ומחלישה את מחרי הסחורות, בייחוד נפט. מחירי הנפט הגולמי צנחו בכמעט 30% מאז יוני, למרות האירועים בעיראק. נפט זול יותר מנמיך את האינפלציה.

יש נימוקים טובים לכך שארה"ב עדיין רחוקה מאיום של דפלציה. השבוע שעבר הביא את הבשורות הטובות שמספר האמריקאים שפנו לקבלת דמי אבטלה בחודש שעבר היה הנמוך ביותר מאז תחילת שנת 2000. אבל בשוליים, סיכוני הדפלציה עלו. אג"ח הופכות להרבה יותר אטרקטיביות כאשר אין אינפלציה. הגורם השני שתומך באג"ח הוא טכני. קרנות הפנסיה זהירות הרבה יותר אחרי המשבר, והן מעוניינות בעיקר לוודא שהן יעמדו בהתחייבויות שלהן, ולא בהכרח למקסם את הביצועים שלהן. זה אומר שהן קונות אג"ח.

ג'ים סליבן, מנהל פרודנשל פיקסד אינקם, שמנהלת יותר מ-400 מיליארד דולר בקרנות אג"ח, מדווח שהנכסים בניהול שלו עלו בכ-20% מאז המשבר הפיננסי, בגלל הירידה השיטתית מסיכונים של קרנות הפנסיה. הוא מעריך שתשואת אג"ח האוצר לעשר שנים תישאר מתחת ל-4% עוד שנים רבות.

לכן, למרות שהאג"ח ללא ספק יקרות, מסוכן להמר נגדן.

רוכבים על השיפור בכלכלת ארה"ב

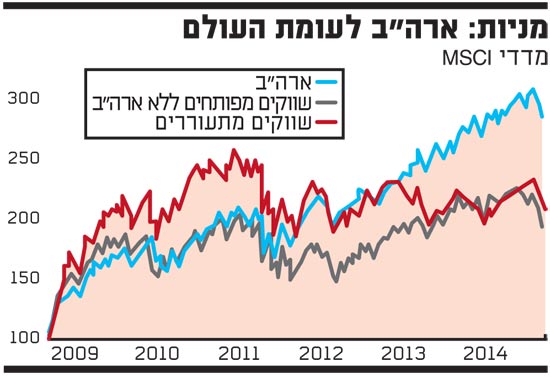

ומה לגבי המניות? המדדים העיקריים במערב אירופה וביפן צנחו ביותר מ-10% בחודשים האחרונים. בגוש האירו, נתונים חלשים בגרמניה ועלייה בתשואת האג"ח היווניות הציתו מחדש פחדים מפני משבר חובות ריבוניים. המניות בשווקים המתעוררים נראות זולות יחסית, אבל רק מפני שהסיכון שלהן נראה גבוה. כלכלת סין, שמאיטה, ושגוברים בה החששות מבועת אשראי, יוצרת אי ודאות גדולה, והירידה במחירי סחורות רבות מעיקה על יצואניות כמו ברזיל ורוסיה.

אבל השוק האמריקאי עדיין לא עבר תיקון. גם ברמתו הנמוכה ביותר בשבוע שעבר, מדד 500 S&P מעולם לא איבד 10% מהשיא שהוא רשם רק בחודש שעבר - ההגדרה של תיקון בשוק.

אין עדויות למימוש מבוהל, שנחוץ כדי להשיג רצפה לשוק - והאסטרטגים והמשקיעים האמריקאים משוכנעים שזה הזמן לקנות עוד סחורה. בלקרוק, מנהלת הכספים הגדולה בעולם במונחי נכסים, דיווחה שמוצרי המניות שלה רשמו צבירת כספים נטו בימים ב'-ד' בשבוע שעבר.

"הרמה הנמוכה של המימושים מדהימה למדי בהתחשב בממדי ההפסדים האחרונים", אמר דיוויד סנטאשי מחברת TrimTabs, שחושב שהמשקיעים מפגינים "שאננות בלתי רגילה".

מה יניע את השווקים מכאן? בטווח הקצר, הרמיזות של ג'ימס בלארד, נגיד בפד, על דחיית סיום רכישות האג"ח של ההקלה הכמותית, שהיה צפוי החודש, גרמו כנראה להתאוששות השוק בסוף השבוע שעבר.

אבל במקרה של נחיתה כלכלית כואבת בסין או התחדשות משבר בגוש האירו, השאלה תהיה אם לפד, אחרי שש שנים של מאבק במשבר, נשארו עוד כלים להמריץ את הכלכלה האמריקאית.

דיוויד באוארס מחברת אבסולוט סטרטג'י ריסרץ' מלונדון אומר שהמשקיעים רוכבים היטב על התחושה שכלכלת ארה"ב תמשיך להשתפר גם אם שאר העולם ישקע לדפלציה. המניות האמריקאיות עקפו את שאר העולם מאז הגאות של אחרי המשבר ב-2009, והעקיפה הזו הפכה לגדולה במיוחד בחודשים האחרונים. זו מגמה שקשה להמשיך בה.

אם הכלכלה העולמית תישאר איטית - כפי שמנבאות התחזיות האחרונות של קרן המטבע וגופים אחרים - אבל לא איטית עד כדי דחיפת ארה"ב חזרה למיתון, ההיגיון של השנים האחרונות יהיה עדיין בתוקף. למרות שהמניות והאג"ח יקרות במבט היסטורי, למשקיעים לא תהיה הרבה ברירה אלא לקנות אותן.

מוסדות גדולים מחפשים בייאוש יציאה מהבעיה הזו. חלקם נוהר למה שנקרא "נכסים ריאליים" - מגמה שברני מקנמארה מג'יי.פי מורגן אסט מנג'מנט מכנה "ריאליזציה". "עם שוקי מניות ציבוריים במתאם גבוה זה לזה, וכשרוב תשואות האג"ח ממשיכות לאכזב, משקיעים מוסדיים רבים הגיעו אולי לכדי הבנה שהשווקים הציבוריים לבדם לא יביאו אותם ליעדים ארוכי הטווח שלהם", הוא אומר.

מהו הנכס היחיד שיחזיר יותר מ-5% בשנה ב-7 השנים הבאות?

קרנות פנסיה משקיעות בנדל"ן ובתשתיות. קרנות אמריקאיות קונות גם חוות טחנות רוח ואדמה חקלאית, בהנחה שההיצע שלהן קבוע והן יכולות רק להתייקר עם הגידול באוכלוסייה.

GMO, שמפרסמת "מדריך ראשוני להשקעה באדמה חקלאית", חושבת שהנכס היחיד שיחזיר למשקיעים יותר מ-5% בשנה בשבע השנים הבאות הוא עץ. העץ אינו קשור במתאם חזק לפעילות הכלכלית, והשוק שלו ניתן לחיזוי סביר. יש לעץ גם חסרונות. זהו נכס ייחודי מאוד, וכמו נכסים ריאליים אחרים, רק לעשירים מאוד קל להיכנס אליו. לרוע מזלם של משקיעי מיין סטריט, ההזדמנות לקנות נכס שמחיריו סבירים נראית מוגבלת לאמידים מאוד. אם הבלבול בשוק לא יאפשר לראות את היער, לפחות אפשר יהיה לראות עצים.

אגח ממשלת ארצות הברית

ארהב לעומת העולם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.