דירקטוריון קבוצת התקשורת בזק אישר אתמול (ג') את עסקת המיזוג עם החברה-הבת yes. העסקה, שבה רוכשת בזק את חלקה של יורוקום בחברת הטלוויזיה הרב-ערוצית בלוויין, תושלם לאחר שיתקבלו האישורים ממשרד התקשורת ומבעלי המניות של בזק. אלה האחרונים יתבקשו לאשר את העסקה באסיפה כללית, לאחר שיקבלו חוות-דעת של חברת הייעוץ אנטרופי לגבי הגינות המחיר שנקבע.

הסיבה לכך היא שמדובר בעסקת בעלי עניין: שאול אלוביץ', בעלי יורוקום, שולט באמצעותה בבזק. כשתושלם העסקה תגיע לסיומה סאגה שנמשכת שנים ארוכות, ובזק תהפוך להיות בעלת המניות הבלעדית ב-yes.

כתוצאה מהשלמת העסקה יפסיד אלוביץ' בין 450 מיליון שקל ל-800 מיליון שקל על השקעתו ב-yes. מאז נכנסה להשקעה בחברה, לפני כ-16 שנה, לא נהנתה יורוקום מדיבידנדים ב-yes ולא משכה דמי ניהול מהחברה.

על-פי תנאי העסקה תרכוש בזק את חלקה של יורוקום ב-yes (כ-50.2% לפני דילול) תמורת 680 מיליון שקל במזומן ותקבל לידיה את כל הלוואות הבעלים שיורוקום העמידה ל-yes (כ-1.54 מיליארד שקל). בנוסף, יורוקום תהיה זכאית לשתי תמורות מותנות נוספות: אחת בסך של עד 200 מיליון שקל תשולם בהתאם לסינרגיית המס, ותמורה נוספת, עד 170 מיליון שקל, תשולם על-פי תוצאותיה העסקיות של yes ב-3 השנים הקרובות. כך שבסך הכל התמורה יכולה להגיע עד ל-1.05 מיליארד שקל, בהתאם למימוש התנאים.

לגבי סוגיית המס, מכיוון ש-yes היא חברה הפסדית ניתן להשתמש בהפסדים אלה לצורכי מס בעסקאות מיזוג, בכפוף לאישור רשות המסים. השאלה בכמה מהסכום תסכים הרשות להכיר. ההפסדים הצבורים של yes נאמדים בכ-5.5 מיליארד שקל. לצורך העסקה סוכם שיורוקום לא תקבל יותר מ-200 מיליון שקל, מה שאומר שהרוכשת, בזק, יכולה לקבל הטבות מס שיקטינו עבורה את שווי העסקה הכוללת.

"החוק אומר שבמקרה של חברה שהתמזגה יחד עם הפסדיה, הרי שהגוף הממוזג יכול לנצל את ההפסדים הצבורים לתקופה של 5 שנים", הסביר היום מומחה מס. "פורסים את ההפסדים הצבורים ל-5 שנים לפחות, אך יש גם מגבלה של עד 50% מההכנסה החייבת השוטפת". כלומר, בהנחה שבזק תישאר רווחית בשנים הקרובות, היא לא תוכל לקזז את מלוא הסכום.

האנליסט רוני בירון מ-UBS העריך היום שבכפוף לאישור רשות המסים המיזוג התפעולי עם yes (כלומר ביטול ההפרדה המבנית) יוביל לשחרור של נכס מס בהיקף של כ-900 מיליון שקל, באופן הדרגתי. את האומדן הזה מבסס בירון על הערכה של חובות צבורים בסך 4.5 מיליארד שקל של yes, שיכולים להיחשב לצורך הטבת מס.

"בזק תהיה במצב טוב יותר"

הסעיף השני שיכול להגדיל את התמורה העתידית של יורוקום הוא, כאמור, 170 מיליון שקל נוספים המותנים בביצועים של yes ב-3 השנים הבאות. כלומר, החברה צריכה להציג ביצועים טובים יותר ממה שהיא מציגה היום כדי שיורוקום תזכה בתשלום הנוסף. התנאים המדויקים לכך לא פורסמו בינתיים, ופירוט זה יוצג רק בשבוע הבא את בזק ייצג בעסקה בנק ההשקעות מריל לינץ' ואת יורוקום בנק ההשקעות ג'יי פי מורגן.

גורם המקורב לעסקה אומר שהיא נעשתה לפי מכפיל EBITDA (רווח בנטרול ריבית, מס, פחת והפחתות) של 5.8, הגם שבעולם עסקאות כאלה נעשות לפי מכפילים גבוהים יותר. לכך צריך להוסיף את ההתייעלות שתושג בעקבות המיזוג, ולכן מדובר בעסקה שסביר להניח שלא תיתקל בקשיים מצד בעלי המניות של בזק. מה עוד שמרבית המניות של בזק מוחזקות על-ידי גופים זרים, שסביר להניח שלא יביעו התנגדות.

גם ערן יעקובי, ראש מחלקת המחקר במיטב-דש, הזכיר היום כי "מכפיל ה-EBITDA המיידי הנגזר מהעסקה עומד על כ-5.8 - נמוך מהמכפיל של בזק, כך שמשקיעי בזק יכולים להיות רגועים לגבי הסכום שמשולם ליורוקום".

לדבריו, "עסקאות לרכישת חברות לוויין בארה"ב נעשות במכפילי EBITDA גבוהים מ-6, כשהסיבה לכך היא הסינרגיה הרבה שיש לחברות תוכן מהסוג של yes לחברות הבזק המסורתיות, במאבק מול חברות הכבלים וחברות כמו נטפליקס".

עוד הוא כותב כי "די ברור שאחרי רכישת yes בזק תהיה בנויה כמו חברת כבלים לחלוטין, ואף תהיה במצב טוב יותר, מאחר שהיא מחזיקה במלוא הבעלות על פלאפון, חברת סלולר רווחית ותיקה. המשקיעים הזרים הבחינו בנקודה זו מזמן".

ההפסד של יורוקום קטן משנדמה

ההשקעה של יורוקום ב-yes נעשתה במספר שלבים החל משנת 1999, כשמרבית הסכומים הושקעו בדרך של הלוואות בעלים בש-3 השנים הראשונות לפעילות החברה. כאמור, ביורוקום צופים הפסד כבד של מאות מיליוני שקלים מהמכירה לבזק, אולם חשוב לזכור כי מתוך הלוואות בעלים של כ-1.5 מיליארד שקל שהועמדו ל-yes, כשליש מהסכום הוא ריבית על ההלוואות.

בנוסף, החישוב מתעלם מהעובדה שיורוקום מכרה ל-yes ממירים בהיקפים נרחבים מאוד לאורך השנים, וגם הייתה זו שתיקנה ממירים תקולים. יורוקום הייתה הספק הבלעדי של הממירים, כך שניתן להעריך שבסופו של דבר ההפסד האמיתי שלה יותר קטן ממה שהיא מציגה.

לפי יורוקום, "המיזוג יחזק מאוד את בזק, שחיכתה לחלון ההזדמנויות לשליטה ב-yes למעלה מ-10 שנים. בזק מקבלת לשליטתה המוחלטת נכס אסטרטגי בעל משמעות קריטית לאור ההתפתחויות בשוק. מהמהלך ירוויחו בעלי המניות ואיגרות החוב של 3 חברות ציבוריות: בזק, ביקום (החברה האם) ואינטרנט זהב (החברה הסבתא), וכולם ייהנו מחיזוק זה הרבה לפני שאול אלוביץ', שהוא למעשה האחרון בשרשרת המחזיקים במעלה הפירמידה.

"ההפסד שנבע ליורוקום בגין ההשקעה ב-yes ב-16 השנים האחרונות גבוה בהרבה משווי החזקותיה המשורשרות של יורוקום בבזק, ולפיכך אפסיים סיכוייה של יורוקום להחזיר את השקעתה דרך רווחים עתידיים של בזק".

סטלה הנדלר, מנכ"לית בזק, מסרה כי "זוהי עסקה אסטרטגית לבזק, שתהפוך אותה לקבוצת תקשורת מלאה. השלמת העסקה תאפשר לבזק להציע לראשונה חבילת שירותים הכוללת תוכן ולייצר סינרגיות שעד כה לא היו אפשריות. רכישת yes היא בשורה מצוינת ללקוחות החברה".

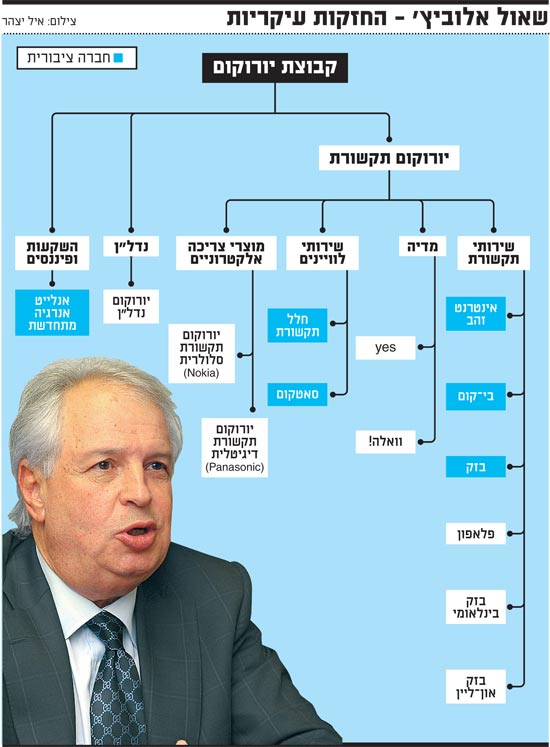

שאול אלוביץ' - החזקות עיקריות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.