שאול אלוביץ' זוכה לרוח גבית משמעותית בדרך לאישור עסקת בזק-yes. ל"גלובס" נודע כי חברת הייעוץ האמריקאית ISS ממליצה ללקוחותיה המוסדיים בחו"ל לתמוך בהצעת בזק לרכוש את מניותיו של בעל השליטה, אלוביץ', בחברת הטלוויזיה בלוויין yes.

מכיוון שחלק ניכר מהגופים המוסדיים המחזיקים במניות בזק הם גופים זרים, שלפחות חלקם מצביעים בהתאם להמלצת ISS, הרי שבכך גובר הסיכוי שהעסקה תאושר באסיפת בעלי המניות שתתכנס ביום שני הקרוב (בלי קשר, העסקה כפופה גם לקבלת אישור משרד התקשורת). נזכיר, שחברת הייעוץ הישראלית אנטרופי המליצה להתנגד לעסקה במתווה הנוכחי שלה, כאשר חוות הדעת שלה הוכנה בסיועם של פרופ' אשר בלס ואבידור אבני.

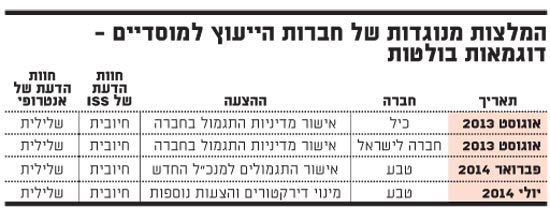

בעבר כבר היו מקרים בהם המלצותיהן של שתי חברות הייעוץ הללו היו מנוגדות. כך לדוגמה, בשנה החולפת הצליחה טבע לקבל אישור של בעלי המניות שלה הן למינוי מחדש של דירקטורים והן לתגמולים למנכ"ל ארז ויגודמן, חרף חוות הדעת השלילית של אנטרופי (ובמקרה אחד גם חוות דעת שלילית של חברת ייעוץ אמריקאית אחרת, גלאס-לואיס) ובהתאם להמלצה החיובית של ISS. כך גם במקרה של אישור מדיניות התגמול בכיל ב-2013. גם טבע וכיל, כמו בזק, מתאפיינות בבסיס רחב של משקיעים זרים.

בעל השליטה בבזק הוא כאמור אלוביץ', שמחזיק בה בשרשור באמצעות יורוקום. ליורוקום יש כיום 50.2% מהון המניות של חברת הטלוויזיה בלוויין yes, ובזק מחזיקה בשאר המניות. העסקה אותה יתבקשו בעלי המניות לאשר היא לרכישת מניות יורוקום ב-yes על-ידי בזק תמורת 680 מיליון שקל במזומן, וקבלת כל הלוואות הבעלים שיורוקום העמידה ל-yes (כ-1.54 מיליארד שקל). בנוסף, יורוקום תהיה זכאית לשתי תמורות מותנות נוספות, כך שהתמורה הכוללת יכולה לגדול ל-1.05 מיליארד שקל.

ISS מפרטת באריכות בהמלצתה את מתווה העסקה ומספקת ניתוח קצר על המלצתה החיובית. בניתוח נכתב כי בזק מסרה מספיק מידע ונתנה גם רציונל מספק לביצוע העסקה. בנוסף, ב-ISS מזכירים את חוות דעת ההוגנות (fairness opinions) שצירפה בזק לדיווח על העסקה, מצד בנק ההשקעות מריל לינץ' ומצד ברנע ייעוץ כלכלי ופיננסי. "תנאי העסקה נראים סבירים, ותגובת השוק להצעה היא בסך הכול חיובית, יש מקום לתמוך בהצעה", מסכמים כלכלני ISS.

ההפסדים ישמשו את בזק לצורכי מס

חלק מהרציונל לעסקה הוא גם העובדה של-yes יש הפסדים צבורים שעשויים לשמש לבזק לצורכי מס. בסוף 2014 היו ל-yes יתרת הפסד של 6.3 מיליארד שקל והפסדים לצורכי מס בסך 5.4 מיליארד שקל. בכל הקשור לביצועי החברה, yes רשמה שיפור בכל הפרמטרים ב-2014, עם צמיחה של 5.4% בהכנסות ל-1.7 מיליארד שקל, עלייה של 7.5% ב-EBITDA (רווח בנטרול ריבית, מס, פחת והפחתות) ל-570 מיליון שקל וצמצום ההפסד הנקי ב-15.5% ל-322 מיליון שקל.

נזכיר שבימים האחרונים, מעבר להמלצת אנטרופי ללקוחותיה שלא לאשר את העסקה, גם בעלי מניות מיעוט בבזק הביעו התנגדות לרכישת המניות ב-yes. המתנגדים לעסקה פתחו בשני הליכים משפטיים שונים נגדה - הליך ראשון היה המרצת פתיחה דחופה בניסיון לדחות את האסיפה, לחייב את בזק בגילוי מסמכים ולהורות שבספירת הקולות לא ישוקללו קולות בעלי מניות המחזיקים במקביל בניירות הערך של yes, בי קומיוניקיישנס ואינטרנט זהב (החברות האם והסבתא של בזק); ההליך השני הוא תביעה נגזרת בסך 502 מיליון שקל כנגד החברה והדירקטורים שלה, בטענה לנזקים שהעסקה גורמת לחברה ולבעלי מניותיה. בהליך הראשון יתקיים דיון ביום ראשון הקרוב, 22 במארס, יום לפני מועד אסיפת בעלי המניות. בניתוח המצורף להמלצתה החיובית, ISS כותבת כי בזק מסרה מספיק מידע ונתנה גם רציונל מספק לביצוע העסקה, ואף צירפה חוות דעת הוגנות ממריל לינץ' וברנע ייעוץ כלכלי ופיננסי.

המלצות מנוגדות של חברות היי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.