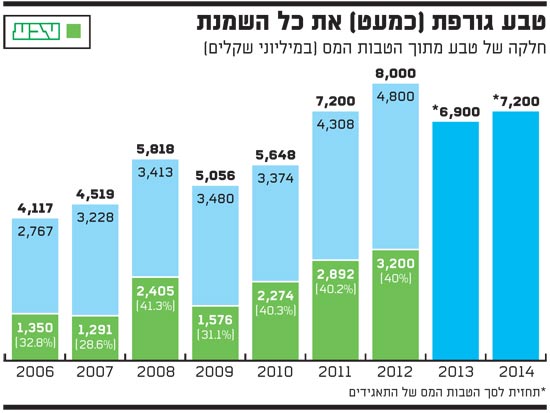

בשנים 2005-2010 נהנתה חברת התרופות טבע מלא פחות משליש מכלל הטבות המס שהעניקה המדינה לחברות מייצאות מתוקף החוק לעידוד השקעות הון, אולם תרומתה להיקף המועסקים בענפי התעשייה והתוכנה היה מאכזב ביחס להיקף ההשקעה האדיר של המדינה בה - ועמד על 1% בלבד. כך עולה מניתוחים שנעשו באגף הכלכלן הראשי במשרד האוצר והובאו במסגרת הדוח של צוות הבדיקה לבחינת החוק לעידוד השקעות הון בראשות מנכ"לית האוצר היוצאת יעל אנדורן.

הצוות מונה בחודש נובמבר 2013 על ידי שר האוצר לשעבר יאיר לפיד, והוא כולל גם את מנהל רשות המסים משה אשר; הממונה על התקציבים באוצר אמיר לוי; מנכ"ל משרד הכלכלה עמית לנג; ומנהל מרכז ההשקעות נחום איצקוביץ'.

הדוח, שמונח כעת על שולחנו של שר האוצר משה כחלון, בחן בין השאר את יעילותם של כלי הסיוע שהעמידה המדינה לחברות במסגרת החוק לעידוד השקעות הון. מהמסמך עולה, כי לצד התרומה הזעומה של טבע להיקף המועסקים במשק ביחס להיקף הטבות המס שקיבלה מהמדינה, שליש נוסף מסך הטבות המס באותן השנים (2005-2010) ניתן לחברות שהעסיקו יחדיו לא יותר מ-4% מכלל המועסקים בענפי התעשייה והתוכנה.

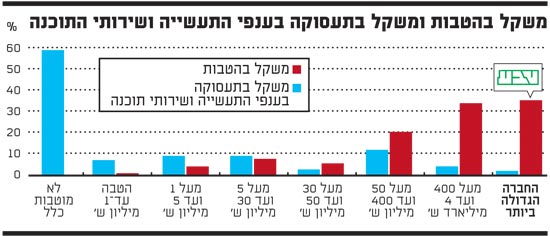

בין המדדים שנבחנו במסגרת הניסיון לקבוע את מידת האפקטיביות של הטבות המס הניתנות לחברות במסגרת החוק, בחנה הוועדה גם את נתוני השכר בחברות שנהנו בתקופה זו מהטבות מס לעומת חברות שלא נהנו מהן. "רמות השכר בחברות המוטבות (חברות שנהנו מהטבות המס - י"א) הייתה גבוהה מהחברות הלא מוטבות, והשכר גדל והלך ככל שהטבת המס הייתה גבוהה יותר, למעט בחברה הגדולה ביותר". החברה הגדולה ביותר שנהנתה באותה עת משליש מכלל הטבות המס היא כאמור טבע. סך הטבות המס שניתנו לחברות מייצאות מתוקף החוק לעידוד השקעות הון, הסתכם בין השנים 2005 ל-2010 בכ-30 מיליארד שקל, כאשר 62% מסך ההטבות ניתנו לחברות שפעלו בפריפריה.

מנתונים שהובאו במסגרת דוח אנדורן עולה, כי במהלך העשור האחרון חלה ירידה משמעותית בתקבולי המס מחברות מוטבות ומעובדיהן. במחצית הראשונה של העשור היה היקף המסים ששילמו חברות אלה גבוה פי 2.2 מהיקף ההטבות שקיבלו מהמדינה; ואילו במחצית השנייה של העשור הוא היה גבוה רק ב-40% מההיקף של הטבות המס. עוד עולה, כי בשנת 2011 היו תקבולי המס מהחברות המוטבות גבוהים ב-17% בלבד לעומת ההטבות שקיבלו. ב-4 החברות הגדולות (שקיבלו את עיקר הטבות המס - י"א) היו החיובים בגין מס חברות ומס שמשלמים עובדיהן נמוכים בכ-33% מסך הטבות המס שקיבלו מהמדינה.

טבע גורפת

בניסיון להגביר את התועלת למשק הישראלי ממתן הטבות מס בהיקפים גבוהים במיוחד, כולל הדוח המלצה להוספת מסלול פרטני שמטרתה להגביר את הזיקה בין ההטבות עצמן לקידום מטרות החוק לעידוד השקעות הון. ההמלצה מדברת על גידור בתקרה של היקף ההטבות שניתנות באופן אוטומטי במסגרת המסלול הירוק של החוק. הצעה זו נוגעת לקבוצה של 10-20 חברות שזוכות כיום למרבית ההטבות.

התקרה המוצעת היא הכנסה חייבת של 400 מיליון שקל, או מעל ל-60% מהוצאות שכר במקרה שהמפעל פועל באזור פיתוח, או 100 אחוז השקעות בישראל מצד החברה על מיכון, ציוד ומחקר ופיתוח. על פי ההצעה, חברות שיבקשו ליהנות מהטבות מס מעבר לתקרה שנקבעה, יעברו למסלול פרטני שבמסגרתו הן יידרשו לעמוד בתנאים וביעדים נוספים הנוגעים להוצאותיהן על שכר ולהשקעותיהן בישראל.

הדוח של אנדורן הוגש לכחלון כשחברי הוועדה חלוקים בנוגע להמלצה זו, וכחלון יצטרך להכריע אם לקבל או לדחות אותה. חברי הוועדה שתומכים בגישה זו סבורים כי הקשר בין הזכאות להטבות מס לבין עמידה ביעדים המקדמים את מטרות החוק, כמו ביצוע השקעות או יצירת מקומות עבודה חדשים, נחלש בשנים האחרונות בעקבות התיקון בחוק מ-2011, שבו נקבע כי התנאי לקבלת הטבה תלוי בייצוא של חברה ליעד מסוים בהיקף שלא יורד מ-25% מהתוצרת שלה. מחמת מצב זה, סבורים תומכי גידור ההטבה, חברות אף עשויות לצמצם את היקף פעילותן בישראל בלי שתהיה לכך השלכה על זכאותן להטבות המס.

משקל בהטבות

חברי הוועדה התומכים בהחלת הגידור על קבוצה זו של חברות, סבורים, לפי הדוח, כי "חובת המדינה למקסם את התמורה המתקבלת מהחברות המוטבות עבור ההטבות שניתנות להן. העלות השנתית של הטבות המס נאמדת במיליארדי שקלים, והמדינה אינה חופשית להעניק הטבות מס בסדרי גודל כאלה מבלי לפחות לנסות לקבל עבורן תמורה הולמת ומידתית".

עוד סבורים חלק מחברי ועדת אנדורן שתומכים בהמלצה זו, כי "לא ראוי להמשיך בהסדר הנוכחי שמקנה לחלק מהחברות הטבות מס בסדרי גודל גבוהים במיוחד, בלי לדרוש מהן תמורה כלשהי ובלי לנסות אפילו לאמוד את מידת האפקטיביות של אותן הטבות מס בקידום מטרות החוק".

חברי הוועדה התומכים בהצעה זו גורסים כי מדובר בהצעה מידתית וזהירה שלא קובעת הגבלה ביחס להיקף ההטבות, אך מנגד חותרת להגדלת התמורה למדינה, וגם זאת רק במקרים שבהם היקף הטבות המס גבוה במיוחד וניתן בצורה אוטומטית - כמו במקרה של עלייה דרמטית במכירות מצד חברה אחת.

בכל מקרה, תומכי המלצה זו מסבירים כי מדובר בקבוצה קטנה מאוד של חברות שזוכות כיום להטבות מס בהיקפים שמתחילים בעשרות מיליוני שקלים ומגיעים למיליארדי שקלים בשנה. אגב, דרישות אלה מקובלות במדינות רבות שמדיניותן בנושא זה נבדקה בידי צוות אנדורן, ועד לפני 4 שנים, עת נעשה התיקון בחוק, היו מקובלות גם בישראל.

המתנגדים להחלת המלצה זו מסבירים את התנגדותם בכך שהיא תפגע בפשטותו של החוק לעידוד השקעות הון; שמשקיעים יירתעו להגיע לישראל מחמת הפגיעה ביציבות ההטבות; שהרחבת הפעילות התעשייתית בישראל באמצעות חוק זה מובילה בהכרח לשיפור בפריון המשקי, תוך יצירה של מקומות עבודה, שיפור כושר הייצור התחרותי של המשק; ושאין סיבה להתערבות ממשלתית נוספת בהקשר זה.

לדעת מתנגדי ההמלצה, אין סיבה להתייחס להפחתת שיעורי המס לחברות במסגרת החוק לעידוד השקעות הון כהטבות מס, שכן מדובר בשיעורי מס מופחתים שניתנים לחברות שאם לא היו מקבלות אותם, כנראה שממילא לא היו פועלות בישראל. המתנגדים טענו כי הצבת דרישות נוספות מצד המדינה כתנאי למיצוי מלוא הטבות המס עשויה לגרום להסטת פעילות מישראל לחו"ל, לפגוע בגביית המסים ולהוביל לצמצום מספר מקומות התעסוקה.

מטבע נמסר: "תרומתה של טבע לכלכלה הישראלית נמדדת בדרכים רבות. תרומתה לתמ"ג של ישראל מגיעה ל-1.5% או 15 מיליארד שקל בשנה - סכום הגבוה מסך הטבות המס שקיבלה החברה בתקופה המדוברת. החברה השקיעה למעלה מ-23 מיליארד שקל בתשתיות הון ומו"פ בעשור האחרון והחברה אחראית לבדה ל-15% מהיצוא התעשייתי מישראל.

"הנתונים בכתבה מציגים השוואה אשר אינה במקומה - טבע היא חברה יצרנית ותעשייתית ולכן לא ניתן להשוותה למרכזי פיתוח גלובליים הממוקמים בישראל. כאחת המעסיקות הגדולות במשק, וככזו שהכפילה את מצבת עובדיה על פני עשור, טבע מספקת תעסוקה ללמעלה מ-21,000 עובדים במספר מעגלים. יתרה מזאת, השכר הממוצע בטבע מגיע לכמעט פי 3 מהשכר הממוצע במשק ולכמעט פי 2 מהשכר הממוצע של עובדי תעשייה. טבע הייתה ותוסיף להיות מנוע משמעותי בהנעת הכלכלה הישראלית".

עיקרי המלצות ועדת אנדורן

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.