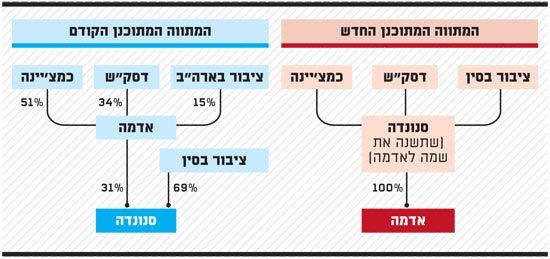

מהלך מפתיע שהוכרז היום (א') צפוי להפוך את חברת מוצרי ההדברה אדמה (לשעבר מכתשים אגן) לציבורית, וזאת בדרך של מיזוג הפוך אל תוך חברת ההדברה הסינית סנונדה, עליה הייתה אמורה אדמה להשתלט. במסגרת העסקה המתגבשת בין החברות יוקצו מרבית מניות סנונדה, הרשומה למסחר בבורסת שנזן שבסין, לידי בעלי אדמה הנוכחיים (כמצ'יינה הסינית ודיסקונט השקעות מקבוצת אי.די.בי) והם ימשיכו לשלוט בה.

את החברה הממוזגת, שאמורה לאחר השלמת העסקה לשנות את שמה לאדמה, תמשיך להוביל ההנהלה הנוכחית של אדמה בראשות המנכ"ל חן ליכטנשטיין, כאשר הנהלת סנונדה תנהיג את הזרוע הסינית שמקים ליכטנשטיין בסין. חתימת הסכם מפורט והשלמת העסקה צפויים לארוך בין 9 ל-12 חודשים, והם יחייבו אישור של בעלי מניות המיעוט בסנונדה. בתקופה זו לא יתקיים מסחר במניית החברה הסינית.

המהלך כולל רכיב נוסף, שלפיו רגע לפי השלמת העסקה תחלק אדמה דיבידנד של 220-300 מיליון דולר לשני בעלי מניותיה הנוכחיים. דיבידנד זה (שהיקפו הסופי טרם נקבע) יעניק לדסק"ש 90-120 מיליון דולר שישמשו לתשלומי הריבית, למשך 18-24 חודשים, על הלוואת הענק בהיקף של 960 מיליון דולר, אותה קיבלה מהסינים כנגד החזקתה באדמה.

העסקה הנוכחית אמורה לפתור במקביל הן את הצורך של אדמה להשלים את רכישת פעילות האגרוכימיה הפרטית של כמצ'יינה, הן את הרצון להפוך את מניותיה של אדמה לסחירות, והן את הצורך הדחוף של דסק"ש במזומנים. זאת, כדי שתוכל לשלם את הריבית על ההלוואה לסינים החל מדצמבר 2015, בהיקף של 15 מיליון דולר מדי רבעון. בנוסף לכך, ובניגוד למתווה הקודם, היא מעניקה לאדמה בעלות מלאה על נכסיה של סנונדה.

ההנפקה בניו יורק בוטלה

כזכור, בנובמבר 2011 השלימה כמצ'יינה רכישה של 60% ממניות אדמה מידי הציבור וקבוצת אי.די.בי, והפכה לבעלת השליטה בה. במסגרת אותה עסקה, סוכם בין כמצ'יינה לבין בעל השליטה הקודם באי.די.בי, נוחי דנקנר, כי נכסי אדמה ימוזגו עם פעילות האגרוכימיה של כמצ'יינה ובתוך שלוש שנים תונפק אדמה מחדש בבורסה בינלאומית שאינה בישראל או בסין.

להנהלת אדמה ניתנה אז הזכות לבחור באילו מבין נכסי כמ'ציינה היא מעוניינת, ולפני כשנה נחתם הסכם במסגרתו נקבע כי אדמה תרכוש את הבעלות המלאה על שלוש חברות סיניות פרטיות, וכן 20% ממניות חברת סנונדה הציבורית. כחלק מהמהלך גם הגישה אדמה הצעת רכש למניות סנונדה מסוג B בפרמיה של 40% על ערכן בשוק, אולם הצעה זו נענתה באופן חלקי בלבד ואדמה הצליחה לשים יד רק על 10.6% מהחברה הסינית. את המניות הללו, בשווי של כ-55 מיליון דולר, תמכור אדמה לחברה האם כמצ'יינה. באופן זה תגדיל אדמה את נזילותה ובמקביל תגדיל כמצ'יינה את החזקה בחברה הממוזגת.

בנובמבר אשתקד ביקשו בכמצ'יינה ובדסק"ש להנפיק את מניות אדמה בניו יורק, אולם תנאי שוק קשים מנעו ממנה לקבל את השווי שביקשה, וראשי שתי החברות החליטו לבטל את המהלך. מאז נרשמו ירידות שערים במניות סקטור האגרוכמיה בעולם, כך שבדיעבד ייתכן שביטול ההנפקה עבד לטובת החברה הישראלית והביא לפתרון טוב יותר עבורה.

בדירקטוריון אדמה חיפשו מאז מתווה טוב יותר, שמשלב הן את רעיון ההנפקה והן את רכישות הנכסים מכמצ'יינה. לפני כשלושה חודשים פנה יו"ר כמצ'יינה, רן ג'יאנשין, ליו"ר דסק"ש, אדוארדו אלשטיין, עם המתווה הנוכחי, אולם אלשטיין דחה את ההצעה מאחר שבאותה התקופה נסחרה סנונדה במחירי שיא, וההצעה לא נראתה כלכלית לטעמו. אלא שבהמשך, בחודשים יוני-יולי, התרחשה המפולת בשוק המניות הסיני, וסנונדה איבדה בתוך חודש כמעט מחצית מערכה. אלשטיין מיהר לקפוץ על העגלה ושלח לסין את שולם לפידות, נציגו בישראל ובעצמו דירקטור באדמה ובדסק"ש, כדי לסגור עסקה עם בכירי כמצ'יינה.

אדוארדו אלשטיין רכש את השליטה בקבוצת אי.די.בי בהשקעה עצומה שמסתכמת עד כה ב-1.2 מיליארד שקל, וגישתו היא לשמור ככל שניתן על הנכסים המרכזיים שבידי אי.די.בי, כשההחזקה באדמה מוגדרת ככזאת. אלשטיין אינו מעוניין בסיבובים פיננסיים קצרי טווח, ולכן, במקביל לתשלום הריבית על ההלוואה הנוכחית, תנסה דסק"ש בראשותו לשנות את תנאי ההלוואה ולדחות לפחות חלק מפירעונה.

בזכות פרסום תקנה חדשה בסין

המתווה הנוכחי שהציעה כמצ'יינה הפך לאפשרי רק לאחרונה, בעקבות פרסום תקנה חדשה בסין המאפשרת לחברה בינלאומית, שנשלטת בידי חברה סינית מעל שלוש שנים, להתמזג עם חברה ציבורית בסין. מאחר שהשליטה (60%) באדמה עברה לכמצ'יינה בסוף 2011, הרי שמהלך המיזוג עם סנונדה הפך בעקבות תקנה זאת לאפשרי.

לסנונדה מניות מסוג A הנקובות ביואן ומניות B הנקובות בדולר הונג-קונג. לאחר השלמת העסקה ימשיכו המניות מסוג A להיסחר בשנזן, בעוד שאת המניות מסוג B תנסה החברה הממוזגת להמיר למניות מסוג H הנסחרות בבורסת ההונג קונג, שנחשבת נוחה יותר להשקעה עבור משקיעים מחוץ זרים.

סנונדה מייצרת מגוון רחב של חומרי הדברה, אולם נאלצת כיום לשווקם מחוץ לסין דרך מפיצים חיצוניים ומאבדת בשל כך חלק ניכר מרווחיותה. ב-2015 אמורה סנונדה לייצר הכנסות של 360 מיליון דולר, רווח תפעולי תזרימי של 74 מיליון דולר ורווח נקי של 32 מיליון דולר.

לאחר השלמת המיזוג, תהפוך אדמה למפיץ היחיד של מוצרי סנונדה בעולם וסינרגיות אלו לבדן אמורות לייצר לחברה הממוזגת תוספת של עשרות מיליוני דולרים בשנה לרווח התפעולי התזרימי (EBITDA). אדמה לא מתכוונת לוותר על רכישת שלוש החברות הסיניות האחרות, אולם רכישתן תישמר לשלב השני במהלך, ותתבצע בידי החברה הממוזגת. אדמה שלאחר המיזוג תהפוך כאמור לחברה בת בבעלות מלאה של החברה הממוזגת, והאג"ח שלה מסדרות ב' ו-ד', שהונפקו בת"א בערך נקוב של 4.3 מיליארד שקל, ימשיכו להיסחר ללא שינוי.

לאחר נפילה של כמעט 50% מרמת השיא, משקף כיום מחיר מניית A של סנונדה שווי של כ-800 מיליון דולר לחברה, ומכפילים של 32 על הרווח הנקי החזוי ל-2015 ושל 14 על היחס EV/EBITDA. גם תחת הנחה מחמירה יותר לפיה המניה תיסחר במכפיל נמוך יותר של 12 על ה-EBITDA, הרי שמכפיל זה יעניק לחברה הממוזגת שווי של יותר מ-4.5 מיליארד דולר, לאחר השלמת העסקה וחלוקת הדיבידנד.

שוויה של אדמה בעסקה ייקבע במסגרת הערכת שווי חיצונית שתוכן עבור סנונדה, כאשר הציפייה היא שהמכפיל שיוענק לאדמה במסגרת העסקה לא ידמה למכפילים המקובלים בסין, אלא למכפילים נמוכים יותר, כפי שמקובל בסקטור האגרוכימיה בעולם. מסיבה זו קשה לחשב בדיוק כמה מניות בחברה הממוזגת תקבל דסק"ש במסגרת העסקה (ככל הנראה סביב 30% לעומת 40% כיום). למרות זאת, לאחר פתיחת המסחר, המניות הללו יקבלו שווי שוק גבוה יותר כי יעברו להיסחר לפי רמות המכפילים הסיניות, ועניין זה אמור להציף ערך לבעלי המניות של דסק"ש, לפחות על הנייר.

המיזוג לתוך חברה בורסאית קיימת הנסחרת במכפילים גבוהים גם יאפשר לאדמה גיוסי הון חדשים בערכים אטרקטיביים, וכן רכישות של חברות זרות שנסחרות במכפילים נמוכים יותר. גם הסחירות במניה תהיה גבוה יותר, ותאפשר לבעלי השליטה מימוש חלקי בקלות רבה יותר.

בנוסף לכך, אם בעסקה הקודמת הייתה נדרשת השקעה של עוד כמיליארד דולר לצורך רכישת מלוא הבעלות על סנונדה, הרי שהמתווה הנוכחי מייתר השקעה עצומה זו, שהייתה יוצרת כאב ראש גדול להנהלת אדמה.

אדמה וסנונדה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.