לביל גרוס, פעם הגורו של וול סטריט לעניין שוק איגרות החוב, לא הייתה סבלנות ביום רביעי האחרון. שעה בלבד לפני פרסום הפרוטוקולים מישיבתה האחרונה של ועדת השוק הפתוח (FOMC), בה נקבע כי הריבית בארה"ב תישאר בחודש יולי ללא שינוי, צייץ גרוס בטוויטר כי בספטמבר תחליט ה-FOMC, לראשונה מאז 2008, להעלות את הריבית. "העדיפות תינתן לתנאים הפיננסיים ולא הכלכליים, וזה אומר שהם יתחילו לנרמל למרות הנתונים", כתב גרוס בחשבון הטוויטר של ג'נוס קפיטל, חברת ניהול הנכסים אליה עבר אשתקד מענקית קרנות האג"ח שייסד, פימקו.

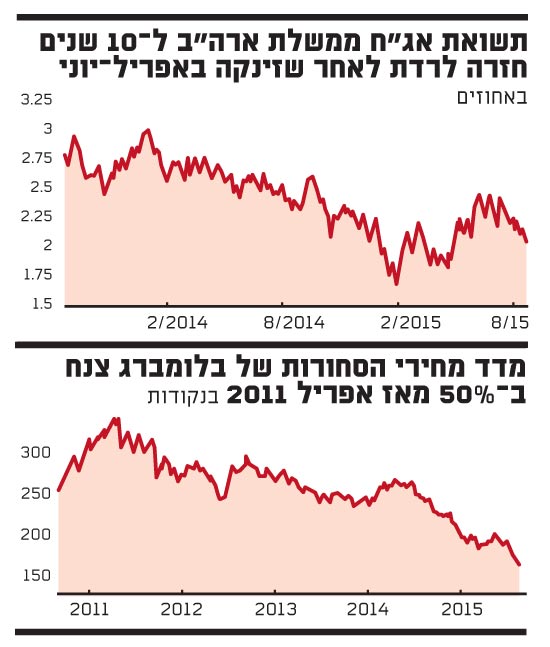

מאז אותו ציוץ, רשם מדד S&P 500 ירידה מצטברת של 6% בשלושה ימים, וחזר לרמתו מיולי 2014. בדרך, חצה המדד כלפי מטה את הממוצעים הנעים ל-50 ו-200 הימים האחרונים, לראשונה מאז אוקטובר אשתקד, וגרר החרפה בתגובת המשקיעים. במקביל, נפלה התשואה על האג"ח הממשלתיות האמריקאיות ל-10 שנים ל-2.05%, לעומת 2.5% לפני חודשיים, אולם את הירידה מיתן לפי שעה החשש מהעלאה ראשונה של ריבית הבסיס לטווח קצר.

הנפילה בארה"ב הגיעה במקביל לירידות שערים חדות שנרשמו בשבוע האחרון במדינות רבות בעולם, על רקע הנפילה במחירי הסחורות והחשש כי ההאטה הכלכלית בסין עלולה להידרדר למשבר ממשי, שישפיע על העולם כולו. מדד דאקס הגרמני איבד 13% בתשעת ימי המסחר האחרונים, ונפל לרמתו מינואר השנה, תוך שגם הוא חוצה כלפי מטה את שני הממוצעים הנעים. ביפן ירד מדד ניקיי ב-5% בתוך שבוע וחזר בכך כחמישה חודשים לאחור.

הציוץ של גרוס בנוגע למדיניות המוניטרית של הבנק הפדרלי בארה"ב, היה אחרון בשרשרת של התבטאויות בכירים, שהעצימו בחודש האחרון את חוסר הוודאות אצל המשקיעים. האפשרות שהפד יחליט להתחיל במדיניות מצמצמת בתקופה של ירידות חדות במחירי הסחורות והאטה בקצב הצמיחה העולמית, בדגש על סין, מגבירה את הלחץ אצל מנהלי ההשקעות האמריקאים. אלו חוששים מפני השפעת הגורמים הללו על רווחי החברות, ובעיקר אלו שמטבע הפעילות המרכזי שלהן הוא הדולר.

ואם האינפלציה לא תעלה עד ספטמבר

אלא שהגישה של גרוס, כמו גם של כלכלני מאקרו רבים שחזרו בחודשים האחרונים באובססיביות על המילה "ספטמבר" כמועד כמעט ודאי להעלאה ראשונה של הריבית, סותרת לחלוטין את הרמזים שהחל הפד עצמו לשגר בחודש הנוכחי. ולאור ההתרחשויות בשוק בסוף השבוע האחרון, נראה כי הסיסמה השגורה "הפד יתחיל להעלות ריבית בספטמבר" הפכה בחודשים האחרונים מרעיון אפשרי לקונספציה שגורה, למרות שלא תמיד נתמכה ביסודות ברורים ואמיתיים.

סנטלי פישר, סגן יו"ר הבנק הפדרלי בארה"ב, אמר למשל רק לפני שבועיים בראיון לבלומברג, שהאינפלציה הנמוכה היא עדיין מבחינתו גורם מדאיג. פישר אמנם הדגיש כי חלק ניכר מהסיבות לאינפלציה הזו הן זמניות, וכי מתישהו יתפוגגו ההשפעות השליליות של ירידת מחירי הנפט הגולמי ושאר הסחורות על האינפלציה. עם זאת, פישר הוסיף כי הוא חושש ממצב שבו הריבית תחל לעלות לפני שנראה את האינפלציה "חוזרת לרמות נורמליות יותר".

פישר הזכיר כי החוק האמריקאי דורש מוועדת השוק הפתוח לקבוע את מדיניות הריבית שלה לפי מצב הכלכלה האמריקאית, אך באותה נשימה הדגיש כי "אם שאר העולם מאט, זה אינו סימן טוב לכלכלת ארה"ב".

הריאיון שנתן פישר לבלומברג נתפס כתגובה לריאיון שנתנו קודם לכן שניים מנשיאי הבנקים הפדרליים האזוריים - זה של סנט לואיס, ג'יימס בולארד, שאמר לוול סטריט ג'ורנל כבר ביולי שהכלכלה האמריקאית במצב טוב ושהיא מוכנה להעלאה ראשונה בספטמבר; ובתחילת אוגוסט היה זה דניס לוקהארט, מהבנק הפדרלי באטלנטה, שהתראיין לאותו העיתון ואמר שהכלכלה האמריקאית מוכנה להעלאה הראשונה, וכי נדרשת הידרדרות חמורה כדי לשכנע אותו שלא לעשות זאת כבר בספטמבר.

אלא שבעוד בולארד ולוקהארט פועלים מטעם עצמם, הרי שקשה להניח כי פישר ניאות לקיים את הריאיון לבלומברג מבלי לקבל רוח גבית מהממונה עליו, יו"ר הפד ג'נט ילן. לא מן הנמנע כי פישר שימש למעשה כדובר הרשמי של ילן לשוק, מאחר שהיא עצמה שומרת את דבריה למסיבות העיתונאים שהיא מקיימת מדי ארבעה חודשים - הבאה שבהן לאחר החלטת הריבית הקרובה באמצע ספטמבר.

ובכל זאת, חוסר הוודאות שיצרו בכירי הבנק הפדרלי וכלכלני המאקרו המרכזיים, הוביל בשבועות האחרונים לירידות חדות במחירי איגרות החוב הקונצרניות בארה"ב המדורגות בדירוג הנמוך מ-BBB מינוס ומכונות "אג"ח זבל", וזאת בניגוד להתאוששות שנרשמה כאמור באג"ח הממשלתיות. כך למשל, ירד בשלושת החודשים האחרונים מדד אג"ח הזבל האמריקאיות של בלומברג בכ-5%.

קארל איייקן, אחד המשקיעים המוערכים ביותר בארה"ב, התבטא בשנה האחרונה מספר פעמים בנוגע לבועה החדשה שהתנפחה בשוק האג"ח-זבל בשנים האחרונות, כתוצאה ממדיניות הריבית הנמוכה של הבנק הפדרלי. לפני חודשיים למשל, הוא ציץ בטוויטר כי לדעתו "השוק סובל מהתחממות יתר קיצונית, ובמיוחד האג"ח שמציעות תשואה גבוהה".

בריאיון ל-CNBC השווה אז אייקן את המצב הנוכחי לזה ששרר בשוק טרם המיתון של 2008, וציין: "אני חושב שהציבור שוב צועד לעבר מלכודת, בדיוק כפי שעשה ב-2007".

אם בסוף 2007 החל להתפתח בארה"ב משבר פיננסי בשל הנפקת יתר של אג"ח מגובות משכנתאות והלוואות אחרות מצד בנקי ההשקעות של וול סטריט, הרי שהיום קיים עודף היצע של אג"ח קונצרניות בדירוג נמוך, שהונפקו גם הן בשנים האחרונות בעידוד בנקי ההשקעות, שגוזרים רווחים מהנפקות אלו.

עם זאת, בשונה מישראל, בארה"ב לא קיימת בורסה מרכזית למסחר באג"ח קונצרניות, ומשכך מוצר זה נחשב לנזיל הרבה פחות מאשר מניות. הבעיה בכך היא שכאשר מגיעה תקופה של עלייה ברמת הסיכון וחוסר הוודאות הכללי בשווקים, ממהרים מנהלי ההשקעות שם לצמצם את הסיכון באמצעות מכירה של המוצר הנזיל יותר (מניות), ומגבירים את הלחצים השליליים בשוק.

חלק מאותן חברות שהאג"ח שלהן מרכזות כיום את עיקר תשומת הלב השלילית הן חברות קידוחי הנפט האמריקאיות, שמתקשות להתמודד עם הירידה החדה במחיר הנפט הגולמי, שמובילה אותן להציג הפסדים על השקעותיהן.

מחיר הנפט ירד ביום שישי לרמה של 40.5 דולר לחבית, לעומת 107 דולר לחבית לפני קצת יותר משנה, בשל עודף כושר ייצור בתעשייה. השפעתו של אותו עודף כושר ייצור הייתה יכולה להיעלם, אם ארגון אופ"ק היה מחליט לצמצם את תפוקת הנפט של הארגון. אולם מדיניות שמובילה ערב הסעודית לשמירה על נתחי שוק גם במחיר ירידה בהכנסות, מונעת לפי שעה את ההחלטה ויוצרת עודפי היצע שלוחצים את מחיר הנפט מטה.

עודף כושר ייצור, שנבנה במהלך השנים האחרונות בסיוע כסף זול שגויס בהנפקות אג"ח קונצרניות, הוא הבעיה של ענף הסחורות כולו. וכל עוד הוא לא יצטמצם - קשה לראות את מחירי הסחורות חוזרים לעלות בשיעורים חדים.

תשואות אג

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.