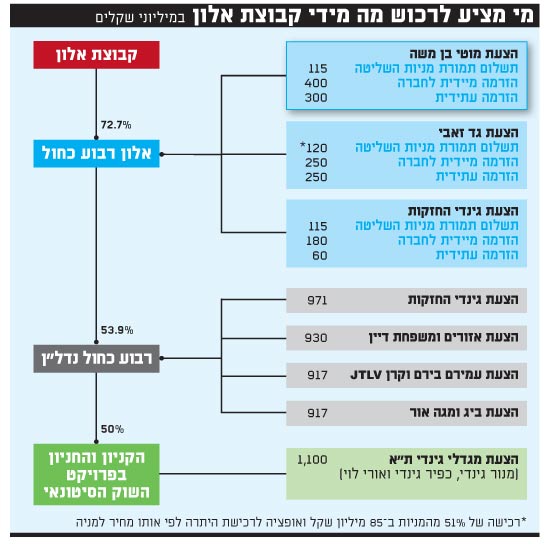

בשלב נוסף בהתמחרות על השליטה בקבוצת אלון רבוע כחול , באסיפת מחזיקי האג"ח של החברה המתקיימת היום (ג'), הפתיעה חברת גינדי החזקות עם שיפור דרמטי בהצעתה לרכוש את השליטה בקבוצה. מעבר לסכום של 115 מיליון שקל שיושלם לחברה-האם, קבוצת אלון, תמורת 72.7% ממניות החברה, מציעה גינדי החזקות להזרים 800 מיליון שקל לחברה הנרכשת - 100 מיליון שקל יותר מהסכום שהציע מוטי בן-משה.

עוד נודע במהלך היום כי ביג ומגה אור ביטלו את הצעתן מלפני חודש לרכישת השליטה ברבוע כחול נדל"ן.

את ההצעה של גינדי החזקות הציג למחזיקים עו"ד יורם ראב"ד, המייצג את החברה. ראב"ד אמר כי "גינדי החזקות היא קבוצה עמידה וחזקה, ששקלה בתחילה להתמודד על רבוע נדל"ן והגישה הוכחת יכולת מבנק לאומי בסכום של מיליארד שקל. לקחנו את הצעת בן-משה ושינינו בה רק את הסכום - אנחנו מציעים 800 מיליון שקל במנות של 400, 200 ו-200. ההצעה שלנו היא בדיוק כמו ההצעה של בן-משה, רק 100 מיליון שקל יותר".

לפי ההערכות, משמעות ההצעה היא שאם בהצעה הקודמת גינדי החזקות אמורים לקבל 85% מאלון רבוע כחול, אז בעסקה הנוכחית הם יקבלו כנראה שיעור גבוה מהותית ממניות החברה.

בתשובה לשאלה מהמחזיקים "מה תעשה החברה עם הכסף שיוזרם לה? האם הוא ישמש לפירעון חובות, או שאנחנו צריכים לחשוש שהוא יופנה להשקעות חדשות?" - ענה עו"ד ראב"ד: "ברמה העקרונית, אין כוונה להכניס לחברה הנרכשת פעילות חדשה עם הכסף שיוזרם. לא תהיה מחויבות מדויקת לאן הולך הכסף, אבל נסכים להגדיר שימושים. מעבר לכסף, אנחנו מביאים לעסקה מיומנות בנדל"ן יותר מכל אחד אחר.

בתגובה להערה של עו"ד אופיר נאור המייצג מחזיקים, לפיה לאף אחד בגינדי החזקות אין ניסיון עם שוק ההון, ציין עו"ד ראב"ד כי העובדה שהם לא היו בשוק ההון היא יתרון ולא חיסרון. ראב"ד הוסיף כי הכסף של גינדי הוא כסף שלהם מהבית ולא מינוף.

עם זאת, עו"ד ראב"ד ציין כי בעלי גינדי החזקות לא יהיו מוכנים לתת ערבויות אישיות לביצוע ההזרמות בשנים באות. "היכולת הפיננסית שלהם היא הערבות, והם הציגו כאמור מכתב הוכחת יכולת מבנק לאומי", הוא הדגיש.

אחריו עלה לדבר עו"ד דוני טולדנו, המייצג את מוטי בן-משה. "את יתרונות ההצעה שלנו לא צריך להציג, כי עמיתי הציג אותה כל-כך יפה. מוטי הדגיש בשיחות עם הנציגות כי אם התנאי הקשור למגה הוא בעייתי מבחינתם, הוא יהיה מוכן לוותר עליו, למרות שהתנאי בהצעה המקורית נועד להגן על אלון רבוע כחול", אמר.

"כמעט כל הצעה שלא תינתן, יש מצבים שהיא נופלת. מוטי בן-משה רוצה את העסקה, ואנחנו הוכחנו יכולת מבנקים באירופה. 725 מיליון שקל פיקדונות נזילים כרגע יושבים בבנקים אירופים, ואנחנו דואגים לקבל הוכחת יכולת מבנק אירופי נוסף על פקדונות נוספים. במקור נתנו הצעה שהייתה שוברת שוויון ושונה מכל הצעה אחרת. בהיבט הזה עשינו טוב למחזיקי האג"ח. בגלל שיש הצעה נוספת, אנחנו מבינים שנצטרך לתת זמן סביר לנציגות ולנאמנים, אבל זה לא יוכל להימשך על פני שבועות.

"העקרונות של הסדר החוב הם כבר ברורים, אבל יש עוד פרטים לסיים. הסטייה מהסדר הקיים היא שבעוד ההסדר הקודם דיבר על מימוש נכסים לצורך פירעון חובות, הרי שבן-משה לא רוצה למכור נכסים, ולכן הוא מזרים את הכסף לחברה.

"יש לנו כוונה להגיע לפירעון מוקדם של החובות מהר ככל האפשר, כי הריבית שנקבעה בהסדר בשיעור של 6% היא גבוהה ביותר. זאת בהחלט המטרה. נסכים לחשוב לנסח את השימושים המותרים. בנוגע לבטוחות לתשלומים הנוספים - אנחנו מאמינים שעוד קודם לכן ייפרע חלק ניכר מהחוב. אבל לרתק עכשיו מקורות זה בעייתי".

חלק מהמחזיקים ביקשו שהבנקים האירופים שנותנים הוכחת יכולת, יתנו גם ערבות בנקאית להזרמות הנוספות. עם זאת, מדובר בריתוק הון לתוך כך, ולדברי עו"ד טולדנו, זה עניין בעייתי. "אנחנו רוצים לסיים מהר ככל האפשר. הכסף מוכן וזמין. צריך להתגייס ולעשות הכול בהקדם האפשרי", אמר בתגובה לכך.

בתגובה לשאלת עו"ד עדי פיגל המייצג את נציגות מחזיקי האג"ח, אמר עו"ד טולדנו כי בן-משה ישקול לשפר את הצעתו, בעקבות ההצעה החדשה שהתקבלה מגינדי החזקות.

אסיפה נוספת - ביום ראשון

לאחר שעורכי הדין של מוטי בן-משה ושל גינדי סיימו את דבריהם, יצאו הצדדים להתייעצויות. בסיום ההתייעצויות הודיע עורך הדין של הנציגות, עדי פיגל, כי על דעת כל הצדדים נקבע לוח זמנים חדש, לפיו עד יום חמישי בערב יפרסם נאמן האג"ח את כתבי ההצבעה, אליהם יצורפו ההצעות המעודכנות של בן-משה ושל גינדי החזקות.

ביום ראשון הקרוב תתקיים אסיפה נוספת לדיון בהצעות שהוגשו, וביום שני בערב תתקיים ההצבעה, שתוצאותיה יפורסמו יום לאחר מכן בשעות הצהריים. כמו כן סוכם בין הצדדים כי רק לאחר שמחזיקי האג"ח יבחרו איזו מבין שתי ההצעות עדיפה עבורם, יחל דירקטוריון קבוצת אלון לדון בפרטי ההצעה הזוכה ולבחון האם לאשרה.

עד כה שקלו מחזיקי האג"ח האם להעמיד את החוב של אלון רבוע כחול לפירעון מיידי, אם החברה לא תציג בהקדם הסכם למכירת מניות השליטה 53.9% בחברה-הבת רבוע כחול נדל"ן. אלא שבמהלך אסיפת האג"ח הודיעו החברות ביג ומגה אור כי ביטלו את הצעתן מלפני חודש לרכישת השליטה ברבוע כחול נדל"ן, וזאת לאחר שגם מתמודדים נוספים כבר הפסיקו את בדיקת הנאותות לרכישת מניות השליטה.

הודעת ביג ומגה אור מקטינה באופן מהותי את הסבירות לקיומה של אפשרות למכור את רבוע כחול נדל"ן במחיר ראוי בימים הקרובים, והיא התקבלה באכזבה אצל מחזיקי האג"ח, שהעדיפו אפשרות זו על פני מכירת השליטה באלון רבוע כחול לבעל שליטה חדש.

אתמול (ב') בערב הגישו עורכי דינו של בן-משה את הצעתו לרכישת השליטה באלון רבוע כחול ולהזרמת הון מסיבית לתוכה, והיום כבר התייצבו נציגיו באסיפת מחזיקי איגרות החוב של החברה (סדרה ג') כדי לשכנעם לתמוך בהצעה, הגבוהה מהצעות הרכישה שהגישו גד זאבי וגינדי החזקות (אשר ההסכם המותנה עמה פקע היום).

מחזיקי האג"ח היו אמורים להצביע כבר היום על הצעת החלטה, לפיה יעניקו לנאמן הסדרה את הסמכות להעמיד את מלוא החוב כלפיהם לפירעון מיידי בעוד שבועיים, אם עד אז לא תקבל אלון רבוע כחול הצעה מחייבת (שתאושר על-ידה ועל-ידי המחזיקים) למכירת מניות השליטה (53.9%) בחברה-הבת רבוע כחול נדל"ן, החזקתה המרכזית.

עם זאת, בעקבות ההצעה שהגיש בן-משה נדחתה ההצבעה למחר (ד'), והיום כאמור התכנסו המחזיקים לשמוע פרטים נוספים על ההצעה שהגיש איש העסקים, שככל הידוע עשה את הונו ממכירת שירותי אנרגיה בגרמניה.

בן-משה עצמו נמצא כעת בחו"ל, ולכן לא יכל להגיע לאסיפה, אולם מטעמו הופיעו בפני המחזיקים עורכי הדין דוני טולדנו (שגם חתום על ההצעה שהגיש בן-משה) ויניב רוג. בסביבתו הבהירו היום כי לבן-משה יש יכולת פיננסית מוכחת, ולכן הצעתו אינה תלויה בשאלה האם ישיג מימון חיצוני לביצוע העסקה.

את המסר הזה יבקשו היום נציגיו של בן-משה להעביר באסיפת מחזיקי האג"ח, במטרה לשכנעם להצביע מחר נגד ההצעה להעמדת החוב של אלון רבוע כחול לפירעון מיידי.

דורש הסדר עם הנושים הפיננסיים

הצעתו של בן-משה כוללת כמה סעיפים מרכזיים. ראשית, הוא מציע לרכוש את מלוא מניות השליטה (72.7%) באלון רבוע כחול מידי קבוצת אלון תמורת 115 מיליון שקל. מדובר בסכום זהה לזה שנקבע בעסקה המתוכננת למכירת השליטה לחברת גינדי החזקות, עסקה שכאמור פקעה היום.

בנוסף, כמו בעסקה שנחתמה עם גינדי החזקות, גם בעסקה זו יקבל בן-משה את כל זכויותיה של החברה-האם, קבוצת אלון, בהלוואות בעלים בהיקף של 170 מיליון שקל שהועמדו בשנה האחרונה לאלון רבוע כחול לנוכח מצבה הפיננסי המידרדר.

כמו המציעים האחרים, גם בן-משה מתנה את השקעתו בהסכמה (שתהיה לשביעות-רצונו) בין אלון רבוע כחול לנאמנים המנהלים את החברה-הבת מגה קמעונאות, שנמצאת בהקפאת הליכים, לגבי כל טענה או תביעה כספית שיש לנאמנים כנגד החברה האם לשעבר.

כמו כן הוא דורש כי החברה הנרכשת תחתום עם נושיה הפיננסיים - הבנקים ומחזיקי האג"ח - על הסדר חוב שיתבסס על המתווה המתגבש של דחיית עיקר פירעון קרן החוב בכ-5 שנים, תמורת הזרמה מסיבית מצדו לקופת החברה.

למעשה, הצעתו של בן-משה היא הגבוהה ביותר שהוגשה עד כה. אם גינדי החזקות הציעה להזרים לאלון רבוע כחול 240 מיליון שקל, וגד זאבי הציע להזרים לה 500 מיליון שקל - הרי שבן-משה נוקב בהצעתו בסכום כולל של 700 מיליון שקל שיוזרמו לאלון רבוע כחול - מתוכם 400 מיליון שקל באופן מיידי, והיתרה בשני תשלומים שווים בתום השנה הראשונה והשנה השנייה למועד השלמת העסקה. סכומים אלה יוזרמו כחוב נחות, כחוב הניתן להמרה להון או ישירות כהון, לפי החלטתו של בן-משה.

בן -שה מציין כי הצעתו מבוססת על מידע שהועבר לו, לפיו סך החוב לנושים הפיננסיים של אלון רבוע כחול עומד על כ-932 מיליון שקל, ויתרת החובות הנוספים של החברה מסתכמת בכ-270 מיליון שקל.

נציגיו של בן-משה יגיעו כאמור היום לאסיפת מחזיקי האג"ח של החברה, במטרה לנסות ולשכנעם לתת סיכוי למהלך המתגבש, ולא להמשיך בפעולה הקוראת לפנייה לבית המשפט בדרישה לפירעון מיידי של החוב. זאת, לאחר שאלון רבוע כחול הפסיקה לפרוע את התחייבויותיה, והיא נטולת מקורות כספיים המאפשרים את המשך פירעון החובות כסדרם.

נגד פטור גורף מתביעות עתידיות

בסביבת נציגות מחזיקי האג"ח נשמעו טרם האסיפה קולות התומכים במתן הזדמנות להמשך המגעים עם בן-משה, בין השאר בזכות גישתו שלא להעניק פטור גורף מתביעות עתידיות לבכירי החברה בעבר ובהווה, ובראשם לדירקטורים ולמנכ"לים שהובילו אותה בשנים האחרונות. תביעות כאלה הן פוטנציאל הכנסה נוסף עבור החברה, אולם עבור בעלי השליטה הנוכחיים מקבוצת אלון, מדובר באיום שעדיף להסירו כבר כעת, באמצעות מתן שיפוי ופטור מתביעות עתידיות. כך שלא מן הנמנע כי ללא פטור מתביעות לנציגיה בעבר ובהווה בדירקטוריון אלון רבוע כחול, תתנגד קבוצת אלון למכירת מניות השליטה לבן-משה או לכל מציע אחר.

עם זאת, העובדה שבן-משה לא הבהיר במכתבו מה יעשה בכסף שיוזרם לחברה (הקדמת פירעון לחלק מהחוב או השקעות בנכסים קיימים וחדשים), אינה מספקת את המחזיקים, לדברי גורמים המקורבים לנציגות. כמו כן, הנציגות צפויה לדרוש מבן-משה ערובות וביטחונות לסכומים שהבטיח להזרים בתום השנתיים הראשונות להשלמת ההסדר.

בנוסף, גם הדרישה של בן-משה כי מחזיקי האג"ח יסכימו להורות לנאמן הסדרה שלא לנהל משא-ומתן עם מציעים נוספים במשך 30 יום ממועד קבלת ההחלטה באסיפת המחזיקים, אינה מקובלת כנראה על לפחות חלק מהמחזיקים ונציגיהם. ואולם, עניין זה נראה פתיר, כאשר שני הצדדים יישבו לשולחן אחד ויראו את רצינות כוונותיהם.

אסיפת המחזיקים שתתכנס היום אמורה להיות סוערת, אך בניגוד לאסיפה בשבוע שעבר, הפעם צפויים להישמע קולות שיתמכו בהצעת בן-משה. בשבוע שעבר דנה האסיפה בהסכם שחתמה גינדי החזקות לרכישת מניות השליטה באלון רבוע כחול, עוד בטרם הכריזה על תוכניותיה לפתרון מצוקת הנזילות של הנרכשת. בגינדי החזקות בחרו בשבוע שעבר שלא להתייצב מול האסיפה, ואמנם נרשמה התנגדות גורפת להצעתם.

עם זאת, גם אחרי שכבר הוגשה הצעת ההשקעה של גינדי החזקות באלון רבוע כחול ביום חמישי שעבר, שכללה הקצאת כ-10% ממניות החברה למחזיקים, לא נשמעה בינתיים תמיכה גורפת בה, והיא נתפסת אצל חלקם כעדיפה פחות מזו של בן-משה.

בנוסף, קיימת כאמור גם הצעתו של גד זאבי, שהציע לרכוש את מניות השליטה באלון רבוע כחול לפי שווי חברה גבוה של 167 מיליון שקל (לעומת שווי של 158 מיליון שקל בהצעות בן-משה וגינדי החזקות), ולהזרים 500 מיליון שקל לחברה. זאבי טרם הוכיח לנציגות האג"ח כי ברשותו המקורות הדרושים להשקעת מלוא הסכומים בעסקה (585-620 מיליון שקל).

הצבעה קריטית על האג"ח מחר

לאחר האסיפה היום, יצביעו מחר המחזיקים על הצעת ההחלטה להעמיד את החוב לפירעון מיידי. אם תזכה ההצעה לרוב מקרב המצביעים שאינם בעלי עניינים מנוגדים (קרי, בעלי החזקות משמעותיות יותר במניות אלון רבוע כחול או באג"ח החברה האם קבוצת אלון), וזאת לפי קריטריונים שקבע נאמן האג"ח - יחזור הכדור לידי יו"ר אלון רבוע כחול, אביגדור קפלן, שיידרש להביא בתוך שבועיים הצעה רשמית ומחייבת למכירת השליטה (53.9%) בחברה-הבת רבוע נדל"ן - אחרת תעלה החברה האם על המסלול המהיר לפירוק.

המחזיקים הגדולים באג"ח אלון רבוע כחול נכון לסוף דצמבר היו 10 גופים מוסדיים עם 77% מהאיגרות, כשבראשם ילין לפידות (17.6% מהאג"ח), הראל (14.1%) מגדל שוקי הון (12%), אילים (10.5%), הפניקס (8.6%) ומיטב דש (8.5%). עם זאת, לא ברור מי מבין הגופים הללו ייחשב כבעל עניין מנוגד, ולכן קולו לא ייספר, ומי ייחשב כקול כשר.

קבוצת אלון-הצעות רכישה

אחזקות הגופים המוסדיים באגח אלון רבוע כחול