הקאמבק של מוטי בן-משה: לאחר הכישלון הצורב שנחל אשתקד בהשקעתו בקונצרן אי.די.בי, הפך היום בן-משה למנצח במאבק על השליטה בחברת ההחזקות אלון רבוע כחול . מחזיקי האג"ח של החברה הצביעו ברוב מוחץ של 99% בעד הצעתו לרכוש את מניות השליטה (72.7%) מידי קבוצת אלון תמורת 115 מיליון שקל, ולהזרים לחברה 900 מיליון שקל לצורך פירעון מיידי של מלוא החוב הפיננסי לנושים, אם אלה יחפצו בכך.

נאמני האג"ח של אלון רבוע כחול פרסמו לפני זמן קצר את תוצאות ההצבעה המדויקות. מהנתונים עולה כי בהצבעה השתתפו בעלי אגרות חוב בהיקף של 301.75 מיליון שקל ערך נקוב, המהוות 85% מסך סדרת האג"ח, נטול חלק בהצבעה. עם זאת, בנטרול מחזיקים שלהם עניין מנוגד, נספרו קולותיהם של בעלי אגרות חוב בהיקף של 201.15 מיליון שקל ערך נקוב, המהוות 56.65% מסך האג"ח שבמחזור. מחזיקים בעלי עניין מנוגד הוגדרו ככאלה שברשותם מניות של אלון רבוע כחול או אגרות חוב של החברה-האם קבוצת אלון, בהיקף העולה על זה שנקבע בידי הנאמן (יחסית להיקף האחזקה שלהם באג"ח אלון רבוע כחול).

נאמן האג"ח לא חשף מי מקרב המצביעים תמך בבן-משה ומי העדיף דווקא את גינדי החזקות, אולם מהתוצאות שפורסמו עולה כי מתוך הקולות שלא הוגדרו כבעלי עניין מנוגד זכה בן-משה לתמיכה גורפת של 99.8%. כך שמקרב הקולות הלא מנוטרלים זכתה ההצעה של גינדי לתמיכה של בעלי אג"ח בהיקף של 430 אלף שקל ע"נ בלבד. כמות כזאת מוחזקת בידי חברת קרנות הנאמנות הראל פיא, שקולותיה לא הוגדרו כבעלי עניין מנוגד.

עיקר הקולות שנספרו בהצבעה היו של חברות ניהול קרנות הנאמנות ומשקיעים פרטיים, בעוד שאלה שהוגדרו כבעלי עניין מנוגד היו בעיקר גופי החיסכון לטווח ארוך (שלחלקם חשיפה לאג"ח קבוצת אלון), ובהם: הראל ביטוח, הפניקס ביטוח, ילין לפידות גמל ואנליסט גמל.

לאחר ההכרזה על בן-משה כזוכה בהתמודדות על רכישת השליטה מול חברת גינדי החזקות, יתכנסו עוד הערב (ג') הדירקטוריונים של אלון רבוע כחול ושל החברה המוכרת קבוצת אלון, לדיון ולאישור הצעתו של בן-משה. בכך יעניקו לבן-משה את המנדט הבלעדי לנהל משא-ומתן מואץ עם הנושים הפיננסיים של אלון רבוע כחול (הבנקים ומחזיקי האג"ח) על הסדר מפורט לפירעון החובות כלפיהם (על בסיס הצעתו שכבר פורסמה).

כן יאפשר לו האישור להגיש לממונה על ההגבלים העסקיים בקשה רשמית לאישור הרכישה של חברת ההחזקות, ששולטת בחברת תחנות הדלק דור-אלון, בחברת הנדל"ן המניב רבוע כחול נדל"ן וברשת חנויות כלי הבית נעמן. אישור זה צפוי להתקבל במהירות, מאחר שלבן-משה אין כיום פעילויות רחבות היקף בתחומים אלה בישראל.

נציגות מחזיקי אגרות החוב של אלון רבוע כחול מסרה כי "הנציגות (עופר גזית), הנאמן (מרב עופר) ובא-כוח מחזיקי האג"ח (עדי פיגל) פעלו במהלך התקופה האחרונה באופן נמרץ על-מנת להביא בפני מחזיקי האג"ח את החלופה הטובה ביותר, והתנגדנו לפעולות מצד מציעים וגורמים שונים שהיה בהן כדי לחבל בזכויות מחזיקי האג"ח.

"בעקבות המאמצים שנעשו על-ידם, הונחו בפני מחזיקי האג"ח שתי חלופות מצוינות של מציעים ראויים ביותר (האחים גינדי ומוטי בן-משה), ובסופו של דבר החליטו מחזיקי האג"ח לתמוך באופן גורף בהצעה שניתנה על-ידי מוטי בן-משה. החלופה שנבחרה מכילה הזדמנות יוצאת דופן להשלים הסדר חוב בתוך פרק זמן מהיר ביותר, ואם כולם יירתמו לעניין ויפעלו בשיתוף-פעולה, זה יאפשר לא רק להסדיר את תשלום החוב לנושים הפיננסים של אלון רבוע כחול (מחזיקי האג"ח ובנקים), אלא גם להסדיר את המחלוקות מול הנאמנים של מגה ומול בעלת השליטה, באופן שכולם ייצאו נשכרים ושבעי-רצון", נמסר בהודעה.

מגינדי החזקות נמסר: "אנו מאחלים בהצלחה לכלל הגורמים ובטוחים שעל-ידי עבודה קשה ונכונה ניתן לקחת את החברות הללו להצלחות ומחוזות חדשים. בנימה זאת נמסור הצלחה רבה למוטי בן-משה. אנו מודים לכל השותפים שלנו בעסקה שעבדו סביב השעון במהלך השבועות האחרונים ועשו עבודה מצוינת. גינדי החזקות תמשיך במסע ההתרחבות למחוזות חדשים ותמשיך לחפש הזדמנויות עסקיות אחרות".

קאמבק לבן-משה

עבור בן-משה מדובר, כאמור, בקאמבק לשליטה בחברת החזקות בישראל, לאחר אפיזודה קצרה יחסית (ויקרה מאוד) בקבוצת אי.די.בי, לאחר שבמהלך שנת 2014 רכש את השליטה בקונצרן בשותפות עם אדוארדו אלשטיין, שותפות שהסתיימה לאחר שנה וחצי בלבד כאשר אלשטיין רכש אשתקד את החזקות שותפו, בתום מאבק שליטה ביניהם. האפיזודה הקצרה ההיא הסבה לבן-משה הפסד בסכום בלתי נתפס של כ-530 מיליון שקל, אך מתברר שזה לא הרתיע אותו מלנסות להשתלט על חברת החזקות אחרת.

להתמודדות על אלון רבוע כחול מול גינדי החזקות הגיע בן-משה נחוש, עקבי, חד ומהיר תגובה. הוא הבין ראשון את הצורך במתן פתרון מהיר לנושים הפיננסיים, ולא היסס להתאים את עצמו לדרישותיהם - בעוד מתחריו מנסים להפגין כוח מיקוח באמצעות עמידה על עקרונות, רק כדי לשנותם לאחר מכן.

המתמודד שמוכן לקחת סיכונים

דומה כי גם המוניטין של בן-משה בקרב שוק ההון המקומי לא נפגע יתר על המידה בשל הפסדיו העצומים באי.די.בי. מצד אחד הוא הראה אז, בניגוד לתחזיות, יכולת פיננסית מוכחת עם הזרמת מאות מיליוני שקלים לקבוצה עמוסת החובות; מנגד, לא ניתן לשפוט את יכולותיו הביצועיות, לאור השיתוק שנוצר בדירקטוריון אי.די.בי בשל הבדלי הגישות העמוקים בין שני השותפים.

כשיוכרז הערב בן-משה כמנצח הגדול, יהיה זה בעיקר בגלל הבנתו כי מחזיקי האג"ח רוצים את המתמודד שלא יהסס לקחת על עצמו סיכונים כספיים גדולים, במטרה להגיע עמם להסדר שיביא לפירעון מהיר של החוב כלפיהם. ובעיקר מיוחסים הדברים להסכמתו של בן-משה שלא להתנות את השלמת העסקה בהגעה להסכמות עם הנאמנים של רשת חנויות המזון הקורסת, החברה-האחות מגה קמעונאות. זאת, כאשר גינדי החזקות ממשיכה להתעקש כי יש להשלים ראשית את ההסכם עם הנאמנים לחובות מגה, אחרת צפויים אלה לפנות לבית המשפט ולמנוע את העברת השליטה לרוכש החדש.

אתמול (ב'), כשעתיים בלבד לפני מועד סיום ההצבעה, ולאחר שרבים מקרב המשקיעים המוסדיים כבר הגישו את טופסי הצבעותיהם, שינו לפתע קברניטי גינדי החזקות את דעתם והציעו גם הם לוותר על תנאי מגה. הם גם ביקשו דחייה של יממה לסיום ההצבעה, אולם בקשתם לא התקבלה.

מגה היא "החור השחור" שהפחיד את נושי אלון רבוע כחול יותר מכול. כבר בקיץ האחרון, כאשר יו"ר אלון רבוע כחול, אביגדור קפלן, החליט לרתום את קופת המזומנים של החברה לצורך הצלת מגה, הביעו מחזיקי האג"ח תרעומת על הצעד, אולם התקשו למנוע אותו לאור הבטחת קפלן כי הדבר לא יפגע בחוב כלפיהם.

כעת, ולאחר שהניסיון להציל את מגה כבר עלה להם כ-800 מיליון שקל, העדיפו המחזיקים באופן ברור את מי שהציע להם את החזר כספם גם ללא הסכמות עם נאמני מגה. הנאמנים, רו"ח גבי טרבלסי ועו"ד אהוד גינדס, שלחו ב-31 בינואר מכתב לקפלן ובו דרישה לכלול אותם במגעים להעברת השליטה בקבוצה, בשל התחייבויות קודמות של אלון רבוע כחול למגה שמסתכמות בלא פחות מ-703 מיליון שקל.

לדעת הנאמנים, הנשייה של מגה נמצאת בשורה אחת ובקדימות שווה לנושים הפיננסיים של החברה-האם אלון רבוע כחול. לפיכך טענו הנאמנים כי חברת ההחזקות אינה רשאית ונדרשת שלא לבצע כל הסדר חוב עם נושיה הפיננסיים מבלי לכלול בתוכו הסדר מתאים עמם. אלא שלדעת גורמים המקורבים למגעים עם נאמני מגה, התביעה שלהם תסתכם כנראה בסכום שינוע בין אפס ל-100 מיליון שקל. בן-משה עצמו, אם ייבחר כאמור, יצטרף כעת לקפלן בניסיון להגיע להסכם מהיר שיניח את דעת כל הצדדים.

גינדי איחרו להפנים את המצב

עבור גינדי החזקות, שבבעלות ליטל, אבי, גיא, רועי ומנחם גינדי (ילדיו של איש הנדל"ן יגאל גינדי), מדובר בהפסד צורב במיוחד. החברה סימנה לעצמה מטרה להצטרף לבעלות על פרויקט השוק הסיטונאי בתל-אביב, באמצעות רכישת השליטה ברבוע כחול נדל"ן, שמחזיקה במחצית הפרויקט. במחצית השנייה של הפרויקט, שכולל מתחם מגורים, קניון וחניון צמוד, מחזיקים יגאל ומשה גינדי (25%) וחברת גינדי השקעות (25%) שבבעלות ילדיו של משה.

בגינדי החזקות רצו כאמור להשיג דריסת רגל בפרויקט המשפחתי שהושק בלעדיהם, ולאחר הצעה ראשונה לרכוש את השליטה ברבוע כחול נדל"ן, העדיפו לנסות ולאגף את המתחרים באמצעות הסכם מהיר לרכישת מניות השליטה בחברה-האם, אלון רבוע כחול. אלא שבגינדי איחרו להפנים כי בניגוד לחברה-הבת היציבה, אצל אלון רבוע כחול מוקד הכוח נמצא בידי הנושים, והתנהלות לא נכונה איתם היא כנראה שהביאה למפלת החברה בהצבעה.

בגינדי, למשל, נמנעו מלהגיע לאסיפת הנושים הראשונה שכונסה לאחר חתימת ההסכם להעברת החברה לידיהם, ושלחו את עורך דינם רק לאסיפה השנייה שהתכנסה, ורק כאשר על השולחן הצטברו שתי הצעות נוספות ועדיפות - אחת מהן של בן-משה. בגינדי ניסו להגיב ולהציג בשבוע האחרון כוחות שקולים לזה של בן-משה, אולם שוק ההון אמר כאמור את דברו, והעניק אתמול לבן-משה את המפתחות.

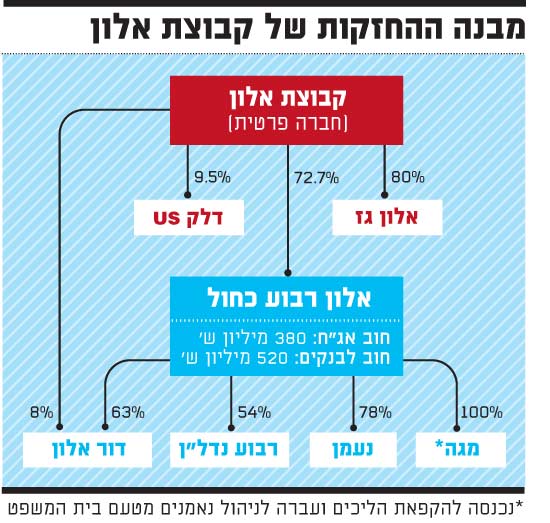

מבנה ההחזקות של קבוצת אלון

עיקרי הצעת מוטי בן-משה לרכישת אלון רבוע כחול:

■ תשלום של 115 מיליון שקל לקבוצת אלון תמורת מניות השליטה (72.7%) באלון רבוע כחול והזכויות הקשורות להלוואת בעלים בהיקף של 170 מיליון שקל שהעניקה לה החברה-האם קבוצת אלון

■ הזרמת 900 מיליון שקל לאלון רבוע כחול בשתי פעימות, שישמשו לפירעון החוב לנושים הפיננסיים בהיקף של 932 מיליון שקל

■ הנושים הפיננסיים יוכלו לבחור האם לבקש פירעון מוקדם של מלוא החוב כלפיהם, או לבחור בלוח סילוקין חדש לפירעון מלוא החוב בתוך 4 שנים, שיישא ריבית של 6%

■ הפקדה מיידית של דמי רצינות בסך 250 מיליון שקל להוכחת כוונות הרוכש

■ פיצוי של 20 מיליון שקל לאלון רבוע כחול במקרה שהרוכש יחזור בו מהצעתו תוך הפרת התחייבויותיו

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.