בנק ישראל ומשרד האוצר יקימו בישראל ביטוח פיקדונות לכל הבנקים - זה תנאי מרכזי עליו התעקש בנק ישראל בכדי לאפשר את הקלות ההון המשמעותיות לגופים חדשים שירצו להיות בנקים. היום פרסם הבנק המרכזי מסמך טיוטה למתווה להקמת בנקים חדשים, זאת כחלק מיישום המלצות ועדת שטרום שיפורסמו בקרוב.

"הקמת בנק חדש מהיסוד מורכבת הרבה יותר מהקמת בנק על בסיס חברת כרטיסי אשראי. הסיכון שבנק חדש יגיע לכשל הוא גבוה, שכן בשנים הראשונות אין לו מספיק ניסיון או כרית הון להפרשות", כותבים בבנק ישראל. "נפילת בנק, גם אם הוא קטן, תפגע במפקידים ועלולה להשליך לרעה על האמון בכל המערכת הבנקאית וכך גם על פעילות המשק כולו", הם מוסיפים.

על כן כתנאי להפחתת דרישות ההון, שאמורים להקל משמעותית על הקמת בנקים חדשים, צריכים להתקיים שלושה דברים: כאמור, יופעל ביטוח פיקדונות במתווה שיגדירו יחד בנק ישראל והאוצר. כמו כן יוגדרו בחקיקה כלים לטיפול בבנק הנקלע לקשיים כנהוג בעולם, "תקודם חקיקה לכלים וטיפול בבנקים בקשיים. בעולם נהוג לבנות כלי הצלה שכאלה, זה נושא שנקדם אותו, והוא יכלול כלים כמו הפרדה בין נכסים טובים ורעים, הזרמה של הון לבנק כשמצבו מתדרדר ולא רק כשהוא בפשיטת רגל. זה חלק מהפקת הלקחים שנעשתה בעולם", אמרה היום במסיבת עיתונאים המפקחת על הבנקים ד"ר חדוה בר. תנאי נוסף להקלות הוא שיושלם הקמת מאגר נתוני אשראי, תהליך שכבר החל, וצפוי להיות מוקם בעוד כ-3 שנים.

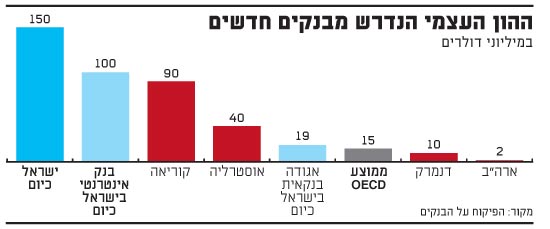

לאחר קיום שלושת התנאים הללו יופחת דרמטית ההון שיצטרכו הבנקים החדשים להציג מ-400 מיליון שקל לבנק אינטרנטי ו-600 מיליון שקל לבנק רגיל - ל-50 מיליון שקל בלבד בשני המקרים. באשר ליחס הלימות הון, הרי שרק כאשר יגיעו נכסי הסיכון של הבנק להיקף של 600 מיליון שקל, הבנק יצטרך לעמוד ביחס הלימות הון ליבה של 8% (לעומת יחס של 9%-10% בבנקים רגילים) ויחס כולל של 11.5%.

"להגדיל את התחרות"

בשורה משמעותית נוספת היא שהגופים החדשים שיוקמו יוכלו ככל הנראה למכור מוצרי ביטוח. "במטרה לתת יתרון יחסי לבנקים החדשים בממשק עם הלקוחות, ובמטרה להגדיל את התחרות גם בתחומי הביטוח וגם רק בבנקאות, אנו תומכים בכך שהבנקים החדשים יקבלו אישור למכור מוצרי ביטוח בתחומים ובמתווה שיקודם עם אגף שוק ההון באוצר", כותבים בבנק ישראל. בעבר אמרה בר שהיא בעד שכל הבנקים ימכרו מוצרי ביטוח, אולם האוצר המפקח על הביטוח התנגד לכך. כעת נראה כי הצדדים מצאו פשרה, והיא לאפשר לבנקים הדיגיטליים לשווק מוצרי ביטוח.

באשר לשאלה האם פפר - הבנק הדיגיטלי שלאומי מקים - יוכל למכור ביטוח, אמרה בר כי פרטי המתווה עדיין לא גובשו, אך לא פסלה אפשרות שכזו: "בעיקרון אנחנו בעד שכל הבנקים הדיגיטליים ימכרו ביטוח. בנקים בעולם מוכרים ביטוח, וכך הלקוח יכול לקבל הצעה נטולת אינטרסים", היא אמרה.

בר ציינה כי היא מאמינה שהיום קיים סיכוי גבוה יותר שיקום בנק חדש לעומת העבר, ולא רק בשל הקלות ההון. "יש היתכנות לשינוי הזה בגלל המהפכה הטכנולוגית, ניתן יהיה לבנות בנק ממוקד יותר ורזה יותר לעומת העבר. היתרונות לגודל אינם מהותיים כשם שהיו בעבר", היא אמרה. עוד הוסיפה: "יש התעניינות בתחום הבנקאות. קיבלנו גם פניות מגורמים זרים שמתעניינים בחברות כרטיסי אשראי. אולי בתנאים החדשים שקבענו נראה גם שחקנים זרים בתחום הבנקאות", היא אמרה.

במסיבת העיתונאים התייחסה בר גם לחילוקי הדעות שליוו את האוצר ובנק ישראל עד אשר הצליחו לגבש את מסקנות ועדת שטרום, ואמרה: "היו לנו חילוקי דעות עם האוצר, וזה חלק מהשיח המקצועי. ההצלחה היא שהגענו להגיע למתווה מוסכם בדברים המהותיים ושמרנו על העקרונות שלנו, וזו הצלחה משותפת. יש היום יותר אמון בין הצדדים", אמרה בר והתייחסה לסוגיה שהאוצר התחייב שלא לקדם בחקיקה נושאים נוספים הקשורים לבנקאות: "אנו עומדים ליישם רפורמה גדולה, ונכון יותר להתמקד בה ולא ליישם עוד שינויים. החלטנו שגם אם יש רעיונות של עוד חברי כנסת, נשים את הרעיונות האלה בצד ונתמקד ביישום הרפורמה הענקית הזו, ואחכ נראה מה עוד יש לשנות", אמרה בר.

תומך במיזוג של בנקים קטנים

בנק ישראל גם בעד מיזוג בנקים קטנים: "במטרה לקדם את התחרות, יש לאפשר גם אפשרות למיזוג בין בנקים בינוניים וקטנים, כדי ליצור שחקן פיננסי משמעותי".

בנק ישראל מפרט את הצעדים שהוא מציע להסרת חסמים. בכל הקשור לתחום הטכנולוגי, הרי שהקמת מערכות IT בבנקים דורשת השקעה רבה. בנק ישראל מתכוון לאפשר הקמת מרכז מחשבים משותף שינוהל ע"י גורם טכנולוגי מומחה, שיציע תשתיות מחשוב ותפעול לכמה בנקים קטנים ובינוניים, בתנאי שנתח השוק הכולל של אותם בנקים לא יעבור את ה-20%.

בבנק ישראל מסתמכים על כך שחברות כרטיסי האשראי ישראכרט ולאומי קארד שיופרדו מהבנקים יהפכו גם כן לבנקים. "חברות כרטיסי האשראי הקיימות נבנו כגורם פיננסי בעל מאפיינים הדומים לאלו של הבנק, בין היתר מכיוון שנאלצו לעמוד כמעט בכל ההוראות הרגולטוריות של בנקים, ולכן הפער הקיים בתשתית ובניהול בינם לבין הבנקים קטן וניתן לגישור במאמץ לא גדול", כותבים בבנק ישראל.

חברות כרטיסי האשראי, שירצו להפוך לבנק יצטרכו להחזיק הון ליבה (היחס בין ההון העצמי לנכסי הסיכון, שעיקרם תיק האשראי) של 8%, בעוד בנקים נדרשים ליחס של 9-10%. כמו כן יחס הלימות ההון הכולל שלהם יעמוד על 11.5% בעוד היום הן נדרשות ליחס של 15%, כלומר חברת כרטיסי אשראי שתרצה להפוך לבנק, תקבל דווקא הקלה בדרישות הלימות ההון הכוללת לעומת מצבה הנוכחי.

התחום המרכזי שבו אין הקלות לבנקים חדשים הוא בדרישות הנזילות, וזאת מכיוון שלדברי בנק ישראל סיכון הנזילות בגופים קטנים הוא גבוה יותר מאשר בגופים הגדולים, ולכן אין מקום להקלות בדרישות אלה. בנק ישראל סבור שמקורות הנזילות של הבנקים יהיו קווי אשראי מבנקים אחרים וממוסדיים, גיוס אג"ח וגיוס פיקדונות מהציבור.

"במידת הצורך נטיל מגבלות על הלוואות צרכניות"

במסיבת העיתונאים נשאלה המפקחת על הבנקים על הצמיחה החדה באשראי למשקי בית. בדוח הפיקוח על הבנקים שפורסם אתמול התריעו מפני העלייה במינוף של משקי הבית. "אנו עוקבים אחרי המגמות, והנתונים עדיין סבירים", אמרה ד"ר בר בעניין. "עם זאת, אנחנו לא רוצים שיגיעו לשיווי משקל לא נכון, והאחריות של משקי הבית שלא ייקחו אשראי שלא יוכלו להחזיר. לפיקוח על הבנקים יש כלים ומגבלות לניתוב האשראי, ונשתמש בהם במידת הצורך, כשם שעשינו זאת במשכנתאות", אמרה.

בר התייחסה גם לחשיפה הגבוהה של הבנקים החשיפה של אשראי לענף הנדל"ן והבינוי. "זה אחד מהסיכונים הגדולים בבנקים. אנו דורשים מהם לנהל אותו, והם עושים את זה טוב. תיק המשכנתאות היום הוא טוב, אבל חושבת שהפתרון בנדל"ן ומשכנתאות הוא יותר שיתוף פעולה עם המוסדיים.

"בשנים הקרובות יהיה היצע דירות גדול יותר, בעקבות פעולות של האוצר. כדי לתמוך בתוכנית הזו צריך מימון. הבנקים כבר חשופים שם במאות מיליארדים, ולכן כדי לממן את התוכנית של האוצר, נדרש שיתוף פעולה עם המוסדיים, ואנחנו צריכים להסיר את החסמים, שמונעים את שיתופי הפעולה", היא אמרה.

בנק ישראל

הון עצמי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.