הציבור בישראל יושב על הגדר ועובר למזומן, כך עולה מנתוני הדוחות הכספיים של הבנקים ונתוני בנק ישראל. מזה כמה שנים נמשכת זחילה של כספים מחוץ לשוק ההון. אלא שנראה כי מגמה זו התגברה במחצית הראשונה של שנת 2016.

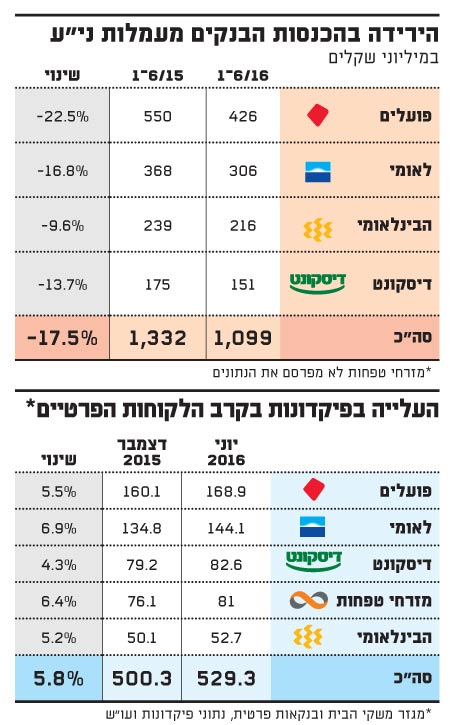

הבנקים פרסמו לפני כשבועיים את תוצאותיהם לרבעון השני של השנה. מהדוחות עולה כי בכל הבנקים נרשמה עלייה בהיקף הפיקדונות בקרב הלקוחות הפרטיים (מגזר משקי הבית והבנקאות הפרטית). היקף הפיקדונות בחמשת הבנקים הגדולים הגיע במגזרים אלו ל-529.3 מיליארד שקל, לעומת 500.3 מיליארד שקל בסוף שנת 2015.

חשוב להדגיש, כי נתון זה כולל גם את רכיב הכספים בעו"ש, ובבנקים מציינים כי עיקר הגידול הוא ברכיב זה ולא בפיקדונות הרגילים. כלומר בתוך חצי שנה עברו אל העו"ש והפיקדונות קרוב ל-30 מיליארד שקל. מדובר בצמיחה של 5.8% תוך חצי שנה. אם הקצב הנוכחי יימשך, הרי ששנת 2016 תסתיים עם גידול דו ספרתי של קרוב ל-12%. מדובר בקצב הגבוה משמעותית מהאינפלציה והצמיחה של המשק.

העלייה החדה ביותר נרשמה בבנק לאומי, שם גדל היקף הפיקדונות ללקוחות הפרטיים בקרוב ל-10 מיליארד שקל בתוך חצי שנה לכ-144 מיליארד שקל, כאשר בבנק הפועלים נרשם גידול של קרוב ל-9 מיליארד שקל לכ-169 מיליארד שקל. עלייה משמעותית נרשמה גם במזרחי טפחות, שם עלה היקף הפיקדונות ללקוחות הפרטיים בכ-5 מיליארד שקל בתוך חצי שנה לכ-81 מיליארד שקל.

תמונת הראי של המגמה הזו היא הירידה החדה בעמלות מני"ע בבנקים. סך ההכנסות של הבנקים הגדולים (למעט מזרחי טפחות שלא מפרסם את התפלגות ההכנסות מהעמלות השונות) עמד על 1.01 מיליארד שקל במחצית הראשונה של שנת 2016, צניחה של 17.5% לעומת המחצית המקבילה, אז עמדו ההכנסות על 1.33 מיליארד שקל. הבנקים גם ספגו במחצית הראשונה ירידה בעמלות העו"ש, אך בעוד שם הירידה נבעה ממגבלות רגולטוריות, בהכנסות מני"ע היא נבעה מירידה בפעילות ומעבר למזומן.

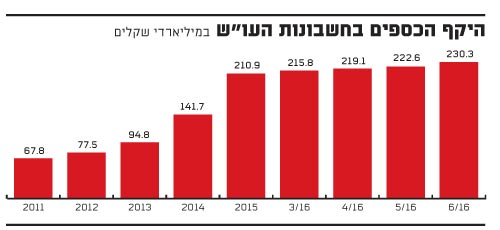

נתוני בנק ישראל מפלחים את נכסי הציבור לפי האפיקים השונים, ומציגים את היקף הכספים השוכבים בעו"ש. מהנתונים עולה כי בשנים האחרונות נרשמה עלייה תלולה בהיקף הכספים בכלל חשבונות העו"ש בבנקים עד לרמות שיא כל הזמנים.

אם בשנת 2011 היקף הכספים בעו"ש עמד על כ-68 מיליארד שקל, בשנת 2014 הוא כבר חצה את רף ה-100 מיליארד שקל. אשתקד הוא כבר חצה את רף ה-200 מיליארד שקל, ונכון ליוני מדובר בנתון גבוה מאד של יותר מ-230 מיליארד שקל - כלומר היקף הכספים בעו"ש כמעט והכפיל עצמו בתוך שנתיים.

מיותר לציין כי מדובר בעלייה חדה, שהיא מעבר לעלייה בכמות הכסף ובצמיחת המשק באותה התקופה, וכי היא נובעת משינוי טעמים בציבור, ובמעבר מהשקעה בשוק ההון וגם בפיקדונות למזומן בעו"ש.

המעבר הזה נובע מהריבית האפסית במשק, שלא הותירה בשר בשוק האג"ח, ומנגד נותר בו הסיכון להפסדי הון. עוד נזכיר כי עקום התשואות בשוק האג"ח הוא שטוח, כלומר גם באג"ח לטווח ארוך יותר, התשואות הן מאוד נמוכות, ומנגד הסיכון רק הולך וגדל. באשר לפיקדונות הרגילים של הבנקים - שם הריבית ממש נושקת לאפס, ובמקרה שכזה מעדיף הציבור כבר פשוט להשאיר את הכספים בחשבון העו"ש או לחלופין לקחת את הכסף ולרכוש עימו נדל"ן - אפיק הזוכה כידוע לעדנה בקרב המשקיעים בשנים האחרונות.

"אם בעבר ההשקעות הסולידיות לטווח קצר נתנו תשואה סמלית, היום גם זה לא קיים, וההשקעות הללו מניבות תשואה אפסית", אומר אלון גלזר, סמנכ"ל המחקר בלידר שוקי הון. "לעיתים לא משתלם ללקוחות לרכוש מק"מ או אג"ח לטווח קצר, שכן העמלות לביצוע הפעולה גבוהות יותר מהתשואה", הוא מוסיף.

"היום אפיק סולידי, הוא אפיק ששומר על הכסף, ולכן לקוחות רבים מעדיפים מזומן. אפשרות נוספת היא כמובן השקעה בשוק המניות, אבל כאן מדובר כבר ברמת סיכון אחרת", אומר גלזר.

ואכן, נתוני בנק ישראל מראים כי בעוד שהיקף הכסף בעו"ש נמצא בעלייה תלולה, באפיקים סולידיים אחרים הוא בירידה. כך למשל, החזקות הציבור במק"מ רושמות בשנים האחרונות ירידה לא מבוטלת. היקף ההחזקות במק"מ עמד נכון לסוף יוני על 53 מיליארד שקל לעומת 71 מיליארד שקל בשנת 2012.

גם האפיקים הסולידיים האחרים בבנקים לא אטרקטיביים - תוכניות החיסכון צנחו מ-18 מיליארד שקל בשנת 2010 לכ-5 מיליארד שקל בלבד ביוני האחרון. הפיקדונות לזמן קצר עמדו על 281 מיליארד שקל ביוני האחרון, לעומת 431 מיליארד שקל בשנת 2012. ירידה נרשמה גם בפיקדונות לטווח ארוך שעמדו ביוני על 95 מיליארד שקל, ירידה של 10% בתוך 4 שנים.

בבנקים מציינים כי אם בעבר הלקוחות שמכרו את החזקותיהם בשוק ההון היו מעבירים את הכסף לפיקדונות, אפילו לכאלו לטווח קצר, היום הם פשוט משאירים את הכסף בחשבון העו"ש מכיוון שגם פיקדונות אלה מציעים ריבית 0%.

"המצב הזה הוא הכי גרוע גם ללקוחות וגם לבנקים", אומר גורם בכיר במערכת הבנקאית. "הלקוחות לא טורחים להעביר כסף אל הפיקדונות המציעים ריבית אפס, וגם הם וגם הבנקים מפסידים מכך. זה המחיר של הריבית האפסית, ולא נראה שזה הולך להשתנות בזמן הקרוב", הוא מוסיף.

נזכיר כי רוב הבנקים לא משלמים ללקוחותיהם ריבית בגין יתרה בחשבון העו"ש, ולכן לכאורה הם אמורים להרוויח מהמצב הנוכחי, בו יתרות העו"ש הולכות ותופחות, כאשר מולן יכול הבנק להעמיד ללקוחות אשראי עליו הוא גובה תשלומי ריבית נאים.

אלא שבבנקים מבטלים את היתרון הזה, ומציינים כי ממילא גם בפיקדונות הריבית היא אפסית, ולכן הבנק לא מרוויח יותר מכספים הנמצאים בעו"ש לעומת פיקדונות. עוד הם אומרים, כי רמת הנזילות של הבנקים בישראל היא ממילא מאוד גבוהה, בוודאי לעומת הבנקים באירופה, ולכן אין משמעות לתוספת הנזילות ממנה הם נהנים בגין העלייה בכספים בעו"ש, כאשר מנגד הכנסותיהם בתחום עמלות ני"ע נפגעו באופן משמעותי.

העסקאות בכרטיס דביט מהוות 6.5% משוק כרטיסי האשראי

כ-3 חודשים לאחר שהחל המהלך להכנסת כרטיס חיוב מיידי (כרטיס דביט) לשוק הישראלי, נראה כי השימוש בכרטיס הולך וגדל, אם כי הוא עדיין שולי ביחס לענף כרטיסי האשראי.

מנתוני חברת שב"א (שירותי בנק אוטומטיים), המפעילה את מערכת הסליקה המרכזית של כרטיסי האשראי בישראל, עולה כי קיימת עלייה בשימוש בכרטיסי אשראי מסוג דביט בחודשים האחרונים. אם בחודש מאי, סך העסקאות עמד על כ-667 מיליון שקל, והן היוו 6% מהשוק, הרי שבחודש יולי היקפן צמח בכ-8% ל-722 מיליון שקל, והן היוו 6.5% מהשוק.

אמנם מדובר עדיין בנתון הרחוק מהתחזית של רשות ההגבלים העסקיים, שהעריכה שכרטיסי הדביט יכולים להגיע ל-35% משוק העסקאות בכרטיסי אשראי, אך בהתחשב בעובדה שרק לפני מספר חודשים נכנסו לתוקף הנחיות הרגולטורים לבנקים ולחברות כרטיסי האשראי בנושא, מדובר בנתונים נאים.

עוד נציין כי מנתוני שב"א עולה כי הסכום הממוצע בעסקה בכרטיס דביט נמוך משמעותית לעומת העסקה הממוצעת בכרטיסי האשראי הרגילים. כך למשל, בחודש יולי עמד הסכום הממוצע לעסקה בדביט על כ-107 שקלים, זאת בעוד בכרטיסי האשראי הרגילים היה זה סכום כפול שהגיע ל-219 שקלים. הסיבה לכך, היא שעסקאות בכרטיס חיוב מיידי הן לרוב עסקאות קטנות יחסית, שכן החיוב בחשבון הלקוח הוא מיידי. לעומת זאת ברכישות גדולות, מעדיפים הלקוחות את השימוש בכרטיס האשראי המסורתי, בו ניתן לחלק לתשלומים את הסכום.

כרטיס החיוב המיידי, הוא נדבך מרכזי ברפורמה בשוק כרטיסי האשראי שהובילו רשות ההגבלים העסקיים ובנק ישראל, שכללה הסרת חסמים לצורך החדרת הכרטיס אל השוק הישראלי.

מדובר בכרטיס אשראי בו הלקוח מחויב באופן מיידי בגין התשלום, זאת בעוד בכרטיס האשראי הרגיל, החיוב הוא אחת לחודש בתאריך קבוע. השימוש בכרטיסי דביט אמור לפתוח אפשרות תשלום חדשה גם לאוכולוסיות שאינן זכאיות כיום לכרטיס אשראי רגיל הכולל מסגרת אשראי. כמו כן, עמלות הסליקה שישלמו בתי העסק בגין סליקת עסקאות אלה אמורות להיות נמוכות יותר, והציפייה היא שבתי העסק יגלגלו את ההוזלה גם אל המחיר הסופי לצרכן.

הירידה בהכנסות הבנקים

היקף הכספים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.