יום חמישי שעבר היה יום השנה ה-8 לשפל של המשבר הפיננסי במדד 500 S&P, היום שבו הבינו כמה משקיעים שמשבר האשראי כבר אינו מהווה איום קיומי על הכלכלה האמריקאית והעולמית.

חמישה חודשים אחרי שהנשיא דאז, ג'ורג' בוש הבן, חתם על "חוק החירום לייצוב כלכלי" של 2008, שכלל את חילוצי הבנקים על-ידי הממשל, השמיע מנהל הכספים דאג קאס את הניחוש הנכון, כשאמר ש-9 במארס 2009 היה "השפל של דורנו" בשוק המניות האמריקאי.

לפני שנראה לכם אלו מניות רשמו את הביצועים היפים ביותר מאז שהשוק נגע בתחתית העמוקה, בואו נכניס את השוק השורי הזה לפרספקטיבה.

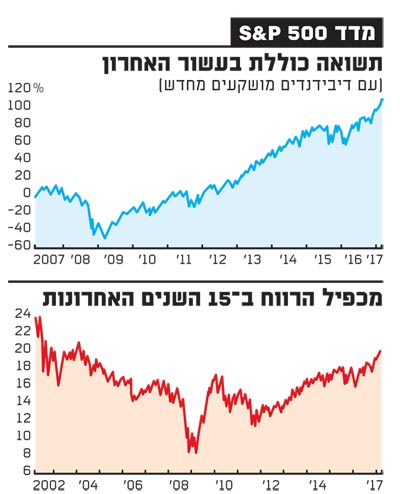

מ-9 במארס 2009 עד 8 במארס 2017, עלה מדד 500 S&P ב-249%, ללא השקעת הדיבידנדים מחדש. המדד הזה צנח ב-57% מהשיא של 1,565 נקודות ב-9 באוקטובר 2007, לסגירה של 657 נקודות ב-9 במארס 2009. מהשיא הקדם-משברי של 9 באוקטובר 2007 ועד 8 במארס 2017, עלה המדד ב-52% (והחזיר 86% עם הדיבידנדים המושקעים מחדש).

בעשר השנים האחרונות, כלומר מ-9 במארס 2007, למדד 500 S&P הייתה תשואה כוללת (עם דיבידנדים שמושקעים מחדש) של 109%. אם הפרשתם באופן קבוע כספים לקרן המדדית עם תוכנית הפנסיה בגיבוי המעסיק שלכם, השוק הדובי הגדול והירידות המתמשכות היו טובות לכם. הסיבה לכך היא שהמחירים הנמוכים ששילמתם בירידות בשוק הקפיצו את התשואות שלכם בטווח הארוך. זה מדגים היטב למה למשקיע לא מקצועי, עם עשרות שנים לצבור עד גיל הפנסיה, אסור לנסות לתזמן את השוק, כלומר "למכור בירידה ולקנות בעלייה".

בשנתיים האחרונות היו שתי ירידות גדולות במדד - 12% מסגירת 20 ביולי 2015 עד סגירת 25 באוגוסט 2015, ו-13% מ-13 בנובמבר 2015 עד 11 בפברואר 2016. רוב המשקיעים הרוויחו מכך שנשארו פסיביים, למרות הכותרות הקודרות בתקופות הללו.

גרף נוסף שעשוי לרסן את נבואות הזעם שלפיהן השוק יקר מדי הוא מכפיל הרווח של מדד 500 S&P ב-15 השנים האחרונות.

כפי שרואים בגרף, אפילו אחרי 8 שנים של שוק שורי, מדד S&P נסחר במכפיל של 19.9 לרווחי החברות ב-12 החודשים האחרונים, לפי חברת המחקר FactSet. זה נראה גבוה בהתחשב בכך שהמדד נסחר במכפיל של 13.5 בלבד לפני חמש שנים. אבל אם מסתכלים על סוף 1999, במהלך פריחת ההיי-טק, המדד נסחר במכפיל גבוה באמת של 31.2 לרווחי העבר. לכן, לשוק השורי הזה יש עדיין לאן לרוץ.

התשואה של 314% של המדד כולו ב-8 השנים האחרונות מדגימה כמה הדיבידנדים חשובים, מפני שהתשואה ללא הדיבידנדים הייתה, כזכור, 249% "בלבד". חשוב גם לזכור שהתשואות המדהימות הללו נבעו מהירידות האיומות במהלך המשבר.

מדד

■ כל הזכויות שמורות ל-MarketWatch.com 2017

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.