הגופים המוסדיים שמנהלים את כספי החיסכון לטווח ארוך של הציבור בישראל - קופות הגמל וקרנות ההשתלמות, קרנות הפנסיה החדשות המקיפות וגם הכלליות, ופוליסות ביטוחי המנהלים שנמכרות מאז תחילת שנות ה-90 במאה הקודמת - מנהלים נכון לסוף אפריל השנה נכסי ציבור בהיקף אדיר של כ-959 מיליארד שקל. זה זמן שכספים אלה מושקעים בשוקי ההון השונים - בארץ ובעולם, בשוקי החוב ובשוקי המניות, כמו גם בנכסים אלטרנטיביים ובעוד אפיקי השקעה - ומניבים תשואה ברוטו חיובית עבור החוסכים.

למעשה, השגת התשואה הגבוהה ככל הניתן, בכפוף לשיקולים של ניהול סיכונים מושכל, היא מטרת העל של החיסכון הפנסיוני. הדרך לעשות זאת עוברת בעיקר דרך מה שנקרא הליך האלוקציה - הליך הקצאת הכספים לאפיקי ההשקעה השונים, וזאת עוד קודם לבחירה בניירות ערך או בנכסים מסוימים, בתוך אפיקי ההשקעה שנבחרו. זוהי אחת המטלות הכבדות ביותר שמוטלות על מערכי ההשקעה בגופים המוסדיים, והיא שקובעת במידה רבה מה יעשה "הכסף של הציבור".

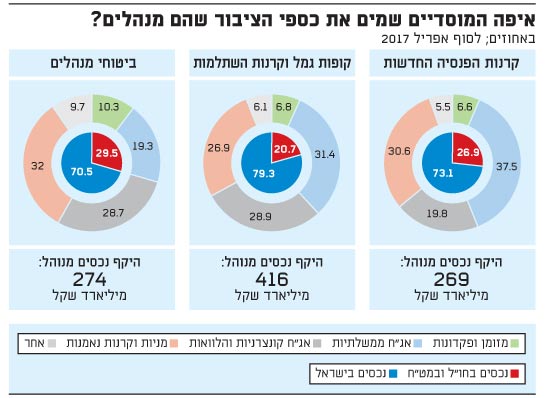

לכן, מעת לעת בוחן "גלובס" את אופן הקצאת אפיקי ההשקעה של התיק הפנסיוני של הציבור בישראל, לא כולל קרנות הפנסיה הוותיקות והפנסיה התקציבית, כי אם את אפיקי החיסכון שהציבור יכול לעבור ביניהם ובתוכם, אם ירצה (בהכללה ולא בכל המקרים). כך, הבדיקה של דיווחי חודש אפריל 2017 מלמדת כי נכון להיום 25% מהנכסים של הציבור שמושקעים בקרב גופי החיסכון לטווח ארוך האמורים מושקעים בחו"ל ובמט"ח, והיתר, 75% מהתיק, מושקע בתוך מדינת ישראל ובשקלים.

שיעור החשיפה לחו"ל ולמט"ח הגבוה בשוק זה נמצא בפוליסות ביטוחי המנהלים, שכוללות גם את תיק הפוליסות המשתתפות ברווחים, שם 29.5% מהתיק מושקע ותלוי ישירות ומיידית במתרחש מעבר לים. בשוק הפנסיה החדשה מדובר על שיעור נכסים בחו"ל ובמט"ח של 26.9%, ובשוקי הגמל וההשתלמות מדובר על שיעור של 20.7%.

שלושת השווקים הללו, שלא אחת מנוהלים תחת אותם מנהלי השקעות בכל אחד מהגופים העסקיים השונים, נבדלים זה מזה גם בחלוקה ברמה אחרת - של אפיקים ושוקי הון שונים.

כך, ברמת שלושת האפיקים הללו, שמנהלים כאמור סכום אדיר של כמעט טריליון שקל, 7.8% מהתיק חונה באפיקים חסרי התשואה הפוטנציאלית של המזומן ושווי המזומן והפיקדונות. כמו כן, 29.6% מהתיק הכולל מושקע באג"ח ממשלתיות - חלקן סחירות וחלקן לא סחירות - ו-26.3% מושקעים בחוב של הסקטור העסקי ולא של ממשלות, דרך אג"ח קונצרניות סחירות, אג"ח קונצרניות לא סחירות והלוואות. כמו כן, 29.4% מהתיק הכולל, כ-282 מיליארד שקל, מושקעים במניות ובקרנות נאמנות (גם באמצעות תעודות סל), והיתרה - 6.9% מהתיק - מושקעת באפיקים אחרים, כגון השקעה ישירה בנדל"ן והשקעה בקרנות השקעה פרטיות.

ואולם, בצלילה לכל מכשיר חיסכון עולה תמונה קצת שונה. נתחיל בביטוחי המנהלים, שיחד עם החשיפה הגבוהה ביותר לחו"ל ולמט"ח מציגים גם את שיעור ההשקעה באפיק "הלוואות" לא סחירות הגבוה בענף - 8.9% מהתיק הכולל לעומת 6.3% בגמל ובהשתלמות ו-7.3% בפנסיה החדשה.

בכל אופן, 10.3% מהתיק של ביטוחי המנהלים - שיעור חריג כלפי מעלה, בטח באפיק הכי פחות נזיל בשוק זה - מושקעים במזומן ובשווי מזומן ובפיקדונות. זה סכום אדיר של יותר מ-28 מיליארד שקל ללא פוטנציאל תשואה, שבעיקר שומר על הערך הנומינלי של הכסף, ושמחכה להשקעות מעניינות.

לצד זאת, 19.3% מהתיק של ביטוחי המנהלים מושקעים באג"ח ממשלתיות - הנתח הנמוך ביותר באפיק זה מבין שלושת מכשירי החיסכון לטווח ארוך, וזאת לצד שיעור של 28.7% מהתיק שבאג"ח קונצרניות והלוואות. גם שיעור החשיפה למניות ולקרנות נאמנות הגבוה בשוק נמצא בתיק ביטוחי המנהלים.

למול זאת, קרנות הפנסיה החדשות, שהמקיפות שבהן (עיקר השוק) נהנות מאג"ח מיועדות ייחודיות בשיעור של כ-30% מהתיק, מנתבות כ-6.6% מהתיק למזומן ושווי מזומן ולפיקדונות, כ-37.5% לאג"ח ממשלתיות (השיעור הגבוה בשוק, ושרובו במיועדות, כאמור), כ-19.8% באג"ח קונצרניות ובהלוואות (השיעור הנמוך בשוק) וכ-30.6% במניות ובקרנות נאמנות.

ואיפה נמצא תיק קופות הגמל וקרנות ההשתלמות? כ-6.8% מהתיק מושקע במזומן ובשווי מזומן ובפיקדונות, כ-31.4% באג"ח ממשלתיות, כ-28.9% באג"ח קונצרניות ובהלוואות - השיעור הגבוה בשוק (רק במקצת), וכ-26.9% במניות ובקרנות נאמנות.

מה זה אומר? לכל אחד מהאפיקים צורכי נזילות וסיכון שונים. למשל, קרנות ההשתלמות, שבהן מנוהלים כ-191 מיליארד שקל, הן מכשיר חיסכון לטווח בינוני עם צורכי נזילות גבוהים בהרבה מאלה של שוק הפנסיה וביטוחי המנהלים, מעצם טבעו. גם קופות הגמל לתגמולים שונות מהחלופות האמורות, מאחר שרוב הכסף בהן נזיל. לזאת יש להוסיף גם שיקולים שיווקיים של תחרות על טבלת התשואות בטווח הקצר, שיותר משמעותית בשוקי הגמל והפנסיה.

כך או כך, המשקלים השונים שנותנים הגופים הללו ישפיעו בהכרח על התשואות שהם ישיגו בעתיד, כתלות בתנודות בשוקי ההון בארץ ובעולם, ובאפיקי ההשקעה השונים. ימים יגידו לאיזה כיוון והיכן.

איפה המוסדיים שמים את כספי הציבור

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.