לפני פחות משנתיים, כשחברת התרופות טבע הודיעה על רכישת אקטביס - החטיבה הגנרית של אלרגן, שוק ההון הריע לעסקת הענק. אז, טבע הייתה חברה בשווי של כ-60 מיליארד דולר הרוכשת חברה תמורת כ-40 מיליארד דולר, כשהציפייה, כמו בכל עסקת מיזוג אחרת, הייתה לייצר יותר מאשר 1 ועוד 1.

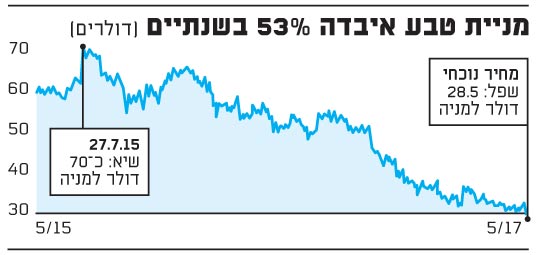

אם הציפייה הייתה מתגשמת, הרי שטבע הייתה נסחרת היום בשווי גבוה בהרבה, אך לא כך קרה. מניית טבע נסחרת היום במחיר שפל של 28.5 דולר שמשקף לחברה שווי שוק של 29.1 מיליארד דולר בלבד - נמוך גם מהמחיר ששילמה על אקטביס וגם מהיקף החוב הקיים של טבע (כ-35 מיליארד דולר). מדובר בירידה של 60% מהשיא שנרשם לפני כשנתיים.

ההתפכחות של שוק ההון בנוגע לעסקת אקטביס הגיעה כעבור כמה חודשים. שווי החברות הגנריות ירד, על רקע שחיקה במחירי התרופות וחשש מפני רגולציה נוקשה יותר בארה"ב, והחלו לעלות תהיות בנוגע למחיר הגבוה שטבע משלמת. אך בחודשים הראשונים שלאחר הדיווח על רכישת אקטביס, קשה היה למצוא מישהו שסבור שהיא שגויה. כך למשל, בינואר 2016 טבע השלימה בהצלחה גיוס הון ענק של 7.24 מיליארד דולר ללא כל קושי.

אך מתברר שבערך באותה תקופה היה מי שהזהיר את טבע מפני הקשיים האפשריים בעסקה. ל"גלובס" נודע כי אבי טיומקין, כלכלן ויועץ לקרנות גידור בינלאומיות בתחום הכלכלה הגלובלית, נפגש בנובמבר 2015 עם מי שהיה אז יו"ר טבע וכיום מכהן כמנכ"ל זמני שלה - יצחק פטרבורג, והציג לו ניתוח בנושא שלפיו העסקה אינה טובה לטבע. טיומקין אישר זאת היום בשיחה עם "גלובס".

לדבריו, "לא הכרתי קודם את פטרבורג, אך חבר דירקטוריון בטבע שהוא חבר שלי שמע את דעתי על טבע וביקש שאפגש איתו. נפגשנו לארוחת צהריים בבית הקפה 'רביבה וסיליה' ברמת השרון ועשיתי לו ניתוח של העסקה: מימון, שוק - כל האלמנטים, שעה וחצי של ניתוח מאקרו-כלכלי. לא ניתחתי את העסקה מהפן העסקי-רפואי, אלא מבחינת תנאי המימון שמשתנים, הסבירות הגבוהה שהייתה אז לבחירתה של הילארי קלינטון לנשיאות בארה"ב והשפעתה על השוק. מאז לא שמעתי ממנו מילה".

- ניסית להתריע שוב?

טיומקין: "לא חשבתי שמתפקידי לפנות שוב וגם לא הרגשתי נוח".

כעבור כשלושה חודשים הרצה טיומקין בפני סטודנטים לתואר שני בביה"ס לכלכלה הנושא את שמו במרכז הבינתחומי בהרצליה, ובדבריו הזכיר גם את טבע, שהמתינה אז לאישורים להשלמת עסקת אקטביס. כפי שפורסם אז ב"גלובס", בהרצאתו טיומקין "איחל לטבע בהצלחה" על רקע הקשיים הגוברים, להערכתו, בהשלמת ההשתלטות, כאשר "המימון ומחזור החוב נעשים מאוד-מאוד קשים, והרכישה תהיה הרבה יותר יקרה ממה שהוערך בתחילה".

היום הוא מספר כי למחרת הפרסום ב"גלובס", הוא קיבל שיחת טלפון מפתיעה בשש וחצי בבוקר. ארז ויגודמן, שהיה אז מנכ"ל טבע (ולאחרונה הודח מתפקידו) התקשר אליו ופתח את השיחה בשאלה: "טיומקין, תגיד לי, אתה בשורט על טבע?". "הסברתי לו מה אני חושב על העסקה, ושאני חלילה לא עושה קמפיין נגד טבע", מספר טיומקין. גם היום הוא מדגיש שאין לו שום דבר אישי נגד טבע - "זאת החברה שאני הכי בעדה".

- לטבע יש עוד תקומה?

"אני לא מומחה לפרמצבטיקה. החברה עומדת היום בפני אתגרים דרמטיים - ביצוע המיזוג, עולם תחרותי וקשה, תקופה לא פשוטה. לא יכול להביע דעה בשלב הנוכחי על מה שיקרה".

מחברת טבע נמסר בתגובה: "צר לנו שמר טיומקין מנסה לקבל מנת יחסי ציבור חינמיים על גבה של טבע. אכן נערכה פגישה בינו ליו"ר טבע, אשר הוגדרה כפגישת היכרות לבקשת מכר משותף של השניים. בפגישה זו הפליג טיומקין בעיקר בשיווק מעלותיו האישיות והמקצועיות. מעולם לא התבקש להציג כל ניתוח שלו לעסקה ולא התקיים כל דיון בפרטיה".

האנליסטים ברובם ניטרליים על המניה

אז האם מניית טבע הגיעה לתחתית? מנתוני MarketWatch עולה כי מחיר היעד הממוצע למניה עומד על 37.5 דולר, כ-32% מעל המחיר הנוכחי. רוב האנליסטים המסקרים את טבע נוקטים כיום בגישה ניטרלית וממליצים להחזיק במניה (14 מתוך 27), ו-12 מחזיקים בגישה חיובית.

יונתן קרייזמן, אנליסט בנק ירושלים ברוקראז', מחזיק בהמלצת "תשואת יתר" על המניה במחיר יעד של 42 דולר. לדבריו, "הצרות של טבע, ברובן, קיימות על פני השטח כבר מספר שנים. ההתפתחות האחרונה היא החשש ההולך וגובר שהגנריקה לקופקסון (40 מ"ג) תגיע מוקדם יותר מכיוונה של מיילן. זו התפתחות שהתבהרה בדוחות האחרונים של מיילן, שבישרה אז שהיא ממתינה לתגובה מה-FDA (רשות המזון והתרופות של ארה"ב, ש' ח' ו') בחודש יוני. זה הלחיץ את השוק, כי אם כן, מדובר בעצם בגנריקה בעוצמה כפולה ממה שהיה מצופה בשנה הקרובה".

קרייזמן סבור כי עדיין יש "ערפל קרב ואי ודאות" סביב החלטת ה-FDA, אך השוק מתחיל לתמחר את החשש מהאירוע ומוסיף תנודתיות למניה. "טבע נמצאת במצוקה משמעותית, מהסיבה שהיא מתמודדת היום במספר חזיתות, ועושה את זה ללא מנכ"ל קבוע", אומר קרייזמן. לדבריו, יש להסתכל על טבע תוך ניתוח של שלוש הפעילויות המרכזיות בנפרד: הקופקסון - תרופת הדגל של החברה לטיפול בטרשת נפוצה, המהווה להערכתו כ-43% מהרווח; הגנריקה המהווה כ-37%; והפעילות האינובטיבית (תרופות מקוריות) למעט הקופקסון, שמהווה כ-18%. "אנחנו רואים תנועת מלקחיים - מצד אחד מנסים לעקוב אחרי קצב שחיקת הקופקסון, ומצד שני קצב מיצוי הסינרגיות והצמיחה בגנריקה, שאמורה לפצות במידה רבה על השחיקה בקופקסון".

קרייזמן מציין שהשנתיים-שלוש הקרובות יהיו חזקות בגנריקה בארה"ב, עם פקיעות פטנטים במוצרים רבים, וזה לדבריו גם הצידוק של טבע לרכישת אקטביס. אולם התעשייה חווה שחיקת מחירים על רקע הקונסולידציה בשוק המבטחים בארה"ב, ובמקביל, טבע אכזבה גם בתחזית ההשקות החדשות שלה ל-2017. בפעילות האינובטיבית צפויות התרופות החדשות של טבע להיכנס לתמונה, וקרייזמן מזהה בהן אינדיקציות חיוביות.

עם זאת, שחיקת הקופקסון ממשיכה להעיב. קרייזמן מעריך שהיום הקופקסון תורם כ-2.1-2.15 דולר לרווח הנקי השנתי למניה, וכי "שחיקה שתגיע משתי מתחרות גנריות עלולה להוריד את התרומה של הקופקסון לפחות מדולר אחד למניה. טבע תתקשה להציג רווח של 5 דולר למניה, שזו הייתה 'הרצפה' שההנהלה הקודמת סימנה".

למרות הקשיים, קרייזמן מוצא סיבות להחזיק במניית טבע. "סיבה ראשונה היא שלמרות הבעיות האובייקטיביות בטבע, היא חלק מסקטור שהוא כולו חבוט. אם נשווה את המשבר הנוכחי למשבר ב-2014, הרי שאז רוב המתחרות היו בדרך לשיא במניה, והיום יש קורלציה במניית טבע והמתחרות, כלומר טבע מושפעת באופן ניכר מהמשקולת על הסקטור. האינדיקציות האחרונות נוגדות את החששות הקיימים בשוק בנוגע לרגולציה.

"סיבה נוספת היא שהפעילות של טבע היום מתומחרת ברמות נמוכות מאוד, במיוחד כשמנטרלים את הקופקסון מהמשוואה. האי ודאות סביב הקופקסון גובה מחיר כלכלי גדול יותר ממה שטבע מביאה לשולחן. טבע אולי הייתה מעדיפה להיות כבר אחרי מהלך של גנריקה לקופקסון, רק כדי להבהיר לשוק את ההתאוששות הצפויה בשאר הפעילויות".

- מה לגבי החוב הגדול?

"חששות השוק נוגעים בעיקר לחוב של 5 מיליארד דולר לבנקים. החוב לטווח הארוך לא מתומחר בצורה שמשקפת חששות עמוקים. טבע מבצעת מהלכי מכירת פעילויות כדי להתמודד עם החוב קצר הטווח, וככל שהיא לא תיתקל בכניסת שתי מתחרות גנריות לקופקסון, היא לא אמורה להתקשות לעמוד באמות המידה הפיננסיות. טבע לא מתמקדת באפשרות של לחתוך בדיבידנד, אבל זה עשוי להקל עליה בעמידה בקובננטס (יחס חוב ל-EBITDA של 3.5 עד סוף 2017), ש' ח' ו').

- בינתיים מחכים למינוי מנכ"ל. איזה מנה ירצה להערכתך לבוא לחברה ששני מנכ"ליה הקודמים הודחו?

"מנכ"ל שמסתכל לטווח ארוך. במידה רבה, במצב הפיננסי הנוכחי של טבע המנכ"ל הקרוב יהיה כבול ביכולתו לבצע מהלכים אסטרטגיים מרחיקי לכת. בתסריט שטבע תתייצב בשנתיים-שלוש הקרובות עשוי להיווצר חלון להתרחבות, ואז הניסיון והוותק של המנכ"ל יבוא לידי ביטוי. המשימה העיקרית תהיה לייצב את החברה".

- יש מי שמדבר על אפשרות של פיצול טבע לחברות שונות.

"אני חושב שאין בסיס חזק לטעון שטבע במבנה מפוצל תציף ערך גבוה יותר מההרכב הנוכחי של החברה".

מניית טבע

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.