בנק ישראל מטיל ספק ביכולת הבנקים לממש כלי רכב משועבדים. במסמך שפרסם היום (א') הבנק המרכזי לבנקים הוא הנחה אותם ששווי בטוחה בדמות רכב יחושב כ-60% בלבד משווי הרכב במחירון. בנוסף, ככל שהרכב יילך ויתיישן, היחס של שווי הבטוחה לשווייה במחירון יירד, עד אשר ברכבים בני יותר מ-5 שנים לא ייחשב הרכב כלל כבטוחה אמיתית (מבחינה חשבונאית) ושווי הבטוחה יהיה למעשה אפס. זאת ועוד, כאשר מדובר ברכבי ליסינג, ממליצים בבנק ישראל שגם רכבים בני פחות מ-5 שנים יהיו בשווי אפס.

בכך שומט בנק ישראל את השטיח מתחת להערכה כי אשראי לרכב הוא אשראי בסיכון נמוך מאחר שהוא כולל בטוחה. בניגוד לבטוחה כמו נדל"ן, הפעם מדובר בנכס ששוויו הולך ונשחק לאורך השנים ושקשה לאמוד את שוויו האמיתי, בוודאי בתקופה זו.

ההנחיות פורסמו במסגרת מכתב של בנק ישראל בנושא האשראי לענף כלי הרכב. נראה כי הבנק המרכזי מוטרד מהתרחבות שוק הרכב בישראל ומהאופן בו הבנקים מודדים את הסיכון בסקטור זה, ולכן דרש היום מהבנקים לבצע מבחני קיצון לתיק האשראי לכלי רכב בכדי להבין טוב יותר את רמת הסיכון של ההלוואות והאם הם ביצעו מספיק הפרשות בגין אפיק זה. במקרים שלא - יהיה עליהם להגדיל את ההפרשה.

"שוק הרכב הישראלי התרחב באופן מהותי בשנים האחרונות ונמצא במגמת התרחבות נוספת. לנוכח אינדיקציות לעלייה ברמת הסיכון של חלק מהלווים בענף (ובפרט בחברות הליסינג), חשוב לוודא שנהלי החיתום והבקרות בבנקים ובחברות כרטיסי אשראי ייתנו מענה מתאים לרמת הסיכונים העולה", כותבים בפיקוח על הבנקים.

בבנק ישראל מדגישים שהיקף האשראי לרכישת רכב נמוך יחסית לעומת תיק האשראי של הבנקים ועומד על כ-12 מיליארד שקל - פחות מ-10% מסך האשראי הקמעונאי. סך החשיפה של המערכת לענף (כולל אשראי לחברות בתחום) מוערך בכ-40 מיליארד שקל. לאור התרחבות שוק זה, שנתמכה גם בעלייה חדה באשראי למימון רכישות כלי רכב חדשים, מבקשים בבנק ישראל לקבל מידע מעמיק יותר על רמת הסיכון של האשראי בענף זה. בנוסף למבחן הקיצון וניתוח הסיכונים, צירף בנק ישראל גם מסמך של "פרקטיקות מקובלות למימון ענף כלי הרכב בבנקים". מסמך זה מצורף אמנם כהמלצה ולא כמסמך מחייב, אבל כשרגולטור "ממליץ", זה לרוב דרכו לרמוז לבנקים לאמץ את ההמלצות בטרם יוציא הוראה מחייבת.

כאמור, במסגרת אותו מסמך "ממליצים" בבנק ישראל לבנקים בנושא מימון חברות הליסינג, לקבוע כי שווי הבטוחה של הרכב יעמוד על עד 60% משווי הרכב, וזאת לאור העובדה ששווי הרכב נמצא במגמת ירידה וכן מכיוון שקשה לאמוד את שוויו האמיתי. לכן, עדיף מבחינת בנק ישראל להשתמש במקדם שמרני של 60% בלבד ממחיר המחירון.

"פרקטיקות אלו אינן מחייבות, אך מצופה מכל תאגיד בנקאי וחברת כרטיסי אשראי לבחון את תיאבון הסיכון שלו בהתייחס אליהן", אומרים בבנק ישראל. הערכות הן שברוב הגופים ניהול הסיכון מתבצע לפי הקריטריונים שפורסמו, אולם ישנם גופים שצריכים ליישר קו עם הגבולות שבנק ישראל מוצא לנכון. "מטרת הפיקוח על הבנקים להביא לכך שפרקטיקות אלה ייושמו בכל המערכת הבנקאית", כותבים בבנק המרכזי.

יגדילו הפרשות?

לפי המכתב, בנק ישראל אף מצפה כי ברכישת תיק הלוואות לכלי רכב פרטיים, ייקבע מקדם הביטחון לשערוך הבטוחות על כל אחד מכלי הרכב בנפרד ולא בממוצע על סך כלי הרכב בתיק. עוד רוצה הבנק שהבנקים יבצעו לפחות מדי רבעון בדיקה של האובליגו מול הביטחונות, זאת על מנת לוודא כי שיעור ה-LTV (היחס בין ההלוואה לשווי הנכס) עומד במדיניות שהוגדרה. נזכיר, כי בניגוד לרכישת נדל"ן, השינוי בשווי בתחום הרכב מהיר יותר והולך ונשחק (בעוד שבנדל"ן הוא לא אחת גם עולה).

בנוסף פרסם הבנק גם קביעה של שיעור הון עצמי מינימלי בעסקאות ומימון מקסימלי (אבל לא קובע מהו אותו שיעור). על הבנקים גם לקבוע שיעור חשיפה מקסימלי ללווה, והסדרה של הנהלים לגבי ניתוח מקור ההחזר לחברות ליסינג.

באשר לניתוח סיכוני האשראי, בנק ישראל מבקש מהבנקים לבצע ניתוח של הסיכונים בענף באמצעות תרחיש קיצון (שמכונים גם מבחני לחץ) שיכלול את הפרמטרים הבאים: עלייה בשיעור הריבית והשפעתה על היקף החוב, מסירות כלי הרכב, הרווחיות ושיעור המינוף של השחקנים בתחום. עוד יכלול המבחן תרחיש של ירידה בשווי הביטחונות, למשל נוכח גידול חד בהיצע הרכבים של כלי רכב פרטיים, והשפעתם על ערך המלאי, הרווחיות של השחקנים השונים ושווי הביטחונות.

מבחני הקיצון גם יכללו משבר בשוק ההון והתייקרות מקורות חברות הליסינג. "חלק משמעותי מפעילות אותן חברות מתבסס על גיוס אשראי זול משוק ההון והנחות ספקים", כותבים בבנק ישראל. עוד תרחישים שהבנקים צריכים לקחת בחשבון הם שינוי בשער החליפין, פגיעה במותג, חקיקה ופתיחת השוק לתחרות.

לאחר ביצוע הניתוח של התרחישים השונים על התיק, בנק ישראל דורש מהנהלת הבנק או הדירקטוריון לדון בתוצאות ולבחון את הצורך בעדכון מדיניות אשראי מסחרי לענף כלי הרכב ולאשראי הצרכני, הידוק הבקרות לגבי לווים משמעותיים, וגם לבדוק האם לאור התוצאות קיים צורך להגדיל את ההפרשות להפסדי אשראי בסקטור זה (הפרשה קבוצתית).

סוף עידן "קרן סובארו"

בבנק ישראל מוטרדים בתקופה האחרונה מהעלייה החדה באשראי לכלי רכב. בדוח היציבות הפיננסית שפרסם הבנק בחודש שעבר הוא אף ייחד פרק שלם לנושא. בבנק המרכזי שבים ומדגישים גם במכתב שפורסם היום כי האשראי לתחום הרכב לא מהווה סיכון מערכתי, זאת מאחר שסך החשיפה של המערכת הפיננסית לתחום עומדת על פחות מ-40 מיליארד שקל, בעוד שתיק האשראי של הבנקים עומד על מעל ל-900 מיליארד שקל. ועדיין, הם מוטרדים מהגידול החד באשראי בתחום.

נציין כי הגידול באשראי בתחום מתבטא הן בעלייה באשראי לחברות בענף לאור התרחבותן הנובע מהגידול בביקוש, וכן בדמות אשראי צרכני שניתן ללקוחות הרוכשים את כלי הרכב לצורך מימון הרכישה ובתמורה לשעבוד הרכב. בעקבות העלייה באשראי הצרכני בתחום, החל בנק ישראל לאסוף נתונים מהבנקים, ומהפרסום האחרון עולה כי היקף הלוואות אלה עומד על כ-12 מיליארד שקל. עם זאת, לא מדובר בנתונים המלאים שכן חלק מהרוכשים מקבלים את ההלוואות בלי לשעבד את הרכב באמצעות "אשראי לכל מטרה". אפיק מימון נוסף שהפך פופולרי הוא הלוואה מחברת ההשכרה או היבואן, שנוטלת לשם כך את האשראי מהבנק.

ההלוואות לרכישת רכב נחשבות בעלות סיכון נמוך לכאורה כיוון שיש מולן בטוחה - כלי הרכב הנרכש. בבנקים אף אומרים ששחקנים רבים סימנו את התחום הזה כיעד לצמיחה, דבר שהביא לשחיקת מחירים עד לרמת ריביות של פריים פלוס 0.25-0.5%, כלומר ריבית של כ-2% בלבד. אמנם באחרונה עלתה רמת המרווחים לכיוון הפריים פלוס 0.75%, אך מדובר עדיין במחירים נמוכים, ועם כל הכבוד לביטחונות לא בטוח שריביות כאלה משקפות את רמת הסיכון של הלוואות מסוג זה.

עוד נזכיר כי מחירי המחירון של כלי הרכב המשומשים נלחצים כלפי מטה בגלל עודף ההיצע, מה ששוחק את שווי הבטוחה. לכן, אם תהיה עלייה בהיקף של חדלות הפירעון באותן הלוואות, ספק גדול אם הגופים שהעניקו את ההלוואות יוכלו לממש בקלות מספר גדול של רכבים לפי מחיר המחירון. עוד נציין, שבעוד שבבנקים מדובר בהיקף נמוך מתיק האשראי, בחברות כרטיסי האשראי מדובר בפעילות לא מבוטלת מתיק ההלוואות - 10%-30% מהתיק (כ-2 מיליארד שקל).

דוח היציבות הפיננסית האחרון אף ציין כי החשיפה מהווה חלק מהותי מתיק האשראי של חברות כרטיסי האשראי, אך בסך הנכסים של המערכת היא מהווה חלק קטן ואינו יוצרת סיכון מערכתי ליציבותה.

עוד נזכיר כי המפקחת על הבנקים ד"ר חדוה בר נשאלה באחרונה על הגידול באשראי לרכישת רכבים, ואמרה בהקשר זה כי "היה גידול גדול בהלוואות הללו והנורמות של משקי הבית השתנו. אותי לימדו בזמנו שיש כזה דבר קרן השתלמות וקראו לה קרן סובארו, כי כשהיא השתחררה קנו איתה רכב. בעבר אנשים רכשו רכבים מההון העצמי והחסכונות. יש היום שינוי משמעותי, ואנשים רוכשים רכבים באשראי ובמינוף די גבוה. אמנם מדובר באשראי בסיכון נמוך כי יש בו בטוחה, אבל הוא גדל בקצב גבוה ולכן צריך להיזהר".

חשיפת המערכות

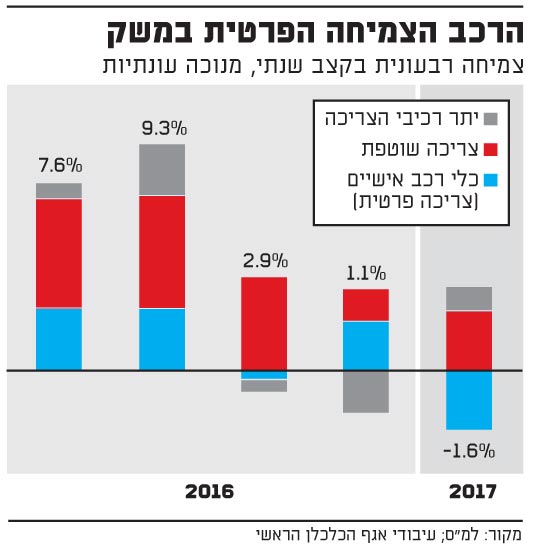

הרכב הצמיחה הפרטית במשק

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.