אדוארדו אלשטיין נחוש להמשיך ולהתמודד על רכישת קבוצת יורוקום במסגרת הסדר החוב המתנהל מול נושיה. כפי שפורסם אמש באתר "גלובס", דסק"ש שבשליטתו איש העסקים הגישה הצעה מלאה ומחייבת לרכישת יורוקום, בעלת השליטה בחברת התקשורת בזק, הנשלטת כיום ע"י שאול אלוביץ'.

הגשת ההצעה התאפשרה לאחר שדסק"ש קיבלה הבהרות מרשות ההגבלים לגבי יכולתה לגבש עסקה, וזאת לאור העובדה שהיא כיום בעלת השליטה בסלקום. מההבנות שגובשו עם הרשות עולה כי דסק"ש תוכל לממש את החלק הראשון בהסדר הכולל את רכישת החזקות יורוקום בפרויקט "מידטאון" בת"א, רכישת ההחזקות באנלייט (כ-15%) ורכישת החברות התפעוליות - כל זאת טרם מכירת סלקום. החלק השני בהסדר הכולל את רכישת השליטה בבזק ובחלל, יוכל להתבצע רק לאחר שדסק"ש תמכור את החזקותיה בסלקום. מבחינת דסק"ש מתווה זה מהווה אור ירוק להתקדמות בעסקה, מה שהביא לכך שהיא הגישה הצעה מחייבת.

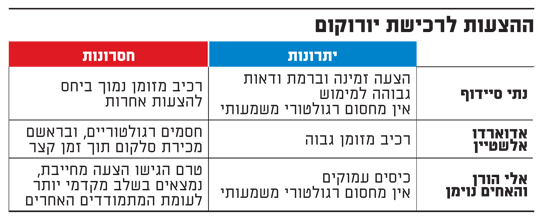

עם זאת, נראה שהדעות חלוקות בבנקים לגבי הבשורות האחרונות מכיוונה של דסק"ש. הפועלים מעדיף להתקדם עם ההצעה של נתי סיידוף היות שאין עליו מגבלות רגולטוריות ויישום עסקה עימו הוא ברמת ודאות גבוהה ובמהירות יחסית. לפי הערכות, בתוך כשבוע מתכוון הפועלים להעלות את ההצעה לדיון בדירקטוריון.

לעומת זאת, שני הנושים האחרים - דיסקונט שהוא הנושב הגדול ביותר, והבינלאומי - לא ממהרים לסגור עם סיידוף, שכן בהצעתו רכיב המזומן נמוך יותר מאשר בהצעה של אלשטיין. בשני הבנקים מתכוונים לבחון לעומק את שתי ההצעות.

בנוסף, גורמים בנקאיים מציינים כי גם הצעת האחים נוימן מסתמנת כרצינית יותר מכפי שנראה היה בתחילה. האחים נוימן, בעלי השליטה באלון גרופ, מביאים עימם את אלי הורן, מיליארדר יהודי המתגורר בברזיל ונחשב לבעל כיסים עמוקים, שיכול להציע עסקה טובה יותר מאלשטיין. כמו כן, לא חלות עליו מגבלות רגולטוריות למימוש העסקה כמו אצל דסק"ש. החיסרון המרכזי הוא שקבוצה זו הצטרפה מאוחר יחסית למרוץ וטרם הגישה הצעה מחייבת. יחד עם זאת, היות שהשופט איתן אורנשטיין מאפשר הגעה להסדר עד סוף אפריל, יכולה הקבוצה עוד לצמצם פערים ולהפתיע. לאחרונה שכרו האחים נוימן את שרון זאורבך כיועץ ואת עו"ד ארז חבר במטרה להתקדם לקראת הגשת הצעה מחייבת.

ובחזרה לדסק"ש: היום כאמור פרסמה הקבוצה מתווה מפורט יותר, ולפיו הצעתה תקפה למשך 4 חודשים. בשלב הראשון מציעה דסק"ש את רכישת שלושת הנכסים (מידטאון, אנלייט והחברות הפרטיות) בתמורה ל-375 מיליון שקל. כמו כן, עד להשלמת השלב הזה היא מוכנה להעביר עד 10 מיליון שקל לחברות התפעוליות שחלקן סובלות מקשיי נזילות. מתוך הסכום, בשלב הראשון ייפרע לנושים של החברה-האחות, יורוקום נדל"ן (קונסורציום בראשות מזרחי טפחות), חוב של 170 מיליון שקל, והיתרה בסך 80 מיליון שקל תיפרע עד סוף השנה הבאה.

בשלב השני, שיחול עד חצי שנה לאחר אישור ההסדר, תזרים דסק"ש 700 מיליון שקל ליורוקום ותקבל את השליטה בקבוצה. שלב זה כפוף לכך שדסק"ש מתחייבת למכור בתקופה זו את סלקום. בנוסף, דסק"ש תעביר 25 מיליון שקל שאמורים לכסות את הוצאות הניהול של הקבוצה. בסה"כ מוכנה דסק"ש לשלם כ-1.1 מיליארד שקל. חוב נוסף של כ-450 מיליון שקל יימחק. יחד עם זאת, בעוד 5 שנים במנגנון המתבסס על אפסייד בשווי נכסי החברה, יקבלו הבנקים סכום נוסף. מדובר במנגנון אפסייד, שקיימת אי-ודאות לסכום שהבנקים יראו ממנו.

ההצעות לרכישת יורוקום

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.