כפי שפורסם אתמול ב"גלובס", הבנקים הנושים של יורוקום מבקשים להשתלט על דירקטוריון אינטרנט זהב ולהרחיב אותו. היום הגישו המנהלים המיוחדים של החברה האם יורוקום בקשה לבית המשפט למנות דירקטורים חדשים לחברה.

הבנקים מבקשים למנות כדירקטורים את יובל ברונשטיין, לשעבר מנכ"ל קבוצת עזריאלי; אילן כהן, יו"ר קבוצת הדקה ה-90; עו"ד גלעד שר, לשעבר מנהל לשכת ראש הממשלה; עו"ד משה לוסקי ועו"ד יהל שחר, לשעבר מנכ"ל סאני.

במקביל אמורים לעזוב את דירקטוריון החברה יוסף אלוביץ, אחיו של בעל השליטה לשעבר שאול אלוביץ, ופליקס כהן, לשעבר סמנכ"ל הכספים. כך שגם אחרי עזיבתם דירקטוריון החברה יהיה מנופח יותר, ויכלול 9 חברים, וזאת על אף שמדובר בחברה שפעילותה היא החזקה בחברה השולטת בבזק.

החלטת הבנקים להשתלט על הדירקטוריון נבעה ככל הנראה על רקע הודעת החברה בתחילת השבוע כי היא מקיימת מגעים למכירת מניותיה בחברת בי קום. הבנקים הנושים של יורוקום רוצים להיות מעורבים במכירת הנכס המרכזי המשועבד להם בשרשור.

המניה זינקה במסחר אחרי הגיוס

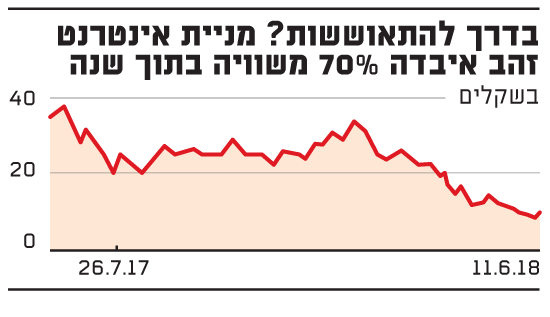

מכירת מניות בי קום צפויה להתקדם כעת לאחר שמצבה של אינטרנט זהב התייצב. אחרי שנה של אי ודאות והרעה במצב הפיננסי, אינטרנט זהב הצליחה אתמול לשפר משמעותית את מצבה הפיננסי. החברה השלימה אתמול גיוס מוצלח במניות ואופציות שצפוי להגיע לסכום של 148 מיליון שקל.

החברה גייסה 100 מיליון שקל במניות לפי מחיר של 11.25 שקלים, גבוה בכ-3% ממחיר הסגירה של המניה אתמול. בנוסף גויסו אופציות בתוך הכסף במחיר מימוש של 11 שקל למניה, ועם מימושם הם יוסיפו לקופת החברה 48 מיליון שקל נוספים. לפי הערכות, בעקבות ההנפקה צפוי להתווסף לחברה לפחות בעל עניין אחד חדש, שזהותו צפויה להתפרסם בימים הקרובים. את ההנפקה הובילה איפקס חיתום.

הגיוס משפר דרמטית את מצבה הפיננסי של החברה, ומוריד את רמת החוב נטו של החברה מ-650 מיליון שקל ל-500 מיליון שקל, ואת רמת המינוף של החברה מ-90% ל-60%. השיפור עשוי להביא להעלאת דירוג לחברה, שרק לפני כשבוע ספגה הורדת דירוג, והאג"ח שלה נסחרו בתשואה של כ-8%.

על רקע הגיוס שמייצב את מצב החברה, קפצה היום מניית אינטרנט זהב במסחר בבורסה בת"א. גם האג"ח של החברה הגיבה באופן חיובי, כאשר האג"ח מסדרה ג' עלתה היום בכ-1.5%.

Internet zahav

נזכיר כי חלק מההצלחה נבע מכך שהבנקים הנושים ביורוקום - בעלת השליטה בבזק השתתפו בהנפקה על מנת שלא להיות מדוללים, ועם מימוש האופציות תסתכם הזרמתם במעל ל-70 מיליון שקל. החלטת הבנקים להשתתף בהנפקה אינה טריוויאלית ונובעת מכך שרצו להימנע מכך שהחזקות יורוקום באינטרנט זהב ידוללו, מה שיפגע במימוש החזקותיהם בחברה השולטת בבזק. בסביבת המנהלים המיוחדים מטעם הבנקים ביורוקום היו מרוצים מאוד מתוצאות ההנפקה. גורמים בסביבתם ציינו כי דחיית ההנפקה משבוע שעבר שנבעה מפנייתם לבית המשפט הייתה בדיעבד צעד חיובי, שכן אם ההנפקה הייתה מתבצעת במועד המקורי, היא כנראה לא הייתה מסתיימת בתוצאות הטובות שנרשמו אתמול.

העדפה לרכוש את הקומה התחתונה

כעת, כאשר מצבה של אינטרנט זהב התייצב מבחינה פיננסית, ניתן יהיה לקדם מגעים למכירת השליטה בבזק ללא לחץ או איום מצד הנושים בקומות התחתונות. האופציה המרכזית הנבחנת כרגע היא מכירת מניות בי קום (החברה הבת של אינטרנט זהב) למשקיעים זרים, שהביעו בימים האחרונים רצינות ברכישת השליטה בחברה.

הערכות הן שמשקיעים זרים כגון קרנות השקעה או משקיעים אסטרטגיים אחרים מעדיפים לרכוש את הקומה התחתונה בפירמידה, קרי את מניות בי קום, מאשר את הקומה העליונה והממונפת יותר אינטרנט זהב, וזאת על אף שמדובר בעסקה גדולה יותר. שווי ההחזקות של אינטרנט זהב בבי קום עומדות על כ-750 מיליון שקל, כאשר אם תתבצע עסקה, היא תהיה בפרמיית שליטה, כלומר המניות יימכרו תמורת סדר גודל של כמיליארד שקל. סכום זה יאפשר פירעון מלא לבעלי החוב של אינטרנט זהב, ויותיר את בעלי המניות של החברה ובהם הבנקים ביורוקום עם עודף של כמה מאות מיליוני שקלים.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.