חברה פרטית ישראלית העוסקת במתן שירותים אישיים ובייעוץ ללקוחותיה השונים, קיבלה מחלק מלקוחותיה בקשה כי תאפשר להם לשלם לה את שכר-הטרחה עבור שירותיה ב"אסימונים מבוזרים" (מטבעות דיגיטליים) - ביטקוין, את'ריום, ריפל, ביטקוין, קאש, EOS, קרדנו ואחרים. לחברה לא הייתה התנגדות לכך, אלא שלפתע צצה במוחם של קברניטיה השאלה - כיצד מדווחים לרשות המסים על ההכנסה במטבעות הדיגיטליים, ומה שיעור המס שישולם עבור ההכנסה?

החברה לא התעצלה ופנתה לרשות המסים בשאלה מה עושים. בתשובה ששוגרה לחברה ופורסמה באתר האינטרנט של רשות המסים החודש, הובהר כי עסקאות שבהן התמורה משולמת באסימונים, כדוגמת הביטקוין, יטופלו לצורכי מס כעסקת חליפין ("ברטר"), וישולם עליהן מס בהתאם למועד מימוש המטבעות. ומה קורה אם המטבעות ייגנבו לפני שהן ימומשו? גם לכך סיפקה רשות המסים תשובה.

הליכי אכיפה מוגברים

זירת המטבעות הדיגיטליים מעסיקה את רשות המסים לא מעט בתקופה האחרונה. בחודשים האחרונים פרסמה הרשות חוזרים מקצועיים המסדירים ומבהירים את עמדתה בנוגע לאופן מיסוי פעילות במטבעות דיגיטליים, הביטקוין ודומיו. לפי עמדת רשות המסים המטבע הווירטואלי הוא "נכס" ולא מטבע לעניין חוקי המס.

בנוסף, כפי שנחשף ב"גלובס", רשות המסים החלה הליכי אכיפה מוגברים בתחום, כאשר פקידי השומה השונים החלו לשגר מכתבי דרישות לפעילים בזירת המטבעות הדיגיטליים, שמטרתם בירור חבות המס של אותם פעילים ופתיחת תיקי "עסק", הגוררת מיסוי גבוה יותר במקרים הרלוונטיים. "גלובס" אף חשף לאחרונה כי בחודשים האחרונים נפתחו עשרות תיקי מס הכנסה לפעילים בזירת המסחר וההשקעה במטבעות דיגיטליים.

התחום, המשתנה וצומח מרגע לרגע, מוליד סוגיות מס לא מעטות, וחלק מהפעילים בזירת המטבעות המבוזרים לא ממש יודעים איך לפענח את ההנחיות של רשות המסים בחוזרים המקצועיים. אלה מגיעים אל פתחה של הרשות עם סימני שאלה ובקשות לפרה-רולינג (החלטות מקדמיות), במטרה לברר איך הם ימוסו כאשר הם סוחרים במטבעות הדיגיטליים בכל מיני דרכים, עסקאות ושיטות.

אחד מסימני השאלה הגיעו לאחרונה לרשות המסים מאותה חברה פרטית שלקוחותיה ביקשו לשלם לה שכר-טרחה במטבע דיגיטלי. החברה ביקשה לדעת כיצד ממסים שכר-טרחה שמקבלת חברת ייעוץ באסימונים מבוזרים, וכן ביקשה מהרשות לקבוע את אופן רישום התקבולים בגין עסקאות אלה.

התקופה הנדרשת לחשבונית מס

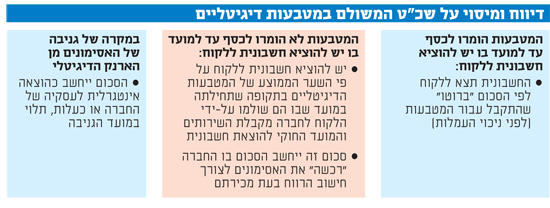

רשות המסים ניצלה את ההזדמנות לתת החלטה עקרונית הבהירה, שלפיה בעסקת חליפין, ופרטה כיצד על החברה וחברות דומות לפעול. במסגרת ההחלטה נקבע כיצד על החברה לרשום את קבלת המטבעות הדיגיטליים בפנקסי חשבונותיה וכן כיצד עליה להוציא חשבונית מס. זאת, תוך הבחנה בין מצב שהחברה תממש את המטבעות הדיגיטליים שהתקבלו למטבע (שקל, דולר, אירו וכדומה) בתוך התקופה הנדרשת עד למועד הוצאת חשבונית מס לפי חוק מע"מ, לבין מצב שבו המטבעות הדיגיטליים לא ימומשו על-ידיה בתוך אותה תקופה.

כך, נקבע כי במועד התקבול של המטבעות הדיגיטליים, החברה תרשום בספר רישום עסקאות חליפין את סכום המטבעות הדיגיטליים שהתקבלו בפועל (לדוגמה, קבלה על סכום של 1 ביטקוין). עוד נקבע כי אם החברה תממש את המטבעות הדיגיטליים שהתקבלו למטבע רגיל (שקל, דולר, אירו וכדומה) בתוך התקופה הנדרשת עד למועד הוצאת חשבונית מס לפי חוק מע"מ, אז היא תוכל להוציא את חשבונית המס ללקוח על-פי הסכום ברוטו שהתקבל בפועל במועד המימוש.

מהי "התקופה" לפי הגדרת רשות המסים? בעסקה של אספקת שירותים (למשל: שירותי יעוץ,

עריכת דין, הרצאה וכדומה), וכן בעלי עסקים קטנים (מחזור עסקאות קטן) - יש להוציא חשבונית מס לכל המאוחר תוך 14 יום ממועד קבלת התשלום מהלקוח, בלי קשר למועד מתן השירות עצמו; בעסקה של אספקת סחורה (להבדיל ממתן שירותים), בהיקפים מסוימים, יש להוציא חשבונית מס לכל המאוחר תוך 14 יום מהיום שבו נמסרה הסחורה ללקוח, בלי קשר למועד מתן התשלום.

הרשות הבהירה עוד כי מחיר העסקה לעניין הוצאת חשבונית המס יהיה בהתאם לשער המימוש המחושב בפועל, ולפני עלויות המימוש ככל שהיו. המשמעות: ככל שהחברה תממש את המטבעות הדיגיטליים שהתקבלו עד למועד הקבוע בחוק להוצאת חשבונית המס, היא תוכל להוציא חשבונית מס לפי הסכום ברוטו שתקבל בפועל במועד המימוש.

עם זאת, בהמשך מובהר כי במידה שהחברה לא תממש את המטבעות הדיגיטליים שהתקבלו עד לסיום התקופה שבדין (מועד הוצאת חשבונית המס), אזי חשבונית המס תירשם לפי השער הממוצע לתקופה (השער הממוצע יחושב לפי השערים המפורסמים בהתאם לממוצע העסקאות בזירות מסחר מהותיות למטבעות דיגיטליים).

דיווח ומיסוי על שכר הטרחה

הכרה בהוצאות במסגרת המימוש

עוד נקבע בהחלטת המיסוי כי אם החברה בחרה מקור מידע לקביעת שווי עסקאותיה - על-פי אתר אינטרנט מסוים - היא לא תוכל לחזור בה מהבחירה, ותהיה מחויבת להמשיך לקבוע את עסקאותיה על-פי אותו מקור. זאת, אלא אם אותו מקור הפסיק את פעילותו - במקרה כזה החברה תהיה מחויבת לבחור מקור אחר.

החלטת רשות המסים מתייחסת גם לשאלת ההכרה בהוצאות שהוציאה החברה במסגרת מימוש המטבעות הדיגיטליים, ואפילו למקרה שבו הם ייגנבו. לפי ההחלטה, החברה תכיר בהוצאות שהוצאו במסגרת מימוש של המטבעות הדיגיטליים רק במקרה של מימוש בפועל, ובהתאם לדיני המס הרלוונטיים הן בהיבטי חוק מע"מ והן במסגרת חישוב ההכנסה החייבת.

עוד צוין בהחלטה כי החברה לא תכיר בהוצאות שלא נשאה בהן בפועל ומס תשומות בגין הוצאות אלה יותר, רק אם מתקיימים כל התנאים על-פי חוק מע"מ. אם החברה לא מימשה את המטבעות הדיגיטליים בתקופה, הסכום שיירשם בחשבונית המס ייחשב ל"מחיר המקורי" של המטבעות הדיגיטליים לצורך חישוב הרווח/ההפסד שייווצר בעתיד, ככל שיהיה.

רשות המסים לא מתעלמת בהחלטתה גם מהסכנות הכרוכות בקבלת תשלום במטבע דיגיטלי, וקובעת כי מאחר שפעילות בתחום המטבעות הדיגיטליים המוצפנים מאופיינת ברמת סיכון לגניבה עקב פריצת "פצחנים" (האקרים) לארנקים דיגיטליים ישנן שתי אופציות:

1. אם המטבעות הדיגיטליים נגנבו במסגרת "התקופה" - הרשות תראה בכך הוצאה אינטגרלית לעסקיה של החברה. זאת, בתנאי שהאסימונים התקבלו במסגרת העסקים השוטפת, והכל בכפוף לדיני המס הרלוונטיים.

2. אם המטבעות הדיגיטליים נגנבו לאחר "התקופה" - הקשות תראה את הסכום כעלות המטבעות הדיגיטליים.

עם זאת, הרשות מציינת כי גניבת מטבעות דיגיטליים מארנק דיגיטלי של החברה, לא תיחשב חוב רע או חוב אבוד לעניין הוראות חוק מע"מ, והחברה לא תוכל לדרוש תשומות בגין הגניבה - ללא קשר לשאלה מתי הם נגנבו.

מומחיות מס: "הסדר חדשני וראשון מסוגו שנותן ודאות לצרכנים ולעסקים"

רשות המסים סווגה בחוזרים שפרסמה בחודשים האחרונים את המטבעות הדיגיטליים כ"נכס" ולא כ"מטבע". זאת, בדומה לרשויות מס אחרות במדינות מובילות, כמו ארה"ב, אנגליה, גרמניה ואחרות. כך שהעיקרון שלפיו תשלום שכר-טרחה במטבע דיגיטלי מהווה עסקת ברטר כבר ידוע.

אז למה נדרשה בכל זאת החלטת המיסוי שפורסמה החודש?

לדברי עו"ד ענת שביט, ראשת מחלקת מסים במשרד פישר בכר חן, "אכן התפרסם כי תשלום במטבע דיגיטלי משמעו כי הצרכן למעשה עושה 'עסקת חליפין' עם בית העסק שנותן לו את השירות, כמו החלפה של כלב בחתול, אך רשות המסים הייתה צריכה לקבוע הסדר מיוחד שנוגע לשאלה - מהו 'השווי' של המטבע וכיצד ממסים את העסקה".

עו"ד שביט הוסיפה כי "ההסדר הזה נותן ודאות גם לצרכנים וגם לבתי עסק כיצד עליהם לנהוג ומה המשמעות של תשלום במטבעות דיגיטליים. חשוב להדגיש כי בניגוד לתשלום ב'כסף', במקרה של תשלום במטבע וירטואלי הצרכן נחשב כאילו מכר את המטבע הווירטואלי על-ידי המרתו לכסף רגיל, ושילם לספק באמצעות התמורה שיקבל. היכולת לשלם באמצעות מטבע וירטואלי חוסכת לצרכן את עלויות ההמרה הגבוהות יחסית, ומעבירה עלויות אלה לבית העסק".

עוד מסבירה עו"ד שביט כי "ההסדר חדשני במובן זה שהוא הראשון מסוגו שהתפרסם, והוא מאפשר קבלת תשלום במטבעות דיגיטליים".

הסיווג 'נכס' ולא 'מטבע'

גם עו"ד-רו"ח שירה הררי-רוזנברג, שותפה במשרד המיסוי קרן זרקו זמיר, מבהירה,כי "החידוש של ההוראה מתרכז בעיקר בכך שרשות המסים מכירה לראשונה בתשלום באמצעות מטבעות קריפטוגרפיים עבור שירותים, בדומה לכל מטבע אחר, ויש לברך על כך. ההחלטה הנוכחית מחזקת את ההכרה של רשות המסים במסחר במטבעות קריפטו, ולא רק כ'השקעה בנייר ערך'. ניתן לראות שיש החלה ברורה של העקרונות שנקבעו בחוזרי מס הכנסה האחרונים שהוציאה הרשות בנושא הזה, לסיווג האסימון המבוזר כ'נכס' ולא כ'מטבע'".

עוד לדברי עו"ד-רו"ח הררי-רוזנברג, "ההוראה עצמה היא לכאורה טכנית, וקובעת הוראות ביחס לרישום תקבולים ממתן שירותים, המתקבלים באסימונים מבוזרים כנגזר ממימוש או מאי-מימוש של האסימונים המבוזרים, לרבות אופן ומועד הכרה בהוצאות הרלוונטיות ואופן קביעת 'המחיר המקורי' לצורך חישוב רווח-הפסד עתידי ככל שיהיה. אולם בשוק קיימת שונות גבוהה ביחס לשערי ההמרה של מטבעות אלה, וההוראה מתייחסת לכך במפורש וקובעת קביעות ברורות ופרקטיות לעניין זה".

עוד היא מוסיפה כי "נקודה חשובה מאוד בהוראה היא עצם ההכרה בגניבה של אסימונים במסגרת התקופה עד הוצאת החשבונית - כהוצאה בעסק. ומעבר לתקופה הזו, כהפסד הוני. עם זאת, אין הכרה בגניבת אסימונים מארנק דיגיטלי, בעיה כשלעצמה, מכיוון שהרבה אסימונים מוחזקים באמצעים אלה. גם לא לצורכי מע"מ (זה לא יהיה חוב אבוד)".

עם זאת, אומרת הררי-רוזנברג, ישנן שאלות נוספות שטרם קיבלו מענה ו"מההחלטה נעדרת התייחסות לסוגיית הניכוי במקור".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.