בעלי השליטה בבנק אגוד ובנק מזרחי טפחות לא מרימים ידיים: על אף שרשות הגבלים עסקיים פסלה את המיזוג, הצדדים חתמו על הסכם עדכני שיהיה תקף עד אוגוסט 2019, בציפייה שעד אז יסתיים הליך הערעור על פסילת המיזוג. במסגרת ההסכם נקבע שהן בעלי אגוד, הן מזרחי טפחות והן בנק אגוד בעצמו יגישו ערעור לבית הדין לרשות ההגבלים על ההחלטה לפסול את המיזוג.

היום (א') הודיעו הצדדים כי גיבשו הסכם חדש המחליף את ההסכם הקודם ובמסגרתו גם בוצעה התאמה במחיר העסקה. נזכיר כי במקור מדובר בעסקת מניות המתבססת על שווי של מכפיל הון 0.6 על בנק אגוד , קרי משקפת לו כיום שווי של כ-1.5 מיליארד שקל.

העיקרון לקביעת שווי של בנק אגוד במיזוג נותר כמו שהוא גם בגרסה החדשה של העסקה. השינוי הוא בדרך הוא יחושב שווי מניות מזרחי טפחות שיקבלו בעלי המניות של אגוד. בהסכם הקודם השווי היה לפי שווי שוק של מזרחי טפחות במועד חתימת העסקה, שגם היה מותאם דיבידנד. בהסכם החדש והמעודכן מדובר בשווי שוק עתידי, שאינו כולל דיבידנדים שהיו ויהיו עד החלטת בית הדין בנושא הערעור.

מכיוון שהיקף המניות שיתקבלו מתבסס על שווי שוק עתידי של מניית מזרחי טפחות, הצדדים "ביטחו" את עצמם במחיר מינימום ומקסימום לעסקה. בעלי אגוד יהיו רשאים לבטל את ההסכם אם מניית מזרחי טפחות תיסחר לפי מכפיל הון הגבוה מ-1.24, ואילו מזרחי טפחות יוכל לבטל את ההסכם את מניית הבנק תצנח לשווי המגלם מכפיל הון של 1.06 בלבד. נציין כי כבר היום נסחרת מניית מזרחי טפחות במחיר גבוה יחסית (שווי שוק של כ-16.5 מיליארד שקל) המשקף מכפיל הון נאה של כ-1.2. מכפיל זה קרוב יותר למחיר התקרה בהסכם החדש.

רשות הגבלים עסקיים פסלה לפני כחודשיים את מיזוג בין שני הבנקים בטענה שהוא יפגע בתחרות במערכת הבנקאית בישראל הנחשבת לריכוזית. נתח השוק של בנק אגוד עומד על 2.5% בלבד, אולם ברשות טענו שתרומתו לתחרות במגזר משקי הבית משמעותית. כך למשל, הם הציגו נתונים לפיהם קצב גיוס הלקוחות החדשים של אגוד גבוה יותר משמעותית לעומת נתח השוק שלהם באזורים מסוימים בארץ.

לעומת זאת, בקרב הצדדים בעסקה לא אהבו את החלטת הרשות בלשון המעטה, והגיבו עליה בחריפות. חלק מהאנשים אף רמזו שההחלטה הושפעה ממניעים פוליטיים, מאחר שבדרג הפוליטי (שרי האוצר והכלכלה) התנגדו למיזוג.

עם זאת, בקרבת הצדדים מאמינים כי הדיון בבית הדין להגבלים יהיה מקצועי יותר וכי הטיעונים שלהם להצדקת אישור המיזוג חזקים מספיק, כך שקיים סיכוי טוב שערעורם יתקבל והמיזוג יאושר. זאת במיוחד כי בנק ישראל, תומך גם כן באישור המיזוג.

בקרב בעלי השליטה בבנק אגוד עשו באחרונה צעד נוסף במטרה לשפר את הסיכוי שיאושר המיזוג. הבעלים החליטו להביא לכך שמנכ"ל בנק אגוד, ישראל טראו, יעזוב את תפקידו, וזאת לאחר שהתרשמו כי לא סייע להם בקידום העסקה, ואף הציג לרשות טיעונים התומכים בהישארותו של אגוד כבנק עצמאי.

טראו כאמור עזב את הבנק, ובמקומו מונתה לתפקיד המנכ"לית שבי שמר. סביר כי הבעלים של אגוד וידאו קודם לכן כי שמר תסייע להם במהלכים למיזוג בטרם מינו אותה לתפקיד.

מההודעה היום עולה כי כאמור אגוד אמור להוות צד בהליך הערעור, ולכן הכרחי שהנהלת הבנק תשתף עם ההליך פעולה.

בעלי השליטה בבנק אגוד, משפחות מנור, לנדאו ד"ר יעל אלמוג זכאי ושלמה אליהו, שמניותיו מוחזקות בנאמנות, מנהלים מזה מעל לשנה מגעים למיזוג עם מזרחי טפחות, לאחר שלא הצליחו למצוא רוכש למניותיהם בבנק. בנק אגוד נמצא במצב בעייתי - הוא סובל מיחס יעילות נמוך, חיסרון לקוטן וצורך לבצע השקעות בהיקף של מאות מיליוני שקלים להחלפת מערכות המחשוב.

כתוצאה מכך בעלי השליטה הסכימו למכור את הבנק למזרחי טפחות לפי מכפיל הון של 0.6, אלא שכאמור רשות הגבלים עסקיים פסלה את העסקה. ככל הנראה מנכ"לית הבנק החדשה תגבש תוכנית להמשך הישארותו של אגוד כבנק עצמאי, אך נראה שזו האפשרות הפחות מועדפת של בעלי אגוד, שנלחמים בכל כוחם על העסקה ומערערים עליה לבית הדין להגבלים.

מהצד השני מזרחי טפחות, שהשקיע משאבים רבים בקידום העסקה החליט שלא להרים ידיים, ולהצטרף להליך הערעור, שכן בנק אגוד הוא ככל הנראה ההזדמנות האחרונה לצמיחה משמעותית בנתח שוק באמצעות רכישה. עם זאת, מזרחי טפחות ניצלו את המומנטום ושיפרו עמדות בהסכם החדש שחתמו.

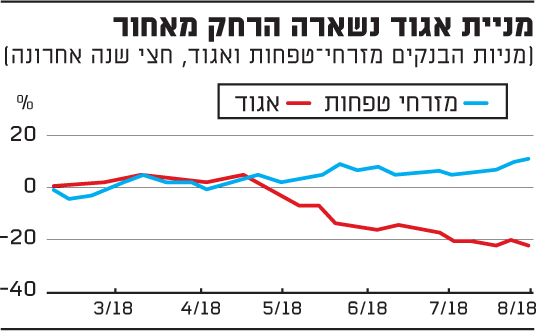

מניית אגוד נשארה הרחק מאחור

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.