האנליסטית שהפכה לאורקל בוול סטריט

שם: מרדית' וויטני

תפקיד בעת המשבר: אנליסטית באופנהיימר

באוקטובר 2007 מרדית וויטני, אז אנליסטית עלומה בבית ההשקעות אופנהיימר, שחררה לאוויר העולם דוח ביקורתי יוצא דופן על סיטיגרופ. בעיצומה של בועת הסאב פריים היא זיהתה שהבנק היה ממונף יתר על המידה עם יותר נדל"ן במאזניו משהעריך, והעריכה שהבנק ייאלץ למכור נכסים ולחתוך דיבידנדים. זמן קצר אחר כך התרסקה מניית הבנק והוא הודיע על קיצוץ דיבידנדים. על וויטני נאמר שהיא "הדבר הכי קרוב לאורקל שיש בוול סטריט".

-

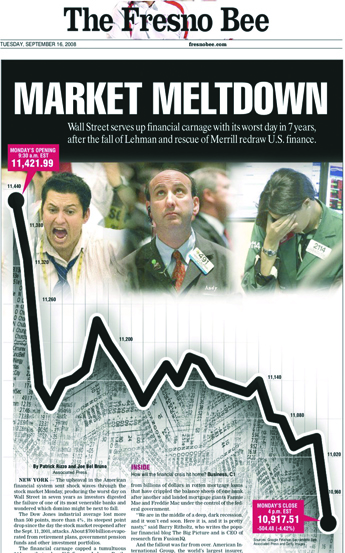

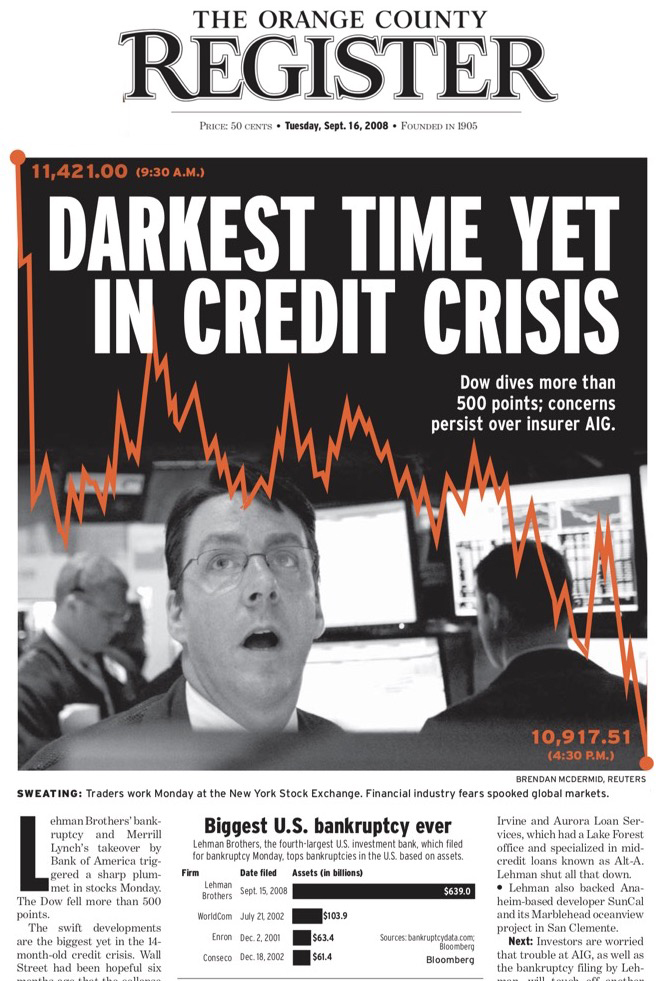

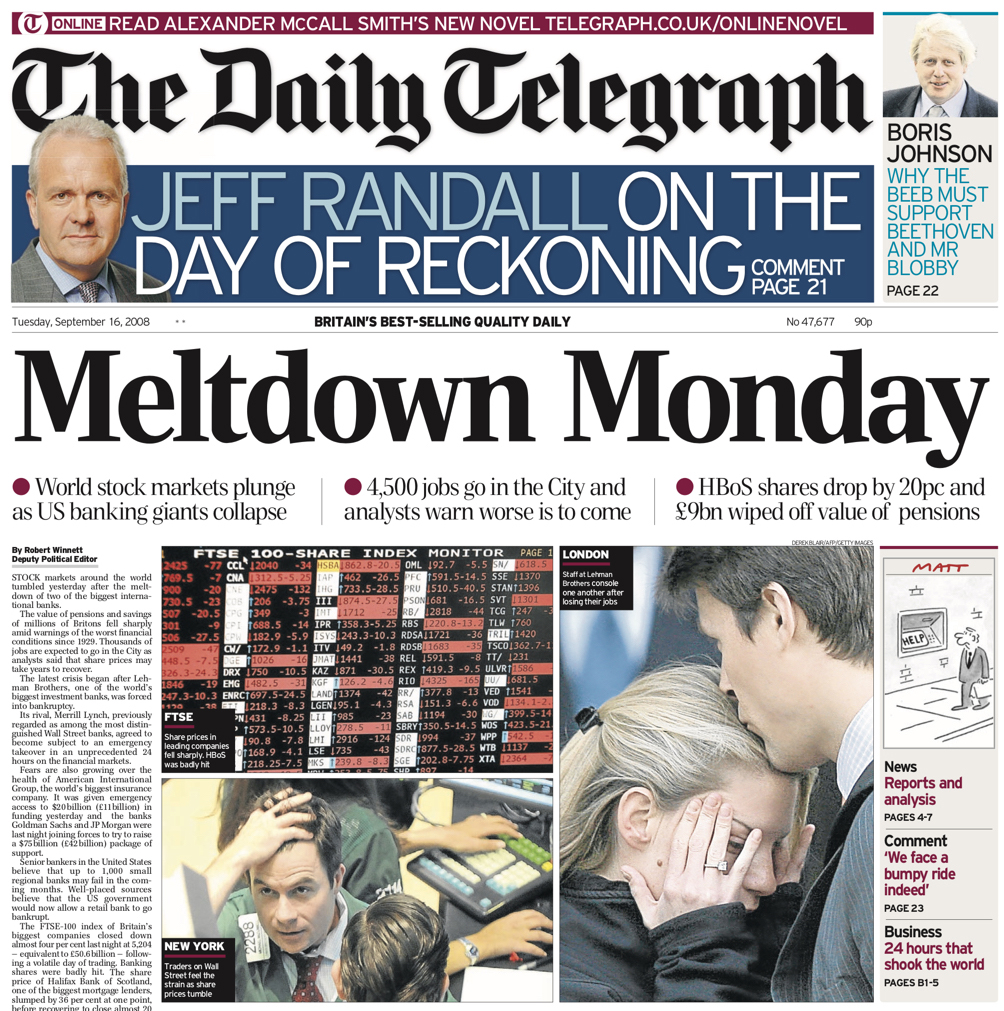

היום שבו קרס ליהמן ברדרס: שערי עיתונים בעולם ב-15.9.08

-

היום שבו קרס ליהמן ברדרס: שערי עיתונים בעולם ב-15.9.08

-

היום שבו קרס ליהמן ברדרס: שערי עיתונים בעולם ב-15.9.08

-

היום שבו קרס ליהמן ברדרס: שערי עיתונים בעולם ב-15.9.08

-

היום שבו קרס ליהמן ברדרס: שערי עיתונים בעולם ב-15.9.08

-

היום שבו קרס ליהמן ברדרס: שערי עיתונים בעולם ב-15.9.08

-

היום שבו קרס ליהמן ברדרס: שערי עיתונים בעולם ב-15.9.08

-

היום שבו קרס ליהמן ברדרס: שערי עיתונים בעולם ב-15.9.08

-

היום שבו קרס ליהמן ברדרס: שערי עיתונים בעולם ב-15.9.08

-

היום שבו קרס ליהמן ברדרס: שערי עיתונים בעולם ב-15.9.08

-

היום שבו קרס ליהמן ברדרס: שערי עיתונים בעולם ב-15.9.08

-

היום שבו קרס ליהמן ברדרס: שערי עיתונים בעולם ב-15.9.08

-

היום שבו קרס ליהמן ברדרס: שערי עיתונים בעולם ב-15.9.08

-

היום שבו קרס ליהמן ברדרס: שערי עיתונים בעולם ב-15.9.08

-

היום שבו קרס ליהמן ברדרס: שערי עיתונים בעולם ב-15.9.08

-

היום שבו קרס ליהמן ברדרס: שערי עיתונים בעולם ב-15.9.08

-

היום שבו קרס ליהמן ברדרס: שערי עיתונים בעולם ב-15.9.08

מאותו הרגע וויטני נתפסה כדמות מפתח בכל מה שנוגע להערכה ולניתוח של חברות פיננסיות. הקו המנחה שהובילה היה ברור: כדי להבין מה באמת קורה בהן, צריך להסתכל על הנכסים הגרועים שהן רכשו באמצעות חוב. באותם ימים, כך היא תשתף בראיון ל"פייננשל טיימס", אופנהיימר גבו תמורת שעת ייעוץ איתה 100 אלף דולר. "הם לא היו משלמים את זה אם לא הייתי שווה את זה". את 2008 היא סיימה כאחת הנשים החזקות בעולם.

מרדית וויטני. / צילום: רויטרס , Brendan McDermid

ב-2009 וויטני עזבה את אופנהיימר ואיתה גם כמה לקוחות מובילים, והקימה חברת ייעוץ השקעות ללקוחות עסקיים ומוסדיים הנושאת את שמה. בתוך שלוש שנים היא תצא בשתי תחזיות דוביות נוספות שלא יתממשו. ב-2010 היא תזהיר בדוח מפלצתי בן 500 עמודים מפני קריסה של שוק החוב המוניציפאלי בארה"ב, וב-2013 היא תטען בספר שתפרסם כי מרכז ארה"ב ישגשג בעוד אזור החוף יתקשה.

אחרי ששתי התחזיות לא התממשו והילת האורקל שלה נשחקה, וויטני סגרה את חברת הייעוץ. עוד באותה השנה, 2013, היא השיקה קרן גידור עם משקיע עוגן מלונדון בהשקעה ראשונית של 50 מיליון דולר. אחרי שנה משקיע העוגן, קרן גידור מלונדון, ביקש לפדות את ההשקעה, והצדדים נקלעו לסכסוך משפטי שיסתיים בהשבת כלל הכספים, סגירת הקרן וחזרתה של וויטני לשוק השכירים.

היום וויטני עובדת עבור חברת הביטוח Arch Capital שפועלת מברמודה. היא משמשת כסמנכ"לית בכירה ובאחריותה ניהול מיליארד דולר בנכסים. היא נחבאת מאור הזרקורים ונמנעת מכרכים עבים גדושים בתחזיות.

הפנים של המשבר הכלכלי

שם: הנרי (הנק) פולסון

תפקיד בעת המשבר: שר האוצר של ארה"ב

הנרי פולסון, שר האוצר האמריקאי בשעת המשבר, שהנהיג יחד עם בן ברננקי יו"ר הפד את תוכנית החילוץ המאסיבית ומעוררת המחלוקת, לא זוכה עד היום למילים חמות במיוחד על חלקו בשיקום המערכת הכלכלית האמריקאית. אחת הטענות העיקריות נגדו, שמלוות אותו עד היום, היא שהוא הציל את מה שהוא היה אחראי עליו כדי שלא יתפורר. תפר גס של אשם ומושיע שהביא את מגזין "טיים" להכתיר אותו "הפנים של המשבר הכלכלי".

הנרי פולסון/ / צילום: רויטרס Yuri Gripas

מה שתרם לתואר המפוקפק הן שורת התבטאויות שהעידו על פספוס עמוק של חריפות והיקף המשבר. כך למשל, באוקטובר 2007, ממש בימים הסוערים הראשונים של המשבר, כשהזירה הפיננסית החלה להתפורר, פולסון אמר כי "המשבר נבלם במידה רבה".

כמעט שנה מאוחר יותר, ביום שבו נודע על קריסת ליהמן ברדרס, אמר פולסון בתדרוך לעיתונאים בבית הלבן: "העם האמריקאי יכול להיות בטוח ביציבות ובעמידות של המערכת הפיננסית". כמה שבועות אחרי ההתבטאות זו פולסון ביקש מבית הנבחרים לאשר לו תוכנית חילוץ מאסיבית בהיקף 700 מיליארד דולר.

אחרי שסיים את תפקידו כשר אוצר ב-2009 יסביר פולסון, שהיה לפני כן מנכ"ל גולדמן זאקס, כי אחרי שכיהן בתפקידים בכירים בוושינגטון ובוול סטריט הוא למד לא לסמוך על שניהם. להוציא תמיכה פומבית במועמדת לנשיאות הילארי קלינטון וקריאה "לעצור את טראמפ", פולסון יתרחק כמעט לגמרי מהפוליטיקה.

הצעד המשמעותי הבא בקריירה שלו היה סביב שני הנושאים שעניינו אותו יותר מכול: שימור טבע ויחסי סין-ארה"ב. ביוני 2011 הקים פולסון מכון מחקר הנושא את שמו באוניברסיטת שיקגו. עיקר פעילותו לקדם קשרים כלכליים ושיתוף פעולה בנושאים סביבתיים בין ארה"ב לסין. באותה השנה הוא גם היה מייסד-שותף בהקמת המועצה לשימור אמריקה הלטינית, שם הוא חבר בוועד המנהל עד היום. שנתיים מאוחר יותר הוא היה חלק מיוזמה ירוקה נוספת והקים ביחד עם ראש עיריית ניו יורק לשעבר מייקל בלומברג והמיליארדר טום סטייר את Risky Business שמתמקדת בעלויות הכלכליות של שינוי אקלים.

הנבל שהאשים את כולם מלבד את עצמו

שם: דיק פולד

תפקיד בעת המשבר: מנכ"ל ליהמן ברדרס

דיק פולד היה המנכ"ל הוותיק ביותר בוול סטריט כשהמשבר פגע בבנק ההשקעותליהמן ברדרס, עם 13 שנה כמנכ"ל ו-42 שנה מצטברות בליהמן. -ב-15 בספטמבר 2008 הכריז "הגורילה של וול סטריט" על פשיטת הרגל הגדולה בהיסטוריה של ארה"ב עם דיפולט של 600 מיליארד דולר.

לפני הרגע היום הזה, חגג ליהמן ברדרס את השנה הרווחית בתולדותיו עם רווח של 4.2 מיליארד דולר. פולד הרוויח 22 מיליון דולר (550 מיליון דולר בסך הכול בכל שנותיו בבנק), נכלל ברשימת 30 המנכ"לים הטובים של השבועון הנחשב "בארונ'ס" וקיבל את התואר "מר וול סטריט".

דיק פולד/ / צילום: רויטרס Jim Young

אבל כשמחירי הדירות החלו ליפול, התחילה גם הנפילה החופשית של ליהמן שהיה מהבנקים החשופים ביותר לנכסים המסוכנים. בעדות תחת שבועה מול הקונגרס פולד לקח אחריות כללית לכישלון, אבל טען בהסתייגות כי כל ההחלטות שקיבל היו "זהירות ונאותות" ופצח ב"אני מאשים" ארוך ומפורט שמוציא את עצמו מהמשוואה. בקונגרס קראו לו "נבל", הוא קרא לעצמו "האיש השנוא באמריקה".

למרות התנאים הלא פשוטים, נדרשו לפולד רק תשעה חודשים לחזור לוול סטריט. ב-2009 הוא הקים חברה לייעוץ עסקי בשם מטריקס שמנהלת היום נכסים בשווי 200 מיליון דולר. ב-2016 הוא הקים חברה לניהול נכסים שתפעל לצידה בשם מטריקס פרייבט אקווטי. שתי החברות מתמקדות במציאת פתרונות השקעה למשפחות עשירות.

ב-2015 פולד ניסה לעשות חזרה קטנה אל מרכז השיח בוול סטריט. במהלך נאום בכנס שירותים פיננסיים בניו יורק - ההופעה הפומבית הראשונה שלו אחרי המשבר - ומול 1,500 משקיעים קטנים הטיל פולד (שוב) את האשמה על כולם מלבדו. בין היתר האשים את התקנות הממשלתיות הרופפות, את העלאת הריבית של הפד ואפילו את הציבור האמריקאי שהתפתה לקחת אשראי זול ושהשתמש בבתיו "כחשבונות כספומט". לטענתו, ליהמן ברדרס לא היה צריך לקרוס והאשמים בקריסתו הם שר האוצר ויו"ר שלוחת הפד של ניו יורק שלא הציעו חילוץ. על עצמו אמר "מה שזה לא יהיה, צריך ליהנות מהנסיעה, בלי חרטות".

האירוע הקטסטרופלי מיסגר את פולד בקופסה צרה כפיננסייר מנותק שמנסה להצדיק את הבלתי מוצדק, וההופעה הפומבית הראשונה הפכה גם להופעה האחרונה.

הודה בכישלון, אבל לא שילם מחיר

שם: ריימונד מקדניאל

תפקיד בעת המשבר: מנכ"ל מודי'ס

לא רק ההתנהגות הפזיזה של המוסדות הפיננסיים הגדולים הובילה למשבר הפיננסי העולמי, אלא גם חברות הדירוג שהסתכלו עליהן, לא אמרו דבר וחילקו דירוגים גבוהים כמו ממתקים. למעשה, ועדת חקירה של הקונגרס קבעה נחרצות כי המשבר לא היה פורץ לולא הפעילות הבעייתית של חברות הדירוג.

בין 2007 ל-2008, כששוק הדיור החל לקרוס, החלו סוכנויות הדירוג להוריד את דירוג האשראי שהעניקו בסכום של כמעט 2 טריליון דולר, סימן מובהק לכישלון שלהן לחזות כראוי את סיכון האשראי של מוצרי החוב השונים ומה שהעמיד את חברות הדירוג בחזית של חקירות המשבר.

ריימונד מקדיאל / / צילום: רויטרס Fred Prouse

מודי'ס, סוכנות הדירוג העצמאית הגדולה והוותיקה בעולם, הייתה ראשונה בקו האש, והמנכ"ל שלה אז וגם היום ריימונד מקדניאל ישב על הכיסא החם מכול. בתוך פרק זמן קצר, זומן מקדניאל להעיד בשלוש חקירות קונגרס קשות, בהן הודה כי החברה שלו נכשלה להעריך כראוי את חומרת בעיית האשראי. עם זאת הוא הגן בחירוף על יושרת הדירוגים וטען כי למד שיעורים רבים מהמשבר.

אך את השיעור החשוב ביותר הרגולטורים ילמדו את מודי'ס. בבסיסו הם יערערו על המודל העסקי של חברות הדירוג שבו מי שמנפיק את המוצר הפיננסי גם משלם על הדירוג, ויטענו כי הדבר יצר ניגוד עניינים מובנה ואינטרס מובהק לחברות להעניק דירוג אוהד שירצה את המנפיק-לקוח שמשלם.

המסקנות החריפות לא הועילו יותר מדי. תביעות של משקיעים שחשו מוטעים לרוב הסתיימו ללא אשמה בגלל שהדירוגים של חברות הדירוג נחשבים כדעה. מודיס ומקדניאל יכלו להמשיך הלאה בשלווה, הוא בכיסא המנכ"ל והחברה כאחת החשובות בעולם בתחומה.

בשנת 2017 מודיס רשמה הכנסות שיא כל הזמנים של 4.2 מיליארד דולר, והיא נסחרת בשווי שיא של 34 מיליארד דולר - פי ארבעה מתקופת המשבר - בזכות ביצועים טובים שמיוחסים למקדניאל ומאמציו להעשיר את הפעילות העסקית של מודיס עם השקעות בתחום הנדל"ן וניתוח נתונים. ב-2017 הוא הוביל את החברה לרכישה הגדולה ביותר בתולדותיה של ספקית מידע פיננסי מהולנד תמורת 3 מיליארד אירו.

הבנקאית הבכירה ביותר שפוטרה

שם: זואי קרוז

תפקיד בעת המשבר: נשיאה-שותפה במורגן סטנלי

ב-2007 הייתה ידועה זואי קרוז כ"אישה החזקה בוול סטריט". היא גם הייתה שיאנית השכר בעולם התאגידי האמריקאי עם תגמול כולל עבור 2006 של 30 מיליון דולר. הנשיאה-שותפה של בנק מורגן סטנלי עבדה בחברה מאז 1982, והיא טיפסה בעקשנות במעלה סולם הדרגות.

הגישה הניהולית הקשוחה שהיא ייחסה למוצאה המזרח תיכוני תזכה אותה בשלל כינויים ביניהם "המכשפה המרשעת" והפופולרי מכולם - "Cruz Missile" (טיול שיוט). האגרסיביות הזאת גם תביא את המנכ"ל דאז, ג'ון מאק, להכריז עליה בפומבי כמועמדת המובילה שלו להחליפו. רק שלושה שבועות אחרי ההכרזה ייכנס מאק למשרדה ויודיע לה שהיא מפוטרת. בו ברגע יוענק לה שם תואר נוסף - האישה הבכירה ביותר שתפוטר בתקופת המשבר.

זואי קרוז / / צילום: מאתר החברה ripple

ההחלטה התקבלה בתמיכה גורפת ויוצאת דופן של הדירקטוריון, בין היתר משום שקרוז הייתה אחראית על מחלקת המשכנתאות בבנק ופעילותה בזמן המשבר הובילה להפסד של 3.7 מיליארד דולר, וגם כי מאק חיפש ראש להעיף, לפני שהעיניים יתמקדו בו וב-9 מיליארד הדולר שהוא הפסיד לחברה.

קרוז תנסה לעשות קאמבק לא מוצלח ב-2009 עם הקמת חברת קרנות הגידור Voras Capital שהתמקדה במגמות מקרו-כלכליות והשקיעה בסחורות ובמטבעות. אך כעבור שלוש שנים ו-200 מיליון דולר מנוהלים, הקרן נסגרה בשל אכזבת משקיעים מתשואות נמוכות ולאחר שלא הצליחה למשוך משקיעים נוספים כפי שציפתה. אחרי האכזבה, קרוז הקימה ללא כל דיחוי משרד קטן לניהול נכסים לפרטים עמידים בניו יורק בשם EOZ Global. במסגרת פעילות המשרד שעדיין קיים, קרוז מתמקדת בהשקעות בסטארט-אפים.

מלבד הפעילות המצומצמת של EOZ, מרבית הפעילות של קרוז מסתכמת בישיבה בדירקטוריונים שונים, הרחק מאור הזרקורים של וול סטריט. ב-2017 היא הצטרפה לדירקטוריון של הסטארט-אפ ריפל, החברה שהשיקה מטבע דיגיטלי מתחרה לביטקוין, וב-2018 היא הצטרפה כדירקטורית חיצונית לקבוצת מאן הבריטית, חברת השקעות ציבורית.

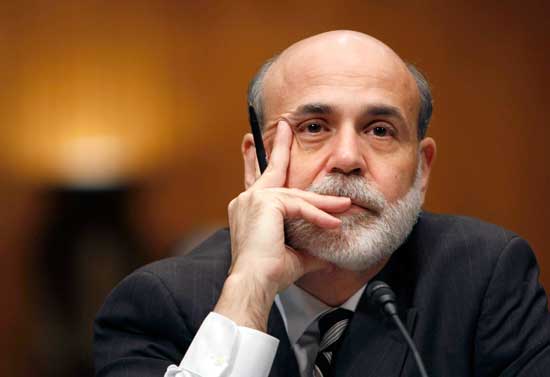

אחד היו"רים המשפיעים בהיסטוריה של הפד

שם: בן ברננקי

תפקיד בעת המשבר: יו"ר הבנק המרכזי האמריקאי

יו"ר הפדרל ריזרב בן ברננקי נכשל לזהות את המשבר הכלכלי בזמן, ובכל זאת הוא נחשב לאחד מגיבוריו הגדולים ביותר. פעולותיו בשנים שיבואו ובהן ההרחבה המוניטרית חסרת התקדים שכללה רכישות אג"ח בהיקף מצטבר של 4 טריליון דולר והורדת הריבית לרמה אפסית שעליה הוא ישמור במשך שנים רבות, מנעו לדעת רבים שפל כלכלי גדול הרבה יותר. ברננקי עצמו יכתוב בספר שיפרסם ב-2015 כי המשבר היה קשה יותר מהשפל הגדול של 1929.

בן ברננקי/ / צילום: רויטרס Kevin Lamarque

אף שהוא זכה לביקורות על כך שהגיב באיטיות למשבר וגם שניהל תוכנית חילוץ עצומה למוסדות פיננסיים בעת שאזרחים רבים איבדו את בתיהם, בקרב כלכלנים ופוליטיקאים על פני כל הקשת הפוליטית הוא נתפס כאביר על סוס לבן. תדמית כמעט מצוחצחת שדחפה את הנשיא דאז ברק אובמה לחדש את כהונתו של ברננקי לארבע שנים נוספות, למרות שהוא היה מינוי של נשיא רפובליקאי - ג'ורג' וו בוש.

כשברננקי סיים את הקדנציה השנייה והאחרונה שלו בפד בינואר 2014 הוא עזב את משרדיו ככוכב בוהק ועם תואר "אחד היו"רים המשפיעים ביותר בהיסטוריה של הפד". אובמה יכנה אותו לימים "תמצית השלווה", וברננקי עצמו יזקוף הרבה ממצב הכלכלה לפעילות הפד בראשותו. "הודות לניסויים של הפד, הכלכלה האמריקאית היא החזקה ביותר בעולם", הוא אמר והרחיב בספרו כי "כשהרווחה הכלכלית דרשה תגובה חזקה ויצירתית, הקולגות שלי בפד אזרו את האומץ המוסרי לעשות את מה שנדרש".

מיד אחרי שפרש הצטרף ברננקי כעמית בכיר למכון ברוקינגס, ממכוני המחקר היוקרתיים בארה"ב. לצד זאת טיפח קריירה רווחית במיוחד של נואם בפורומים כלכליים כמו דאבוס ואבו דאבי. את מרבית זמנו בברוקינגס מקדיש ברננקי בעיקר לחשיבה אקדמאית רפלקטיבית, שאותה הוא חולק בבלוג פעיל ובחשבון טוויטר ער. הוא נמנע כמעט באופן קטגורי מלהציע תחזיות עגומות או חיוביות על הכלכלה האמריקאית או העולמית. פרקטיקה שמשאירה אותו בשדה התיאורטי ומרחיקה אותו בעקביות מהכותרות.

לצד עבודתו במכון המחקר, לקח על עצמו ברננקי, שנה אחרי שפרש, תפקיד מעשי מחוץ לוושינגטון עם הצטרפותו אל ענקית הגידור Citadel כיועץ בכיר. ברננקי עצמו הסביר שהוא נמנע מלקבל הצעות העסקה מבנקים ומוסדות פיננסיים נוספים כדי למנוע מראית עין של ניגוד עניינים. "שללתי הצטרפות לכל חברה שווסתה על ידי הפד", ציין.

הכלכלן "המשוגע" שהפך להוגה מהולל

שם: נוריאל רוביני

תפקיד בעת המשבר: כלכלן באוניברסיטת ניו יורק

ב-2006 כלכלן יהודי-איראני מאוניברסיטת ניו יורק (NYU) טען בכנס של קרן המטבע הבינלאומית כי ההאטה בשוק הדיור האמריקאי, עלולה להוביל למיתון עולמי. "הוא נשמע כמו משוגע", ייזכר כלכלן אחד שנכח בחדר. שנה מאוחר יותר "המשוגע" טען בכנס דאבוס השנתי, כי הכלכלה שמשגשגת למראית עין, מאוימת על ידי שלושה גורמים: משבר בשוק משכנתאות הסאב פריים, עליית מחירי הנפט וסוף האשראי הזול.

זמן קצר אחר כך הבועה התפוצצה ונוריאל רוביני הפך לכלכלן מעוטר נושא כינוי חדש: ד"ר דום (Doom). כך, אחרי ששנים רוביני הושם ללעג על ידי הקולגות שלו, הוא זכה לרגע התהילה שלו. הוא הוכתר על ידי מגזין "Foreign Policy" כאחד מההוגים החשובים בעולם ב-2011 וב-2012.

נוריאל רוביני/ / צילום: רויטרס Lucy Nicholson

את הרגע הוא ימתח באמצעות ניתוחים עגומים נוספים שיהפכו אותו כמעט רשמית לכלכלן המדכא ביותר בעולם. באוקטובר 2008 הוא יתריע על קריסתן של מאות קרנות גידור. בינואר 2009 יזהיר כי מחירי הנפט יישארו נמוכים ושמדד S&P 500 ייפול. ב-2015 הוא יטען כי "אם כל הבועות" צפויה להתפוצץ והיא תהיה גדולה יותר מזו של 2008. הוא יטעה שנה אחר שנה, אבל זה לא יפגע במעמד שלו כד"ר דום ובפופולריות שלו כמרצה מבוקש בכל העולם.

לא רק דובים ריצדו בעיניי רוביני ושמרו אותו באור הזרקורים, אלא גם סגנון חייו הצבעוני והתבטאויותיו יוצאות הדופן, ישאירו אותו בכותרות העיתונים. "כלכלן הוא מישהו שמכיר 1,001 תנוחות סקס שונות אבל אין לו חברה", הוא סיפר ל"ניו יורק מגזין" ב-2009. "המיתון היה נהדר בשבילי, אני מכוער אבל נשים נמשכות לשכל שלי. אני רוק סטאר בקרב גיקים". את חשבון הטוויטר והפייסבוק המאוד ציבוריים שלו הוא ממלא בתמונות שלו עם נשים רבות צעירות, במסיבות ובאירועים חברתיים שונים (שאותם הוא פעמים רבות מארח).

היום, ראיית השחורות של ד"ר דום מפוקסת בשוק המטבעות הדיגיטליים ו"מהפכת הבלוקצ'יין". מי שמאמין לכוכב המשבר הפיננסי הזה צריך להקשיב היטב למה שיש לו להגיד. "יש קריסה מוחלטת בשוק המטבעות הדיגיטליים, זו אפוקליפסיה של קריפטו", הוא אמר בכנס לאחרונה. "ביטקוין זה לא כסף", הוא קבע "בלוקצ'יין זה בולשיט" ו"ביזור הוא מיתוס טוטאלי".

השניים שנותרו לעמוד בסערה

שמות: ג'יימי דיימון ולויד בלנקפיין

תפקיד בעת המשבר: מנכ"לי ג'ייפי מורגן וגולדמן זאקס

בתום הסערה המושלמת של 2007-2008 שני גברים נותרו לעמוד: ג'יימי דיימון ולויד בלנקפיין. הראשון, מנכ"ל JP מורגן והשני מנכ"ל גולדמן זאקס.

בלנקפיין לא רק צלח את המשבר הכלכלי העולמי עם שריטה קטנה בכנף, אלא זמן קצר אחר כך גולדמן זאקס דיווחה על תוצאות שיא שעמדו על 3.4 מיליארד דולר. כך בזמן שבנקים גדולים אחרים קרסו ופשטו רגל, הבנק שלו שגשג. הסיבה להצלחה יוצאת הדופן היא החלטה שקיבלו בלנקפיין וסמנכ"ל הכספים של הבנק ב-2007 לצאת מההשקעות בשוק הסאב פריים ולהמר נגדו (עם כסף של אחרים).

ג’יימי דיימון ולויד בלנקפיין/ / צילום: רויטרס Jason Reed

זה לא אומר שהבנק חמק מביקורת ציבורית נרחבת. במקום גינוי על חוסר אחריות, הוא נתפס כאופורטוניסט מהסוג הנחות ביותר, שניצל לרעה מערכת פיננסית רעועה והעשיר את הבנק ואת עובדיו על חשבון מיליוני אנשים שאיבדו את בתיהם. הפרשן מארק טייבי סיכם את התחושה הכללית באותה העת וכינה את הבנק "ערפד דיונוני גדול המלופף על פני האנושות".

בלנקפיין צפוי לפרוש ב-30 בספטמבר, ומחליפו הוא דיוויד סולומון שמכהן היום כנשיא החברה. עד רגע פרישתו בלנקפיין התמקד בגיוון מקורות הצמיחה אחרי שהרגולטור ריסן את ההימורים הנועזים שלו מימי המשבר. בימיו לאחר המשבר הוא ביצע מהלך אחד משמעותי במיוחד ב-2016 עם השקת "מרקוס", פלטפורמת הלוואות אישיות מקוונת שקרויה על שם אחד ממייסדי החברה מרקוס גולדמן.

דיימון, מנגד, רחוק מלהודיע על פרישה, ולמה לו. מאז המשבר הכלכלי זינקה מניית הבנק ב-650% והיא נסחרת בשווי שיא כל הזמנים של 382 מיליארד דולר. דיימון הוא אחד המנכ"לים המוערכים היום בשוק ההון האמריקאי, ומעולם לא באמת דבקה בו תדמית שלילית.

כדי להשיג זאת דיימון גילה אקטיביות יוצאת דופן לבנקים באותה העת. הוא רכש את בר סטרנס תמורת 1.5 מיליארד דולר ואת נכסי בנק Washington Mutual תמורת 1.9 מיליארד דולר נוספים. באמצעות מאזן חזק ושמרני במיוחד, יצא ג'ייפי מורגן מהמשבר במהרה והיה הראשון שהשיב את כספי הסיוע מתוכנית החילוץ הממשלתית. ב-2010 הוא הוכתר על ידי ה"ניו יורק טיימס" כ"בנקאי הכי פחות שנוא בארה"ב".

היום דיימון ממשיך להוביל את הבנק, שהפך להיות הגדול ביותר בארה"ב והשישי בעולם. הוא כיהן במועצת המנהלים של הנשיא טראמפ ולוקח חלק פעיל בדיונים לקביעת מדיניות ורגולציה על המגזר העסקי. הוא מכחיש שיטתי כי הוא מתכנן לרוץ לפוליטיקה, למרות שאינו מפסיק להתבטא בנושא.