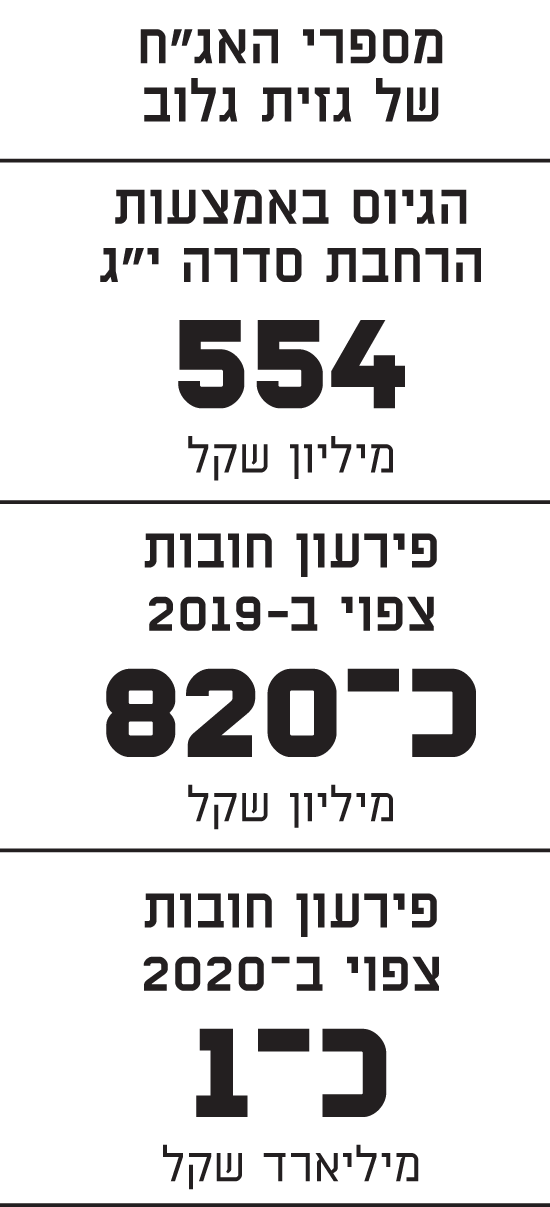

שוק ההון מעניק רוח גבית לחברת החזקות הנדל"ן המניב גזית גלוב שבשליטת חיים כצמן. החברה דיווחה היום כי הבטיחה גיוס של 554 מיליון שקל (ברוטו) באמצעות הרחבת סדרת איגרות החוב הקיימת י"ג. תמורת ההנפקה מיועדת למחזור חוב פיננסי קיים ולמימון הפעילות השוטפת של החברה.

גזית גלוב עומדת בפני פירעון חובות בהיקף של כ-820 מיליון שקל ב-2019, ושל כ-1 מיליארד שקל ב-2020. במאזנה (סולו) היו בסוף יוני השנה מזומנים ופיקדונות קצרים בשווי של 1.4 מיליארד שקל, לצד הלוואות קצרות-טווח לחברות בנות בהיקף של 580 מיליון שקל ונגזרים פיננסיים לטווח קצר בשווי של 171 מיליון שקל. עם זאת, לחברה גם קווי אשראי לא מנוצלים שמגדילים את מקורותיה הנזילים לסך של כ-3.5 מיליארד שקל.

גזית גלוב מדורגת AA מינוס בידי S&P מעלות, ובדירוג מקביל Aa3 של מידרוג. במקור, ביקשה החברה לגייס סכום של 400 מיליון שקל באמצעות הרחבת סדרה י"ג הארוכה, אולם ביקושים של 1.25 מיליארד שקל במכרז המוסדי, הובילו להחלטה על הגדלת היקף ההנפקה.

מספרי האג"ח של גזית גלוב

במסגרת המכרז המוסדי, הבטיחה כאמור החברה גיוס של 554 מיליון שקל, כאשר המחיר במכרז נקבע על 1.025 שקל לאג"ח ומשקף הנחה של 0.8% ביחס למחיר בבורסה, וכן תשואה שנתית לפדיון (צמודת מדד) של כ-2.8%. מדובר בריבית נמוכה מהותית מהריבית על החובות הישנים שפורעת כיום גזית גלוב. כך, שההנפקה הנוכחית, כמו גם הגיוס הקודם בהיקף של כ-420 מיליון שקל, יביאו עימם בעתיד שיפור תזרימי מהותי וקיטון בהוצאות המימון.

כמו כל סדרות האג"ח של גזית גלוב, גם סדרה י"ג מוצמדת למדד המחירים לצרכן. הסדרה נושאת ריבית נקובה של 2.8% ותעמוד לפירעון בין השנים 2021 ל-2028. משך החיים הממוצע (מח"מ) של הסדרה עומד על 6.6 שנים, והוא הארוך ביותר מבין חמש הסדרות שהנפיקה החברה.

גזית גלוב עוסקת ברכישה, השבחה, פיתוח וניהול של נדל"ן מניב בצפון אמריקה, ברזיל, ישראל ואירופה, ומתמקדת במרכזים מסחריים מעוגני סופרמרקטים. שווי החברה עומד על כ-6 מיליארד שקל, לאחר שמניותיה הסבו תשואה שלילית של 18% מתחילת השנה.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.