2018 הייתה עד כה שנה מאתגרת עבור המשקיעים בשוק איגרות החוב בארה"ב. בייחוד, אג"ח קונצרניות בדירוג השקעה לטווחים ארוכים נוכח מגמת העלייה בריבית בהנק המרכזי, הפד. החששות להמשך עליית התשואות הדולריות הובילו באוקטובר לפדיונות כבדים מקרנות הסל אשר עוקבות אחר מדדי אג"ח. בין קרנות האג"ח הגדולות בעולם בולטת קרן הסל LQD, העוקבת אחר איגרות חוב מדורגות נקובות בדולר, שמציגה ירידה של 3.40% מתחילת השנה.

במקביל לירידות במדדים הכלליים, נרשמה התרחבות ניכרת במרווחי הסיכון באפיקים הקונצרניים אם כי הם עדיין נמוכים בהשוואה לרמתם בשנים האחרונות. להערכתנו, מצב זה מייצר לא מעט הזדמנויות השקעה, במיוחד בתחום השבבים ובחברות בעלות ערך מוסף גבוה, שבהן נרשמה פתיחת מרווחים גדולה מהשוק הכללי.

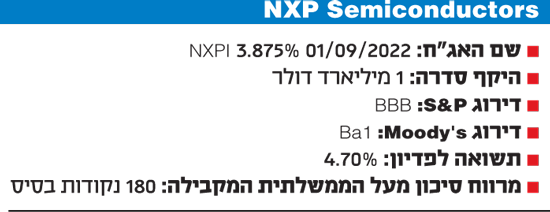

חברת שבבים שנסחרת בתמחור אטרקטיבי היא NXP Semiconductors (סימול: NXPI), שהייתה אמורה להירכש על ידי קוואלקום, אך עסקה זו לא יצאה אל הפועל. התשואה באג"ח לארבע שנים הנושאת קופון שנתי של 3.875% זינקה מאז פיצוץ העסקה בשיעור של כ-1%, ונסחרת כעת בתשואה שנתית לפדיון של 4.70%. מדובר בתמחור חסר הן לעומת מגזר השבבים והן לעומת המדד הרחב, ובכך עשויה להיות הזדמנות מעניינת.

NXP, שנסחרת בשווי שוק של כ-24.5 מיליארד דולר, חשופה במידה ניכרת לשוק שבבי הרכב כשיותר מ-45% מהכנסות החברה מגיעות מתחום זה. למרות ההאטה הזמנית שהוא עובר, שוק שבבי הרכב, במיוחד ברכבים האוטונומיים, אמור עדיין להוות אחד ממנועי הצמיחה הגדולים של שוק השבבים. מנוע צמיחה נוסף משמעותי לשוק השבבים הוא רשתות הדור החמישי 5G, פוטנציאל עליו שמה דגש הנהלת NXP. כך, נראה כי בראיה ארוכת טווח נוצרה כעת הזדמנות השקעה באג"ח החברה, במיוחד לאור החשיפה לשווקים צומחים ומעמדה המוביל.

NXP Semiconductors

NXP חיזקה את מעמדה בראש רשימת ספקי השבבים לרכב לאחר שרכשה בשנת 2015 את Freescale וכיום היא מחזיקה בכ-15% משוק שבבי הרכב העולמי. מצב זה הוביל את NXP לרווחיות גבוהה יחסית בענף - מצב שאינו אופייני לשוק השבבים התחרותי. בנוסף, יכולותיה הטכנולוגיות העמידו אותה בעמדת מפתח ליהנות מסגמנטים אחרים, כגון אבטחת מידע, אבטחת עסקאות ותשלומים בסלולר, תחומים בהם קיים פוטנציאל צמיחה משמעותי עבור חברות שבבים.

מחזיקי אג"ח NXP אולי התאכזבו מפיצוץ העסקה עם קוואלקום, המדורגת A2/A- על ידי סוכנויות הדירוג, אך גם לא הופתעו מהכרזת החברה על תוכנית גדולה של הצפת ערך עבור בעלי המניות. בעקבות כישלון המיזוג, הכריזה הנהלת החברה על מדיניות חדשה, לפיה תנקוט בתוכנית אגרסיבית של רכישה עצמית של מניות בהיקף של 5 מיליארד דולר, גורם שהוסיף ללחץ על מרווחי האשראי.

למרות זאת, NXP מצליחה לשמור על פרופיל פיננסי יציב שנתמך במודל עסקי חזק, גורם המאפשר לחברה להציג צמיחה משמעותית ב-EBITDA (רווח לפני ריבית מסים פחת והפחתות) וגידול בתזרים המזומנים החופשי (FCF). יש לציין כי לאחר ההודעה על תוכנית הרכישה העצמית, סוכניות הדירוג S&P ומודי'ס אשררו את דירוג החוב של NXP ברמה BBB- ו-Ba1, בהתאמה. לפיכך, ניתן לומר כי איכות האשראי של NXP היא עקבית עם חברות טכנולוגיה דומות בקבוצת הדירוג BBB, יותר מאשר עם חברות בקבוצת הדירוג BB.

פרופיל הנזילות של NXP חזק ונתמך על ידי תזרים מזומנים יציב וקופת מזומנים מספקת. בשלוש השנים האחרונות ייצרה החברה תזרים מזומנים חופשי ( FCF) בהיקף של כ-1.8 מיליארד דולר בשנה, וסיימה את הרבעון השני של 2018 עם קופת מזומנים של 2.98 מיליארד דולר. בפני החברה עומד לרשותה גם קו אשראי על סך 520 מיליון דולר בתוקף עד 2020.

לפי תחזית הקונצנזוס, אנליסטים צופים הכנסות של 2.4 מיליארד דולר ברבעון השלישי של 2018 עם צמיחה שנתית של 1.6%. כמו כן, אנליסטים צופים רווח נקי של 1.89 דולר למנית NXP ברבעון זה, צמיחה שנתית של 50% לעומת תקופה מקבילה אשתקד, כאשר תזרים המזומנים החופשי צפוי להסתכם בכ-600 מיליון דולר.

אמנם מדובר עדיין בחוב שאינו מדורג בדירוג השקעה (IG) על ידי חברת מודי'ס, אך העלאת דירוג ברמה אחת עשויה להוות קטליזטור משמעותי להתכווצות במרווחי האג"ח, שכן במקרה זה צפויה החברה להיכנס למדדי IG ולהיסחר ברמת מרווחים עקבית עם המדד.

■ הכותבים הם המנכ"ל המשותף של בנק ההשקעות אופנהיימר ישראל ואנליסט החוב בבנק ההשקעות. אין לראות באמור הצעה או ייעוץ לרכישה ו/או מכירה ו/או החזקה של ניירות ערך, והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.