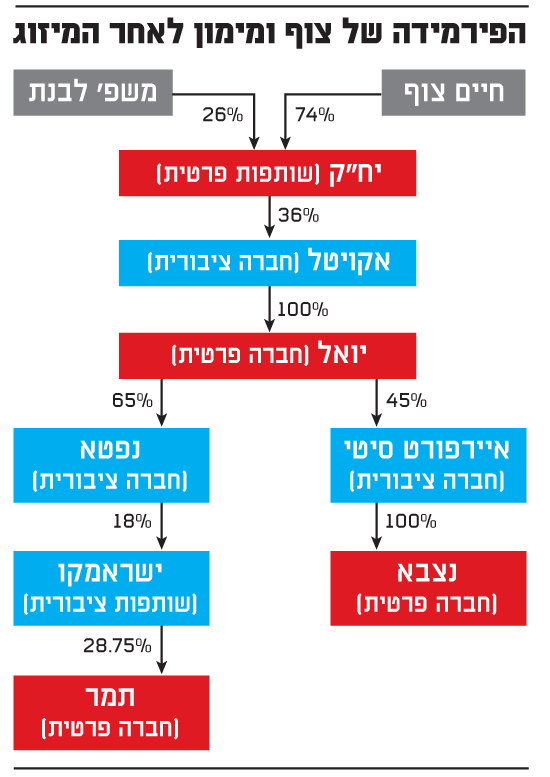

חברת ההחזקות אקויטל , שנמצאת בשליטת חיים צוף, מקורבו של קובי מימון (שאינו מחזיק בחברה, אבל שולט בה בפועל, על פי ההערכות), מתקדמת צעד לקראת השטחת פירמידת השליטה שלה, כפי שמחייב חוק הריכוזיות.

כמעט שנה לאחר שהכריזה לראשונה על פתיחת מגעים למיזוג עם החברה הבת, יואל , הודיעה היום אקויטל כי נחתם הסכם מיזוג בין שתי החברות, לאחר שהתקבלו האישורים של הדירקטוריונים ושל ועדות הביקורת שלהן.

אקויטל מחזיקה כיום בכ-44% מזכויות ההצבעה של יואל (לאחר נטרול מניות רדומות והחזקות צולבות בפירמידה). על פי הסכם המיזוג, תרכוש אקויטל את יתרת מניות יואל שבידי הציבור, בעסקת מניות ומזומן, ובתמורה לכל מניית יואל שתירכש תקצה אקויטל 1.836 מניות של עצמה, בתוספת 63 שקלים במזומן.

מניית אקויטל נסחרה אתמול במחיר של 93.68 שקל, בעוד שיואל נסחרה תמורת 214.3 שקל. כך, משקפת העסקה לבעלי מניות יואל תמורה בשווי של 235 שקל, המהווה פרמיה של 9.7% ביחס למחירי הסגירה אתמול.

בתגובה להודעה נסחרה היום מניית יואל בעלייה של כ-7%, לשווי שוק של 3.96 מיליארד שקל לחברה, בעוד שאקויטל נחלשה בכ-0.5% לשווי שוק חברה של 1.53 מיליארד שקל.

בסך הכל, אמורה אקויטל לשלם לבעלי המניות של יואל סכום של 685 מיליון שקל במזומן, וכן להקצות להם 19.954 מיליון מניות של עצמה בשווי שוק של 1.87 מיליארד שקל. 4.82 מיליון מניות מתוך סך התמורה יוקצו לחברה הבורסאית נפטא, שהיא חברה בת של יואל וחברה נכדה של אקויטל, ולכן יוגדרו כרדומות.

הפירמידה של צוף ומימון לאחר המיזוג

יח"ק הסכימה לדילול עמוק יותר

פירמידת אקויטל הציבורית נשלטת בידי שותפות יח"ק הפרטית, שמוחזקת באופן רשמי בידי חיים צוף (74%) ומשפחת לבנת (26%). יח"ק מחזיקה כיום בכ-73% מזכויות ההצבעה באקויטל, לאחר שהשקיעה בשנה האחרונה סכום של כ-400 מיליון שקל (שגויס בהנפקת אג"ח פרטיות לגופים מוסדיים) ברכישת מניות אקויטל לצורך הגדלת זכויות ההצבעה שלה בה ב-24%.

לקראת פתיחת שיחות המיזוג אשתקד, הודיעה יח"ק כי תתנגד לעסקה שתדלל את זכויות ההצבעה שלה אל מתחת ל-45% באקויטל. עם זאת, היום דיווחה אקויטל, כי במהלך המו"מ נתנה יח"ק את הסכמתה לדילול עמוק יותר. על פי המתווה הנוכחי, היא אמורה להחזיק ב-36% מאקויטל הממוזגת לאחר השלמת העסקה, אך היא רשאית כמובן להגדיל את החזקתה דרך רכישות בשוק. לצד זאת, מחזיק כיום קובי מימון באופן ישיר ב-5% מזכויות ההצבעה באקויטל, וגם הוא ידולל במסגרת המיזוג.

השלמת העסקה מותנית בקיום תנאים מתלים ובראשם אישור המיזוג בידי האסיפה הכללית של יואל, ברוב מיוחד של 75% מבעלי המניות המשתתפים בהצבעה. נוסף על כך, יידרש רוב מקרב בעלי המניות שאינם בעלי עניין אישי בעסקה (הגופים המוסדיים והציבור) ושמשתתפים בהצבעה, או לחילופין, שסך קולות המתנגדים לא יעלה על 2% מכלל בעלי זכויות ההצבעה בחברה.

אקויטל, שהינה חברת החזקות ציבורית, מחזיקה כאמור ב-43.7% מזכויות ההצבעה ביואל, שגם היא חברת החזקות ציבורית. יואל שולטת בשתי זרועות הפעילות המרכזיות של הקבוצה בתחומי הנדל"ן והאנרגיה: 45.1% מזכויות ההצבעה של חברת הנדל"ן המניב איירפורט סיטי, שמחזיקה בבעלות מלאה על החברה הבת נצבא, ו-64.6% ממניות חברת חיפושי הגז והנפט נפטא, ששולטת בשותפות ישראמקו. כך, כוללת כיום פירמידת אקויטל שלוש שכבות של חברות ציבוריות - ולכן מחויבת לצמצם את מספרן לשתיים בלבד עד דצמבר 2019, לפי דרישת חוק הריכוזיות. יש לציין כי ישראמקו, שמחזיקה ב-28.75% ממאגר הגז תמר, מאוגדת כשותפות, ולכן אינה מוגדרת כחברת שכבה לפי החוק.

אקויטל בחנה בשנים האחרונות דרכים שונות לצמצום ופישוט המבנה הפירמידלי שלה. כך מוזגה חברת הנדל"ן נצבא אל תוך החברה האם איירפורט סיטי, ואילו שותפויות חיפושי הנפט חנ"ל ונפטא חיפושים מוזגו אל תוך ישראמקו. במקביל, ביקשה אקויטל למחוק את מניותיה מהמסחר בתל אביב, ולהעבירן למסחר בבורסת נאסד"ק שבניו יורק, אבל מהלך זה בוטל, ככל הנראה בשל התנגדות חלק מבעלי מניות המיעוט.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.