כפי שפרסמנו באתר "גלובס" אתמול (יום ב') בערב, חברת ברוקלנד אפריל, יזמית הנדל"ן למגורים מניו יורק, מבקשת הסדר חוב עם מחזיקי האג"ח שלה. בכך הופכת ברוקלנד לחברת הנדל"ן הזרה השנייה, לאחר אורבנקורפ הקנדית, שנקלעת לקשיי פירעון, לאחר שגייסה מאות מיליוני שקלים מהציבור בישראל באמצעות הנפקה של איגרות חוב.

אמש, ארבע שנים וחצי לאחר גיוס החוב הראשון שלה בתל אביב, הודיעה ברוקלנד כי תפנה למחזיקי האג"ח שלה מסדרות א' ו-ב', שלהם היא חייבת כ-150 מיליון שקל, בבקשה לנהל עימם משא ומתן מתוך מטרה לארגן מחדש את מצבת חובותיה כלפי המחזיקים. לשם כך יכונסו מחרתיים מחזיקי האג"ח משתי הסדרות לאסיפה מיוחדת, שעל סדר יומה דיווח ועדכון של נציגי החברה בדבר מצבה העסקי. לאחר מכן יקיימו מחזיקי האג"ח דיון פנימי בדבר מינוי יועץ משפטי ויועץ כלכלי לנאמן שתי סדרות האג"ח, וייתכן שגם בנוגע למינוי נציגות למחזיקים.

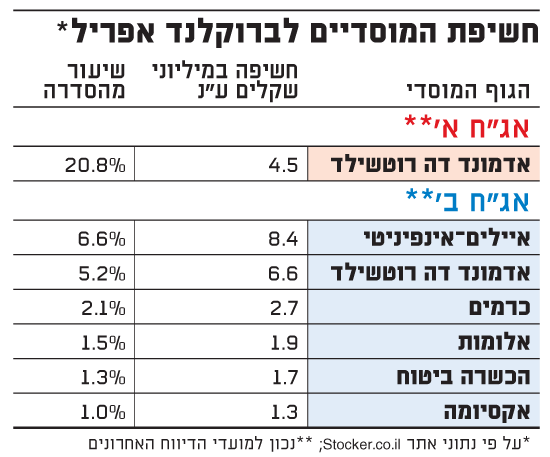

חשיפת המוסדיים לברוקלנד אפריל

עם זאת, כלל לא ברור עדיין אם בעלי החברה, בועז גלעד, שמחזיק בתפקידי היו"ר והנשיא, וכן סמנכ"לית הכספים, נועה מתתיהו פורן, יגיעו בעצמם לאסיפה. הבוקר אמנם הודיע הנאמן על דחיית האסיפה ממחר ליום ה', אולם על פי מקורות בשוק, קיים סיכוי גבוה שאת התדרוך מטעם החברה יעבירו השניים באמצעות הטלפון. במקרה כזה, תיוצג החברה באסיפה בידי עו"ד אמיר ברטוב ממשרד שמעונוב ושות', שמייצג את ברוקלנד אפריל בישראל, ושגם יארח את האסיפה.

באסיפה צפוי גלעד להציג את תמונת המצב העסקית העדכנית, ולהידרש להתמודד עם שאלות קשות בנוגע לשינויים הקיצוניים שעברו על החברה בחודשיים האחרונים. כפי שפרסמנו כאן אתמול, במהלך ספטמבר הגיעו בכירי ברוקלנד לישראל לסבב פגישות עם הגופים המוסדיים, שבהן שידרו אופטימיות רבה בנוגע לעסקי החברה. אופטימיות זו אף הובילה לעליות במחירי האג"ח של ברוקלנד, שנמחקו היום במהירות.

במקביל, דיווחה אמש ברוקלנד על התפטרותו המיידית של המבקר הפנימי שלה, משה כהן. על פי הודעת החברה, מסר לה המבקר כהן כי החליט להתפטר לאחר שטרם קיבל את מרבית החומרים הדרושים לביצוע הביקורות על פי תוכנית עבודת הביקורת הפנימית שאושרה במארס 2018. עקב כך, כתב כהן, אין באפשרותו לבצע את תפקידו, ולכן התפטר. הוא כיהן כמבקר של ברוקלנד מאז הנפקת האג"ח הראשונה שלה בשנת 2014.

בתגובה לדיווחים אמש, ריכזה היום אג"ח ב' של ברוקלנד מחזור גבוה של יותר מ-8 מיליון שקלים, וצנחה ב-32% למחיר של 55 אגורות, המשקף חשש מפני תספורת של כ-47%. מחיר זה גם משקף לאג"ח תשואת זבל של כ-60%. אג"ח א' הקצרה יותר ריכזה מחזור זעום, שבמסגרתו ירדה ב-20% למחיר של 75 אגורות.

אג"ח א' היא סדרה קטנה יחסית, בהיקף של כ-22 מיליון שקל ערך נקוב (ע"נ) בלבד, ובעלת מח"מ של 0.9 שנים. הסדרה הגדולה יותר, בהיקף של 127 מיליון שקל ע"נ, היא אג"ח ב' , בעלת מח"מ של 1.5 שנים. על פי נתונים שאסף אתר Stocker.co.il, מחזיקים הגופים המוסדיים בנתח של 20%-25% בלבד בכל אחת מהסדרות, כך שאת עיקר האג"ח מחזיקים כנראה קרנות גידור, שחקני נוסטרו ומחזיקים פרטיים.

הרכב המחזיקים צפוי כנראה להשפיע מאוד על גישתם כלפי החברה ובקשותיה. בעוד שמחזיקים מוסדיים ופרטיים נוהגים בשנים האחרונות לנקוט קו נוקשה ובלתי מתפשר מול חברות שנקלעות לקשיים, הרי שקרנות גידור ושחקני נוסטרו מעדיפים לעיתים פתרונות מהירים, גם במחיר של פשרות כואבות.

הסיבה לכך נובעת בעיקר מהמחירים השונים (כתוצאה מהמועדים השונים) שבהם רכשו אותם משקיעים את האג"ח לאורך תקופת חייהן. במקרה של ברוקלנד אפריל, הרי שאג"ח ב' שלה החלה ליפול כבר לפני ארבעה חודשים, מ-104 אגורות ביולי ל-69 אגורות בספטמבר, ועד ל-55 אגורות כעת. כך, באסיפה הקרובה יתכנסו כאמור משקיעים בעלי אינטרסים שונים לחלוטין, ויידרשו לגשר על הפערים השונים ביניהם.

למחזיקי האג"ח שעבודים על מרבית נכסי החברה (במישרין ובעקיפין), כך שבפניהם עומדות כעת שתי אפשרויות עיקריות. האפשרות הראשונה היא כמובן כניסה למשא ומתן על הסדר חוב, שבמסגרתו יתבקשו כנראה להסכים לדחייה בתשלומי קרן החוב. בתמורה, עשויים המחזיקים לבקש תוספת ריבית, לצד מנגנון כלשהו של השתתפות ברווחים שייווצרו מהתאוששות החברה בעתיד (למשל באמצעות מניות).

האפשרות השנייה שתעמוד בפני המחזיקים היא, כמובן, לדחות את בקשת החברה להסדר ולהחליט במקומה על העמדת החוב כלפיהם לפירעון מיידי. במקרה כזה, יפתחו המחזיקים בהליך משפטי בישראל (כפי שנקבע בשטר הנאמנות של האג"ח), במטרה לשים את ידם על נכסי החברה.

שתי האפשרויות מגלמות סיכונים לא מבוטלים למחזיקי האג"ח. מצד אחד קשה לדעת אם הסדר חוב יצליח לפתור את החולשה הניהולית והביצועית שמציגה ברוקלנד בשנים האחרונות, אולם מצד שני, כלל לא ברור אם ניסיון השתלטות על נכסי החברה יביא בדיעבד לתמורה גבוהה יותר עבור המחזיקים.

כדור השלג שהוביל למצוקה של ברוקלנד

אי-אפשר להמשיך בפעילות הרגילה

ברוקלנד עוסקת בתחום הנדל"ן היזמי, ומתמקדת בהקמת מבני מגורים ברובע ברוקלין שבניו יורק. את הנפקת האג"ח הראשונה של החברה בת"א, שבוצעה בקיץ 2014 (סדרה א'), הובילו חברת החיתום פועלים אי.בי.אי, בניהולו של ארז גולדשמידט, וצמד יועצי ההנפקות, רפי ליפא וגל עמית, שבשנה האחרונה חברו להקמת חברת חיתום חדשה - אוריון. הנפקת האג"ח של ברוקלנד זכתה לדירוג BBB פלוס מצד חברת S&P מעלות - דירוג שירד לפני חודשים אחדים ל-BBB.

החברה נמצאת כיום בבעלותו המלאה של גלעד, לאחר שזה רכש בשנים האחרונות את החזקות שלושת שותפיו לשעבר בחברה - אסף פיטוסי, דוד גולדברגר ואיל יגב. גלעד גם עומד כאמור בראש דירקטוריון החברה ובראש הנהלתה, והוא האחראי העיקרי לפעילותה.

אתמול בערב, לאחר שעות ארוכות של הערכות וניחושים, דיווחה ברוקלנד לבורסה כי מצבה הפיננסי הנוכחי אינו מאפשר את המשך פעילותה כרגיל. בדיווח נכתב כי דירקטוריון החברה החליט כי על הנהלת ברוקלנד לפתוח במשא ומתן עם מחזיקי האג"ח, לארגון מחדש של מצבת חובותיה. ההחלטה התקבלה בעקבות עיכובים בבנייה בחלק מהפרויקטים של החברה, שהובילו לעיכובים משמעותיים במסירת דירות.

את ההודעה פרסמה ברוקלנד בתום ישיבה דירקטוריון מיוחדת שכינסה אתמול בצהריים לדיון במצבה. בישיבה התברר מעל לכל ספק, כי החברה נדרשת להסדר חוב מול מחזיקי האג"ח שלה על מנת להמשיך בפעילותה.

בהודעה לבורסה דיווחה ברוקלנד, כי לאחר שהדירקטוריון שמע את סקירת ההנהלה ביחס למצב התזרימי של החברה והיתכנות עמידתה בתחזיותיה, הגיעו הדירקטורים לכלל מסקנה, כי קיימת אי-בהירות באשר ליכולת החברה לעמוד בהתחייבויותיה השוטפות ובתשלום הקרן הגדול למחזיקי אג"ח ב' בדצמבר 2019. עקב כך הוחלט לפתוח כבר כעת במשא ומתן עם מחזיקי האג"ח משתי הסדרות (א' ו-ב') במטרה לגבש הסדר חוב שיארגן מחדש את כלל החובות למחזיקים.

בברוקלנד הדגישו, כי תשלום הריבית הקרובה לאג"ח ב' בסך של 1.5 מיליון דולר יבוצע כמתוכנן ב-1 בדצמבר, וזאת לאחר שהעבירה לאחרונה תשלום ריבית של כ-270 אלף דולר למחזיקי אג"ח א'. נוסף על כך תמשיך החברה לשלם ריביות שוטפות לבנקים המממנים את הפרויקטים שלה. עם זאת, מעבר לכך, הודיעה החברה כי כל עוד נמשך המשא ומתן לגיבוש הסדר החוב, היא לא תוכל להמשיך בביצוע תשלומים בגין קרן וריבית לנושיה הפיננסיים.

ברוקלנד הסבירה בהודעתה, כי מאז פרסום דוחות המחצית הראשונה של 2018, המשיכו ביתר שאת המגמות של האטה במסירת דירות, וכן עיכוב ועצירה של בנייה בפרויקטים כתוצאה מעיכוב בתשלומים שהייתה החברה אמורה להעביר לספקים ולנותני שירותים.

כך למשל, הניחה החברה כי במחצית השנייה של 2018 היא תוכל למסור כ-133 דירות שבנייתן הושלמה, אולם בפועל, נכון להיום מסרה רק דירה אחת מתוכן. בלי מסירת דירות, לא יכולה ברוקלנד למשוך את העודפים שנוצרים בקופת חברות הפרויקט לצורך מימון חובותיה שלה.

נוסף על כך, דיווחה הנהלת ברוקלנד על עלייה משמעותית ביתרות החוב לספקים ולקבלנים, לעומת תזרים המזומנים החזוי שפורסם בדוחות למחצית 2018. עלייה זו הובילה לירידה הדרגתית בתפוקה באתרי הבנייה, כך שנכון להיום ישנה האטה משמעותית כמעט בכל אתרי הבנייה של החברה. בברוקלנד הסבירו, כי האטה משמעותית זו מובילה לכך שהיא אינה יכולה למשוך כספים מהלוואות הבנייה, שמותנות בהתקדמות הפרויקטים. נוסף על כך, החברה לא שילמה בחודש שעבר את מלוא סכומי הריבית לגופים הפיננסיים שמממנים את הקמת הפרויקטים.

מעבר לכך, העיכובים בבנייה יובילו לדחייה במסירת הדירות לדיירים, שתוביל לגידול בעלויות המימון ובהוצאות הבנייה. לדברי החברה, נכון להיום היא מחזיקה במזומנים בהיקף של 4.6 מיליון דולר, מתוכם 4.1 מיליון דולר בקופת החברה הבת, ברוקלנד אפריל A2 (שזכויות ההשתתפות בה משועבדות לטובת מחזיקי אג"ח ב') והיתרה בפרויקטים שונים.

את המזומנים הללו (למעט הסכום הדרוש לתשלום הריבית למחזיקי אג"ח ב'), מבקשת החברה לשמור לצורך מימון פעילותה השוטפת, ובכלל זה תשלום ריביות לבנקים ולקבלנים שבונים עבורה את פרויקטי המגורים בברוקלין.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.