השקל זינק שלשום (יום ב') לזמן קצר בעקבות הודעה מפתיעה של בנק ישראל על הפסקת רכישות המט"ח במסגרת התוכנית לקיזוז השפעת הפקת גז על שער החליפין. הזינוק בשער השקל ביטא כנראה תגובה ראשונית בלבד של המשקיעים בשווקי המט"ח, משום שלפי כל ההערכות לא תהיה להפסקת רכישות המט"ח במסגרת התוכנית השפעה של ממש על שער החליפין. חשוב להדגיש כי בנק ישראל לא שינה את מדיניות ההתערבות שלו בשוק המט"ח וביכולתו לרכוש מט"ח בחופשיות, שלא במסגרת התוכנית, כפי שעשה לעתים קרובות בשנים האחרונות. "גלובס" עושה סדר ברכישות המט"ח של בנק ישראל.

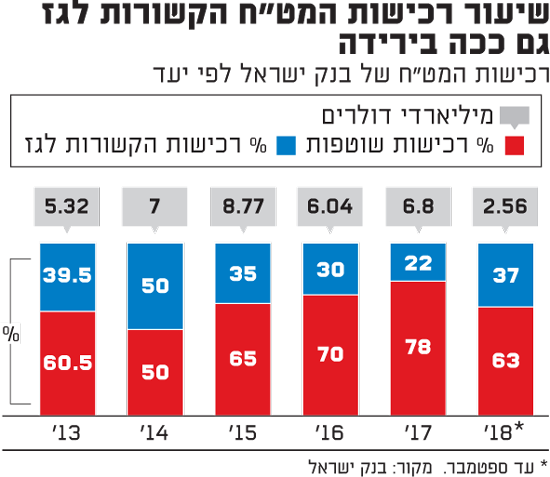

שיעור רכישות המט"ח הקשורות לגז גם ככה בירידה

מהי תוכנית רכישות המט"ח לקיזוז השפעת הגז?

ד"ר סטנלי פישר, נגיד בנק ישראל הקודם, יזם את תוכנית הרכישות כמענה לאירוע חריף אך נקודתי שהכניס ללחץ את בנק ישראל. במארס 2013 החל מאגר 'תמר' הישראלי להזרים גז טבעי לישראל. תחנות הכוח של חברת החשמל וצרכנים אחרים עברו לצרוך גז מקומי במקום דלקים מיובאים מחו"ל -סולר, מזוט ופחם - שתמורתם שילמה חברת החשמל במט"ח.

מעבר לכך דיווחים על עסקאות ייצוא גז מ'תמר' העומדות להיחתם עוררו בשווקים ציפיות לשיטפון של הכנסות במט"ח שיזרמו למשק ויחזקו מאוד את שער השקל - אפקט המחולל את מה שמכונה 'המחלה ההולנדית'. השמועות הולידו גל רכישות ספקולטיוויות שהקפיצו את שער השקל מול הדולר בתוך זמן קצר ב-12%.

פישר החליט לבלום את המגמה הזו באמצעות התחייבות של בנק ישראל לרכוש מט"ח בכמות שתקזז את האפקט הריאלי של הפקת הגז על שער החליפין. את התוכנית הזאת מפסיק כעת בנק ישראל בתום חמש שנים ורכישות מט"ח בהיקף מצטבר של כמעט 14 מיליארד דולר.

מדוע הוחלט כעת על סגירת את תוכנית הגז?

עיתוי ההחלטה לא היה מקרי. בכל שנה בסביבות נובמבר מתכנסת הוועדה המוניטרית של בנק ישראל כדי להחליט מה יהיה היקף רכישות הדולרים במסגרת התוכנית לשנה הקרובה. ההחלטה מתקבלת על בסיס אומדן מקצועי שמנסה להעריך בכמה קטנו רכישות המט"ח כתוצאה מכך שהגז מקומי מחליף נפט ופחם מיובאים, שעבורם שילמו במט"ח. בשנים האחרונות הסכום עמד על 1.5 מיליארד דולר ואפשר להניח שגם ב-2019 הסכום יהיה דומה. ואולם, בוועדה הגיעו למסקנה שאין עוד צורך.

איזו השפעה תהיה לסגירת התוכנית?

בהודעה שפרסם בנק ישראל שלשום על סגירת תוכנית הגז נטען כי קיים קשר בין ההחלטה על הפסקת רכישות המט"ח ב-2019 לבין הקמתה הצפויה של קרן העושר בשנה זו. פישר, נזכיר, יזם את תוכנית הרכישות כפתרון זמני בלבד ללחצים לייסוף השקל שמקורם בהפקת הגז. הפתרון הקבוע לבעיה הזו אמור להיות קרן העושר של אזרחי ישראל - קרן שאמורה להשקיע מחוץ לישראל את תקבולי המס שישלמו יצחק תשובה ושותפיו למאגרי הגז על רווחי היתר שיהיו להם ממכירות הגז.

מה שמוזר בסיפור הזה הוא שלפי ההודעה קרן הגז תתחיל להשקיע כספים בחו"ל רק ב-2020. מדוע אם כן לא הוחלט להמשיך את התוכנית שנה נוספת, עד 2020? הסיבה אמיתית היא שמעבר לשמירת האמינות של הבנק לא הייתה לתוכנית שום הצדקה אמיתית. כפי שמסביר אורי גרינפלד הכלכלן הראשי של בית ההשקעות פסגות מדובר בסכום קטן יחסית והעובדה שהוא פורסם מראש ומומש לאורך השנה כולה גרמה לכך שהשפעתו בפועל על שער החליפין הייתה אפסית. היקף הרכישות השנתי עמד בשנים האחרונות על 1.5 מיליארד דולר - כמחצית המחזור היומי בשוק המט"ח.

ואולי הסיבה היא סיום כהונת הנגידה?

האפשרות שהנגידה היוצאת ד"ר קרנית פלוג מבקשת להשאיר שולחן ריק למחליפה העתידי הועלתה בשווקים כאחד ההסברים האפשריים לסגירת הקרן. בבנק ישראל אומרים בתגובה כי "חילופי הנגידים לא היוו שיקול בשום צורה".

מה קורה עם קרן העושר?

לא הרבה. החוק להקמת הקרן נחקק ב-2014, רק שהקרן צפויה לקום ב-2019. הסיבה לכך היא שגביית המס המיוחד אמורה להתחיל רק לאחר שהרווח המצטבר של יזמי הגז יעבור תקרה מסוימת - המועד העדכני לכך לפי תחזיות רשות המסים הוא סוף 2019.

בעת ההליכים להקמת הקרן צפה בנק ישראל כי עד לשנת 2040 יצטברו בקופתה כ-72 מיליארד שקל, אך ב-2015 פרסם בנק ישראל תחזית יותר פסימית. בינתיים נראה כי בממשלה לא ממהרים להקים את הקרן. לפי החוק, הקרן אמורה להיות מורכבת ממועצה ומוועדת השקעות. על חברי המועצה צריכה להמליץ וועדת איתור בראשות שופט בדימוס ובהשתתפות מנכ"לי משרדי ראש הממשלה והאוצר והמשנה לנגיד בנק ישראל. עד היום לא מונה למועצה אף חבר.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.