לא תמיד "הגודל" קובע, בוודאי כשמדובר בשוק המניות. סגמנט המניות הקטנות בארה"ב נמצא השנה בסוג של גן עדן כלכלי, כשעיקר הקרדיט מגיע לנשיא האמריקאי דונלד טראמפ, שמדיניותו המקומית והגלובלית יוצרת סביבה עסקית תומכת לחברות הקטנות. לרוע מזלם, במבט קדימה, אי הוודאות הנוכחית סביב הכיוון הכללי של שוק המניות עשויה להוות משקולת. המשקיעים בארץ חשופים לשני מדדים שמייצגים את סגמנט המניות הקטנות: Russell 2000 ו-S&P Small Cap 600.

Russell 2000 מייצג 2,000 חברות לפי שווי השוק שלהן. הרכב המדד מחושב פעם בשנה, בחודש יוני. המניות מדורגות לפי שווי שוק נכון ליום המסחר האחרון של מאי, ואלו הממוקמות במקומות 1,001 עד 3,000 נבחרות להיכלל במדד. שיטת החישוב הלא מתיימרת של המדד מאפשרת לשחקנים בשוק לצפות מהלכים ולסחור בהתאם. המדד מייצג 8% מתוך שווי שוק של מדד המניות Russell 3000.

S&P Small Cap 600 הוא מדד המניות הקטנות, כאשר חברה קטנה מוגדרת ככזו שגודלה נע בין 450 מיליון דולר ל-2.1 מיליארד דולר. בניגוד לראסל, החישוב של המדד מתבצע לא רק לפי גודל המניה, אלא בהתאם לרווחיות. כדי להיכלל במדד, על החברות לענות על דרישת שווי שוק, נזילות, החזקות הציבור, להשתייך לענף כזה או אחר לפי הקטלוג הכללי (GICS) וכן, להציג רווח ב-4 הרבעונים האחרונים (בהשוואה שלהם לתקופה המקבילה אשתקד) וברבעון לפני מועד השינוי. לפיכך, יחד עם שיקול הגודל מעורב כאן שיקול האיכות. שליש מהחברות בראסל מציגות הפסד, מה שלא קורה כאן. מהמדד ייגרעו חברות עקב סיבות שונות, החל מפשיטת רגל, מיזוגים ורכישות, שינויים ארגוניים גדולים, או נוכח הפרות של מבחני כשירות שונים. מאחר ו-S&P לא נצמדת לגישה טכנית, והכניסות והגריעות פחות צפויות מראש, לשחקנים יש פחות יכולת להיערך מבעוד מועד (בניגוד למה שמתרחש בארץ במועד עדכון המדד).

כ-1.6 טריליון דולר עוקבים אחרי מדד Russell 2000 לעומת 89 מיליארד דולר אחרי מדד Small Cap 600, אולם האחרון בדרך כלל מכה את הראשון. בעוד שקשה להצביע על הבדלים מהותיים בהרכב הסקטוריאלי שלהם, קיימים הבדלים מהותיים בהרכב המניות בתוך הסקטורים, שבמבחן התוצאה פועלים בדרך כלל לטובת מדד S&P Small Cap 600.

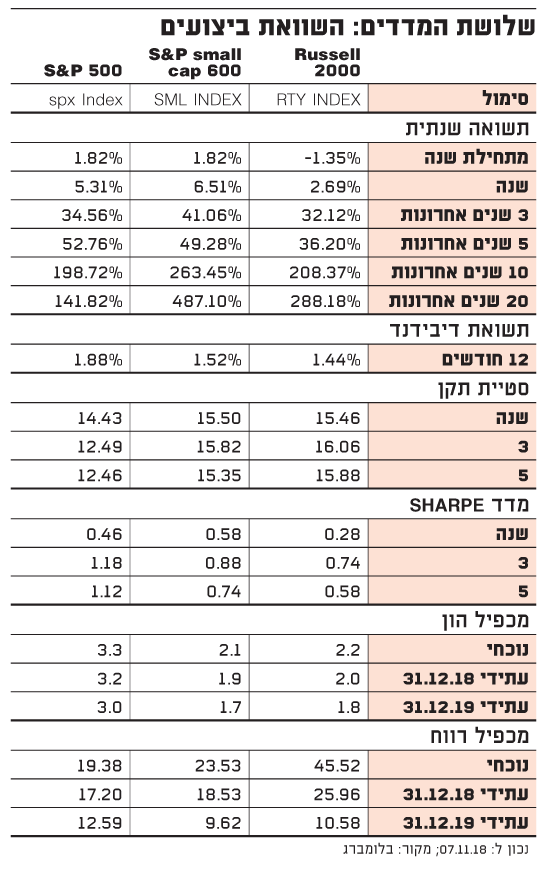

שלושת המדדים: השוואת ביצועים

להלן כמה מגורמי רקע להתפתחות קבוצת המניות הקטנות:

רוח גבית מהנשיא טראמפ

הפחתת שיעור המס לחברות היטיבה באופן משמעותי יותר עם החברות הקטנות, מאשר עם הגדולות. בעוד ששיעור המס האפקטיבי משתנה מסקטור לסקטור, החברה הממוצעת ב-S&P 500 עד לאחרונה שילמה 28% מס, בעוד שחברה ממוצעת במדד ראסל 2000 שילמה 32%. הפחתת שיעור המס ל-21% צפויה להגדיל את רווחיות החברות ב-ראסל 2000 ב-14%, בעוד שאת הרווחיות של S&P 500 היא צפויה להגדיל בכ-9% בלבד. בהינתן העובדה שמכפילי רווח של כל המדדים אינם נמוכים, המשקיעים מייחסים חשיבות רבה לשינוי ברווחים.

בנוסף בשווקים מעריכים שאת המזומן שיחסכו החברות בעקבות הפחתת המס, הן ינתבו להפחתת החוב, להשקעה בהון פיזי, לרכישות חוזרות ולמיזוגים. מהלכים שמתקבלים בברכה בעיני המשקיעים.

צומחות יחד עם ארה"ב

כ-80% מההכנסות של החברות במדדי המניות הקטנות מגיעות מארה"ב, לעומת כ-65% ב- S&P 500. לפיכך, התפיסה הרווחת בשווקים היא שהחברות הקטנות נהנות במידה רבה יותר מהגדולות מהאצת הצמיחה בארה"ב. הכלכלנים צופים כי כלכלת ארה"ב תצמח השנה בקצב המהיר ביותר מאז 2005, כאשר ההנחה שבמחצית השניה קצב הצמיחה יהיה גבוה מ-3%. גם כאן המקום להזכיר את הרפורמה במס לצד החוסן הכלכלי שמפגינים הצרכנים והעסקים.

לרוב, כשארה"ב פורחת, כל האחרות מלבלבות. רק שהפעם נראה שמדובר באליה וקוץ בה.

השנה החדשה נפתחה באופוריה סביב העובדה שכל השחקנים בכפר הגלובלי צומחים "בצוותא" - ארה"ב, אירופה והשווקים המתעוררים רשמו שיפור כלכלי. כעבור חצי שנה כבר התברר שאם הזירה הגיאו-פוליטית לא תירגע, ארה"ב תדהר קדימה פחות או יותר לבדה. הכלכלות האחרות נחלשו וכעת מתקשות לעמוד בקצב: שיעור המדינות שצמיחתן בפועל מעל הצמיחה הפוטנציאלית ירד מ-80% ב-2017 ל-60% היום. התיאום הגלובלי הופר על רקע העלאת ריבית הפד, התחזקות הדולר ולפני הכל, בגלל מלחמת הסחר, אותה פתח טראמפ.

החששות סביב מצבה הפיסקאלי של איטליה הוסיפו שמן למדורה והיטו את הכף לטובת ארה"ב, על חשבון אירופה. התנתקות זו של ארה"ב מקנה לה יתרון בזירה הפיננסית והמניות הקטנות זכו לחיבת המשקיעים בשל היותן הנציגות הנאמנות של הכלכלה המקומית.

מתחזקות עם העימותים והדולר

2018 תיכנס להיסטוריה כשנת "המתח" בזירת סחר חוץ. השווקים כבר התרגלו למעקב יומי אחר הצעדים (והציוצים) של טראמפ ומנסים להעריך מה תהיה פעולת התגמול של אלו שהוא יוצא נגדן - גוש האירו וסין בראשן. המניות הקטנות זוכות ליחס מועדף לאור זיקתן לכלכלה המקומית ולכן רגישות פחותה לזעזועים בסחר העולמי. אי הוודאות הגיאו-פוליטית והעלאות הריבית בארה"ב (בו בזמן ששאר הנגידים ממתינים עם הריסון) חיזקה את הדולר מול רוב המטבעות העיקריים. התחזקות הדולר בתורה החלישה את הסנטימנט כלפי השווקים המתעוררים, בעיקר אלו שנשענים על מימון זר וייסוף הדולר מייקר עבורם את עלויות המימון. המשבר בטורקיה העצים את החשש ורק שכנע את המשוכנעים שארה"ב היא חוף המבטחים ולמניות הקטנות יש זכות קדימה, שוב מאותם השיקולים של מיעוט הייצוא.

יחס מכפילים עתידיים טוב

מכפילי רווח של המניות הקטנות בדרך כלל גבוהים יותר מאשר אלו של המניות הגדולות (בשנים 1998-2001 המצב היה הפוך באופן יוצא מהכלל). ב-25 השנים האחרונות, היחס הממוצע בין המכפילים עמד על 1.25. יחס המכפילים העתידיים (תחזית הרווח ל-12 חודשים הבאים) עומד היום על כ-1.5 בראסל 2000 ועל 1.07 ב-S&P Small Cap 600. נציין כי השיא הקודם של יחס המכפילים העתידיים עמד על 1.33 ביולי 2009.

רגישות פחותה לעליות הריבית

עידן הכסף הזול הגיע לקיצו והפד כבר העלה את שיעור הריבית 8 פעמים מאז דצמבר 2015. עד סוף 2019 צופים בשווקים עוד 4 העלאות. התייקרות הריביות עשויה להעיב על רווחיות החברות והדבר מוביל לזהירות מסוימת מצד המשקיעים. החברות הקטנות מגייסות את רוב ההון בשוק המניות, בניגוד לחברות הגדולות שלעתים קרובות מעדיפות את שוק האג"ח. מסיבה זו, לריביות גבוהות השפעה פחותה על כושר המימון של החברות הקטנות.

התנודתיות - גם לטובה

חשוב לזכור שהתנודתיות במניות הקטנות גבוהה יותר מאשר במניות הגדולות. במצב של ירידות, בדרך כלל המניות הקטנות יורדות בשיעור חד יותר. במצב של עליות, לרוב הן יעלו בשיעור חד יותר. בעוד שסטיית התקן הממוצעת במדד S&P 500 עומדת על 12.5, סטיות התקן במדדי המניות הקטנות נושקות ל-16. המניות הקטנות לרוב לא מתנתקות מהבנצ'מרק S&P 500, כך שמגמה כללית שלילית לא פוסחת עליהן, גם אם הסביבה הכלכלית יותר מתומכת.

לסיכום, סגמנט המניות הקטנות אמור לספק למשקיע חשיפה רחבה יותר לשוק המניות, תוך מתן דגש לפעילות עסקית לוקאלית, בניגוד למניות הגדולות שבדרך כלל מכילות שיעור גבוה של חברות בינלאומיות. מכלול של התפתחויות גיאו-פוליטיות פעל לאחרונה לטובת השוק המקומי, אולם ייתכן שחלק מהאופטימיות הזו כבר מגולמת במחירים וסנטימנט כללי שלילי כלפי נכסי סיכון עלול להעיב על הביצועים.

■ הכותבת היא מנהלת מחלקת מחקר מדדים בקבוצת קסם מבית אקסלנס. לקבוצת אקסלנס יש עניין בנכסים פיננסים המוזכרים בסקירה זו. המידע האמור הינו למטרות מידע בלבד ואין לראות באמור הצעה או ייעוץ לרכישה ו/או מכירה של ניירות ערך. מובהר בזאת כי מדדי S&P הינם קניינו הרוחני של S&P Dow Jones Indices LLC, לרבות סימני המסחר הרשומים. מובהר בזאת כי מדדי Russell הינם קניינו הרוחני של FTSE Russell, לרבות סימני המסחר הרשומים.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.