זימון אסיפת בעלי מניות של קרן הריט סלע קפיטל, שפורסם בימים האחרונים, חושף כי חברת הניהול שלה צפויה לוותר על תגמולים של כמה מיליוני שקלים בשנה, וזאת כחלק מהסכם פשרה שגובש בקשר עם בקשה לתביעה נגזרת שהגיש אחד מבעלי המניות בחברה.

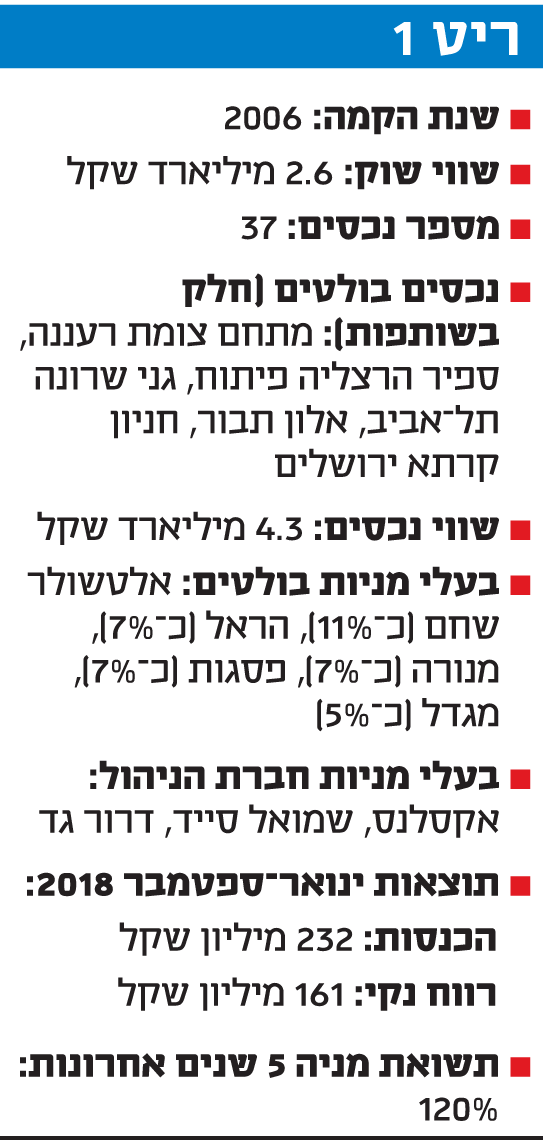

ריט 1: תעודת זהות

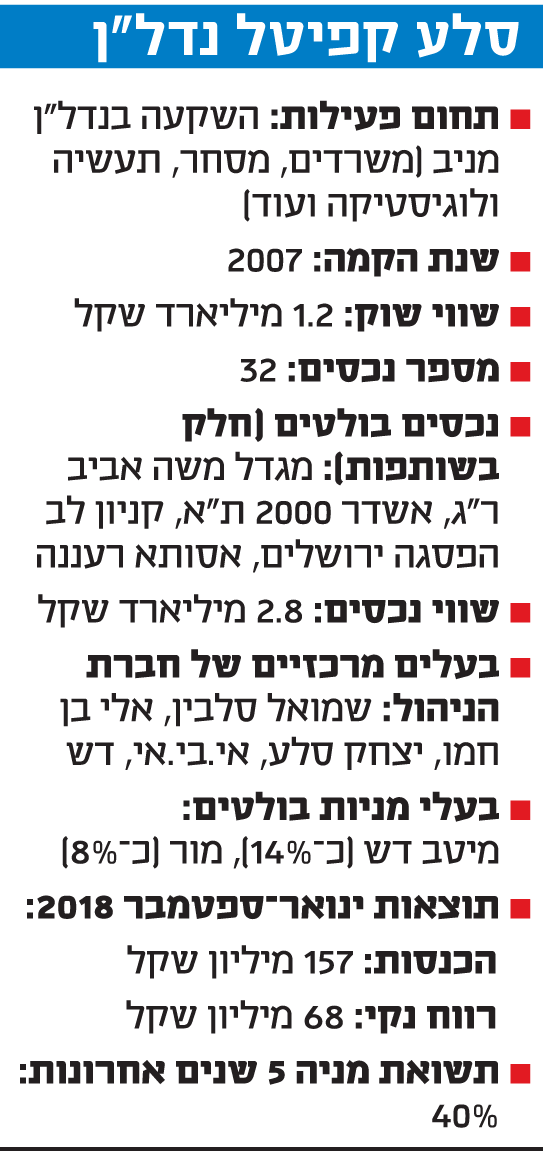

סלע קפיטל נדל"ן: תעודת זהות

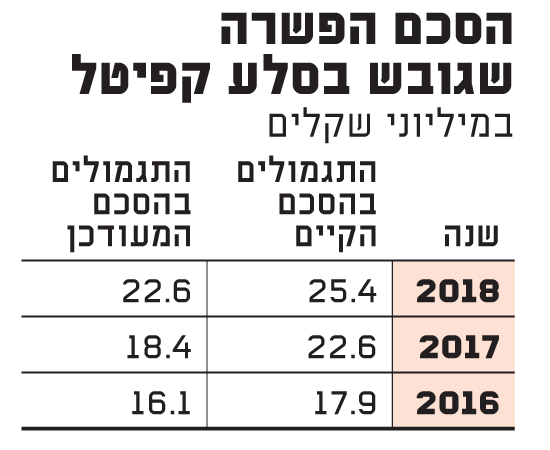

מהעדכונים של סלע קפיטל בנושא עולה, כי בהתאם לפשרה, מדיניות התגמול המעודכנת של החברה תכלול, בין היתר, "הפחתה בשיעורי דמי הניהול ושינוי ברכיבי התגמול של חברת הניהול". הצפי הוא כי עדכונים אלה יצמצמו את התשלומים לחברת הניהול של סלע קפיטל ב-11 מיליון שקל לפחות עד תום תקופת הסכם הניהול הנוכחי, בחודש מארס 2022.

הסכם הפשרה שגובש בסלע קפיטל

מנתוני החברה, העוסקת בהשקעות בנדל"ן מניב, עולה כי במקרה שמדיניות התגמול המעודכנת הייתה כבר בתוקף ב-2016, היא הייתה חוסכת לה תוך שלוש שנים - מאז ועד סוף השנה הנוכחית - כ-9 מיליון שקל בתשלומים לחברת הניהול. בעלי חברת הניהול הם יזמי קרן הריט: שמואל סלבין (המשמש כיו"ר סלע קפיטל), ושותפיו אלי בן חמו ויצחק סלע, וכן בתי ההשקעות מיטב דש ואי.בי.אי.

העדכון שפרסמה סלע קפיטל מאפשר הצצה לסכומי הכסף הגדולים שזרמו בעשור האחרון מקופת החברה הציבורית לחברת הניהול של יזמיה. סכומים גדולים אף יותר קיבלו בתקופה זאת יזמי החברה המתחרה ריט 1, וזאת במקביל להתרחבות הפעילות והיקף הנכסים שבידי השתיים, שממנו נגזרים עיקר התגמולים לחברות הניהול.

במספרים, שתי חברות הניהול של קרנות הריט הבורסאיות הוותיקות צברו דמי ניהול בהיקף אדיר של יותר מ-280 מיליון שקל מאז 2008 ועד סוף השנה שעברה. מדובר ב-177 מיליון שקל לחברת הניהול של ריט 1, שבה מחזיקים בית ההשקעות אקסלנס (52%) וצמד מנהלי החברה דרור גד היו"ר ושמואל סייד; ו-105 מיליון שקל לחברת הניהול של סלע קפיטל.

תמורת סכומים נאים אלה, מספקות חברות הניהול לקרנות הריט שלל שירותים, ובהם איתור השקעות, ניהול מו"מ, ייעוץ כלכלי, ליווי, פיקוח וניהול השקעות, טיפול בהסכמים, גיוסי הון, העמדת שירותי הנהלה ושירותים שונים בנוגע להחזקת נכסי הקרן.

עשור של תגמולים מפנקים לחברות הניהול

הסכמי הניהול של צמד קרנות הריט מול חברות הניהול שלהן גוזרים, כאמור, את היקף עיקר התגמולים משווי הנכסים שבידיהן. כך, בריט 1 נקבע תשלום דמי ניהול שנתי בשיעור של 0.61% כל זמן ששווי נכסי החברה לא יחצה רף של 2 מיליארד שקל, ולאחר מכן יעמוד על 0.48% עד רף שווי נכסים של 3 מיליארד שקל, וממשיך לרדת בהדרגה ביחס לשווי הנכסים. הסכם הניהול של סלע קפיטל קובע דמי ניהול שנתיים בשיעור של 1% עד שווי נכסים של 850 מיליון שקל, שיורד ל-0.85% ממדרגה זו ועד רף שווי נכסים של 1.5 מיליארד שקל וממשיך בכיוון דומה.

מחזיקות יחד נכסים ב-7.1 מיליארד שקל

קרן ריט (REIT) הינה קרן השקעות בנדל"ן המאפשרת למשקיעים, גם כאלה שאינם מתמחים בתחום, להשתתף בהשקעה בנכסים מניבים על-ידי חשיפה לפעילות באמצעות הקרן. קרנות הריט פועלות בשוק ההון הישראלי, ומטרתן העיקרית היא לאפשר למשקיעים להיחשף לנדל"ן מניב, תוך חלוקת מרבית התזרים כדיבידנד, ללא שכבת מס נוספת. זאת בעוד שהקרנות זכאיות להטבות מיסוי ייחודיות במקרה שבו הן עומדות בתנאים הרלוונטיים בחוק. השקעה במניות ריט נהנית מיתרון של סחירות ונזילות ביחס להחזקה ישירה בנדל"ן מניב, ובשל כך מניותיהן של סלע קפיטל וריט 1 מוחזקות בידי שורה ארוכה של גופים מוסדיים.

יותר מעשור מאז הקמתן, מחזיקות כיום שתי הקרנות צבר משמעותי של נכסים מניבים (כ-30-40 כל אחת) ובדוחותיהן הכספיים האחרונים, לרבעון השלישי של השנה, הציגה ריט 1 נכסים מניבים בשווי של כ-4.3 מיליארד שקל. שווי נכסי סלע קפיטל עמד על כ-2.8 מיליארד שקל. השתיים מחזיקות ומנהלות נדל"ן מניב מסוגים שונים בישראל, בהם בנייני משרדים, מרכזים מסחריים, מבני תעשייה, לוגיסטיקה, דירות מגורים להשכרה ועוד.

מניותיהן של השתיים נכללות במדד ת"א 125; בחמש השנים האחרונות זו של סלע קפיטל טיפסה בכ-40% ומשקפת לקרן שווי של 1.2 מיליארד שקל, וזו של ריט 1 קפצה בכ-120% ומשקפת לקרן שווי של 2.6 מיליארד שקל.

כמגמה, בתמיכת הרחבת מצבת הנכסים, מציגות החברות צמיחה בפעילות, ובסיכום תשעת החודשים הראשונים של 2018 צמחו הכנסותיה של סלע קפיטל ב-16% ל-157 מיליון שקל, והרווח הנקי שלה עלה ב-5% ל-68 מיליון שקל. הכנסותיה של ריט 1 לתקופה זו טיפסו ב-11% ל-232 מיליון שקל, והרווח הנקי שלה צנח ב-20% ל-161 מיליון שקל, אחרי ירידה בהיקף שערוכי נכסים ועלייה בהוצאות מימון.

כפי שמציינות השתיים בדוחותיהן הכספיים ובמצגות לשוק ההון, הן פועלת בישראל בלבד, בשים לב לפיזור גיאוגרפי וסקטוריאלי של נכסיהן, מתאפיינות במינוף ברמה נמוכה יחסית לחברות נדל"ן, מחזיקות בשיעור נמוך של פעילות ייזום מסך פעילותן, וכאמור מאפשרות למשקיעים בהן ליהנות מחלוקת דיבידנד של עיקר הרווח וממיסוי חד-שלבי.

ריט 1 היא קרן הריט הראשונה שהוקמה בישראל, בשנת 2006, ביוזמת בית ההשקעות אקסלנס (שאז היה בידי רוני בירם וגיל דויטש), והונפקה בבורסה כבר באותה שנה. זמן לא רב אחריה, ב-2007, הוקמה סלע קפיטל, שמניותיה הונפקו בבורסה ב-2008.

הסכם הניהול של סלע קפיטל נחתם ב-2007, לאחר הקמת הקרן, והוארך במהלך שנת 2014 לתקופה של שבע שנים. הסכם הניהול של ריט 1, שנחתם גם הוא עם הקמתה ב-2006, הוארך לאחרונה במהלך שנת 2013, גם לשבע שנים, עד 2020.

בשנתיים האחרונות הצטרפו למסחר בבורסה שתי קרנות ריט נוספות - מגוריט, המתמקדת ברכישת דירות ובהשכרתן, שהונפקה בספטמבר 2016 על רקע תיקון לחוק קרנות הריט, ומניבים, המתרכזת בנכסי נדל"ן מניב בתחומי המשרדים, תעשייה ומסחר, ואשר הונפקה באפריל 2017.

מאז הנפקתן צברו השתיים נכסים, אולם עדיין לא בהיקפים משמעותיים כמו צמד קרנות הריט הוותיקות.

מריט 1 נמסר: "ריט 1 מנהלת נכסים בכ-4.5 מיליארד שקל. דמי הניהול המשמשים לניהול החברה עומדים על כ-0.5 אחוז בשנה מהנכסים - גובה דמי ניהול מקובל לגבי חברות נדלן אחרות. בנוסף, יש להדגיש את התשואה הגבוהה במיוחד למשקיעים: מי שהשקיע בריט 1 לפני עשר שנים 10 מליון שקלים הרוויח 50 מיליון שקל מעליית ערך המניה והדיבידנדים שחולקו במהלך השנים (רווח של כ-590 אחוז)".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.