במאמר ב"גלובס" בסוף חודש אוקטובר האחרון התייחסתי למוצר חדש שהשיק בנק לאומי דרך החברה הבת וידאה, שהפך לא רק את ההשקעה לפסיבית, אלא גם את מנהל ההשקעות. מדובר בחברת ניהול דיגיטלית, אשר תציע פלטפורמה טכנולוגית לניהול השקעות.

סקרנו את היתרונות (התאמה ללקוחות עם היקף נכסים נמוך, פשטות ומהירות בפתיחת תיק השקעות), כמו גם את החסרונות (העדר דמות מקצועית מכוונת במפגש של השכל והרגש בניהול ההשקעות, וכן מערכת ציפיות שעשויה לא להתאים עצמה למציאות). לא פסחנו גם על אופן ההצגה המוגזם של המכשיר (אפס שוני בין התאמת לקוח לפרופיל סיכון בניהול דיגיטלי לבין תיק השקעות קונבנציונלי).

את הפסקה האחרונה סיימתי בשאלה האם המוצר, שהוא לכל הדעות מעניין, מתאים ונכון למספר לא מבוטל של צרכנים - יצליח להתרומם.

ההמשך למאמר לא איחר לבוא, עטוף בשיחת טלפון מאיתן רותם, מנכ"ל חברת ניהול התיקים של מיטב דש, שבישר על השקת מוצר מתחרה לזה של בנק לאומי. אנשי השיווק של בית ההשקעות לא בדיוק יצאו בקמפיין סוער, וההשקה עברה בשקט דרך פרסום אינטרנטי. אבל אין ספק שגם במכשיר זה הושקעו זמן רב, הרבה מחשבה, מאמץ ובוודאי גם לא מעט כסף.

אז למרות שהתחום חדש ולקוחותיו ספורים (הטענה היא שהעניין המובע מצד לקוחות פוטנציאליים גובר על ההערכות המוקדמות) - הוא בהחלט הרוויח ביושר מאמר המשך. רק שאם בזה הקודם עסקנו ביתרונות ובחסרונות, בנוכחי ארצה להדגיש את ההבדלים בין שני המוצרים שהגיעו לפתחנו תוך זמן קצר.

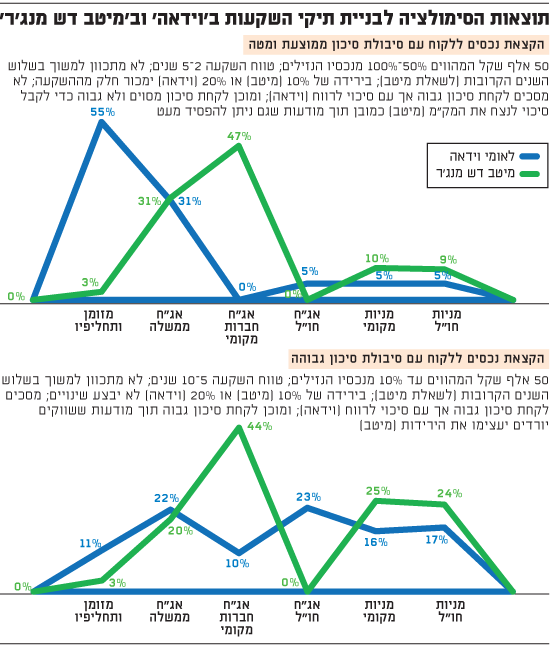

תוצאות הסימולציה

תיק קרנות דיגיטלי

ראשית, נציין את השוני: בעוד שבוידאה בניית התיק וניהול ההשקעות הם פסיביים (ניהול השקעות במוצרי מדד), גם בניית התיק במיטב דש מנג'ר פסיבית, אך ניהול ההשקעות אקטיבי לחלוטין, ומתבצע דרך קרנות הנאמנות של הבית.

הדרך למיון הלקוחות בין מסלולי הסיכון עוברת גם כאן דרך קבינט שאלות דומה למדי, ודי סטנדרטי, שאינו שונה מ"לוחות הברית" שמוקראים בתיקים המנוהלים הקונבנציונליים. בסופם, מוצא עצמו הלקוח עם 14 קרנות נאמנות בפורטפוליו, שהמשקל של כל אחת מהן משתנה לפי פרופיל הסיכון, או בשורה התחתונה - תיק קרנות סטנדרטי המנצל את ההקלות הרגולטוריות בפתיחת תיק השקעות. לגיטימי לגמרי מצדם, וגם ברמה העסקית עובר את רף ההגיוני.

לצד היתרונות הקיימים בתיק קרנות הנאמנות (פיזור נכסים רחב, דחיית מס, מאגד בתוכו את כל העלויות) ישנם מספר חסרונות שקשה מאוד להתעלם מהם: ראשית - עלויות הניהול בקרנות הנאמנות יקרות, ואוכלות נתח לא מבוטל מפוטנציאל התשואה, שגם כך נמוך בימים אלו.

שנית - שקיפות העלויות. במיטב דש מנג'ר הלקוח יודע למעשה רק בדיעבד כמה עלה לו התענוג, וזאת בהתאם לקרנות ולמשקלן בפורטפוליו. לדוגמה, דמי הניהול לשני התיקים שקיבלתי להקצאות שיוצגו בהמשך עומדים על 1.05% ו-1.34%.

שלישית - היצע קרנות הנאמנות (מכשיר הניהול בתיק) של כל בית השקעות (ומיטב דש בתוכם) הוא נמוך, ולא בהכרח מוצלח - וזאת ביחס להיצע הקרנות שקיים במאגר של יועץ השקעות בבנק, המקבל גיבוי גם ממערכות הדירוג של הבנקים.

לזכותו של איתן רותם חייבים לציין שהוא לא בורח למקומות אפלים ומתחיל לספר סיפורים שיווקיים. מצד אחד, הוא לא מציג תשואות היסטוריות של הקרנות או Case studies של מסלולי ההשקעה, מתוך הבנה שתנאי השוק השתנו, כבר אינם רלוונטיים ועשויים להטעות. מי שאוכל את הלוקש הזה של "תשואות עבר" מאתגר את השיניים שלו שלא לצורך, ובמיטב דש החליטו נכון שלא להיכנס לפינה הזו. בצד השני - הוא מכוון את המוצר למקומות שבהם התועלות עולות על החסרונות - קרי קהל הריטייל, המחפש מה לעשות עם "הכסף הקטן", בידיעה שאצל היועץ בבנק לא בטוח שהוא ימצא שירות, ובטח שלא בצורת תיק השקעות קונבנציונלי בבתי ההשקעות.

פערים בתפיסת הסיכון

ועכשיו, בואו ניקח את ההשוואה הזו בין שתי האפשרויות צעד אחד קדימה - האופן שבו המערכות מנתחות את פרופיל הסיכון של הלקוח. כדי לבחון את הפערים בהקצאת הנכסים ניגשתי לשתי המערכות בשני אופנים: באחד, כשכיר הקלאסי עם משכנתה ומאזדה 3 יד שנייה מרופא; ובשני - ארקאדי גאידמק ביום טוב.

תפיסת הסיכון של שני הלקוחות הפוטנציאלים שיצרתי רשומה בתחתית כל גרף, אך בגדול הראשון מוכן לקחת סיכון מסוים, לא גבוה, ומודע שהוא גם יכול להפסיד מעט, ואילו השני מוכן לקחת סיכון גבוה, אך עם סיכוי לרווח.

הסיפור האמיתי בין השוואת אלוקציות ההשקעה של שני הגופים מתואר בשני הגרפים המצורפים. הפערים על סקאלת ההשוואה ממוקמים איפשהו על הרצף בין לא הגיוניים, לבין לא הגיוניים בעליל. שאלון ההשקעות לא היה רחוק בין שני הגופים, הנתונים הקשיחים חזרו על עצמם, ותהיו בטוחים שלא הצדיקו פער שכזה.

אני כבר לא מדבר על החשיפה המנייתית, שבוידאה היא מחצית מהחשיפה בכל פרופיל השקעה של מיטב, אבל שימו לב לפער בהחזקת שווי המזומנים (מדוע בוידאה צריך לשלם דמי ניהול על שווי מזומנים כל-כך גבוה?) ובחוב החברות בין שניהם.

למעשה, בוידאה צריך להיות מאוד פרו-סיכון כדי להגיע לרמה השקולה לסיכון בינוני-מינוס אצל מיטב דש מנג'ר. עריכת השוואת תשואות עתידית בין שתי האפשרויות גובלת בביטול תורה. זה בערך כמו להשוות בין מלפפון לעגבנייה. ברור שהתשואה הפנימית - כמו גם פוטנציאל התשואה - נמוכים יותר בוידאה, ותשואת יתר תושג שם רק במקומות שהסיכונים בשווקים יתממשו, ויפגעו במספרים של נכסי הסיכון בתיק.

ואם כבר נגענו במלפפון ובעגבנייה, אזי לא בהכרח השוואה כזו מתבקשת, ובהחלט יכול להיות שיש מקום להתייחסות של הלקוחות הפוטנציאליים לשני המוצרים האלה כאל מוצרים משלימים, ולא כמוצרים תחליפיים (סלט ירקות). הרי השוני הוא לא רק בתפיסת הסיכון ובהקצאת הנכסים, אלא גם באופי הניהול - פסיבי (וידאה) ואקטיבי (מיטב דש).

לסיכום הדברים, ברמה האישית, גם לאחר חיטוט בשתי מערכות דיגיטליות, נותרתי עם התחושה שהתחרות בין המנהלים (יש להניח שהיא תתפתח בהמשך עם גופים נוספים שישיקו מוצרים דומים) תישאר משנית לתחרות האמיתית של המוצר, וזו תהיה מול המוצרים התחליפיים ללקוחות ה-Retail קרי קופות הגמל/הפוליסות להשקעה.

מדובר בגורמי תחרות המנהלים השקעות במגרש משחקים רחב יותר (הכולל גם השקעות אלטרנטיביות), יודעים לנהל פסיביות ואקטיביות באותו חשבון השקעות ומתאימים לקלוט הפקדות והיקפי השקעה נמוכים.

אמנם הכניסה והיציאה קצת פחות ידידותיות מאשר בניהול התיקים הדיגיטלי, אך פוליסות ההשקעה מגובות במערך שיווק והפצה גדול, בדמות סוכני הביטוח והמשווקים הפיננסיים/פנסיוניים למיניהם.

היכן לשים את הז'טונים בניחוש מי מבין המוצרים יצליח לייצר גם מספרים גבוהים יותר ללקוח בתפיסת רמות סיכון מקבילות - אני חושב שאני יודע. אך מאחר שכאמור הודחתי מקורס נביאים טרם ההסמכה, אשתדל לעדכן במהלך השנה/שנתיים הקרובות מה עלה בגורל ההשוואה בתוצאות אמת.

■ הכותב הוא מנכ"ל נוסטרו החלטות השקעה בע"מ, מלווה ועדות השקעה/כספים ודירקטוריונים בניהול ההשקעות הפיננסיות והריאליות. אין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.