הבנקים פרסמו תוצאות נהדרות לרבעון השלישי ולתשעת החודשים הראשונים של השנה. נכון, זו לא חוכמה גדולה כשהרגולטור כל כך תומך ובשם היציבות מונע תחרות. אבל מהזווית של המשקיעים במניות הבנקים, מה זה משנה מה הסיבה - התוצאות נהדרות. בהתאמה מניות הבנקים ממשיכות לשבור שיאים, אם כי בדרך יש גם "תקלות" כמו מימוש של שרי אריסון בפועלים שהפיל את המניה ב-5%.

מה שמעניין בתוצאות של הבנקים, הוא שהשורה התחתונה מבטאת תשואה על ההון פחות או יותר דומה כמעט אצל כולם - סביב 10%. זו תשואה נאה, אפילו מרשימה בתקופה של ריבית אפסית - אבל אל תהללו את מנהלי הבנקים. תשואה אחידה כזו מלמדת שלכאורה אין באמת ערך מוסף לניהול - כל הבנקים אותו שטנץ. אותה פעילות, אותה רווחיות. כל העניין הוא להוביל את הבנק בלי לעשות טעויות.

תתפלאו, זה לא קל - הבנקים הגדולים טעו והסתבכו מול הרגולטור האמריקאי בענייני הלבנת הון בסניפים ובפעילות שלהם בחו"ל. מזרחי טפחות כנראה עם החשיפה הגדולה ביותר.

אבל גם אם "מנטרלים" את הטעויות (ואת ההפרשות וההוצאות בגינן), התוצאות של הבנקים (באופן יחסי - כתשואה להון) די דומות. אבל יש בכל זאת הבדלים - למעשה, הבנקים פועלים בשני תחומים עיקריים (באופן גס): מתן אשראי ומתן שירותי בנקאות שונים.

בתחום האשראי אכן נראה שהם דומים מאוד. כל הרעיון במתן אשראי הוא להביא הון עצמי ולמנף אותו (בבנקים זה פי 10), לתת הלוואות בריבית מסוימת וכך למנף את התשואה על ההון. במקומות האלו האם יש יתרון לבנק מסוים על פני בנק שני? האם בנק אחד יכול לקחת ריבית הרבה יותר גבוהה מבנק אחר? כנראה שלא. כנראה שהיכולת לייצר רווח על ההון העצמי, קרובה ואפילו זהה.

כאן כנראה שיכולות ניהוליות לא תורמות. אבל בתחום השני יש משמעות לניהול, לאסטרטגיה, להכוונה. לא מאוד גדולה, אבל יש. התחום השני הוא השירותים הבנקאיים כמכלול. מדובר על ניהול חשבונות של לקוחות, על פעילות ניירות ערך, על פעילות במט"ח, ובכלל - על פעילויות נוספות שהבנק מכוון אליהן. כאן יש מרווח פעילות, הוא לא גדול - בנק לא יכול לחרוג מעמלות ניהול חשבון, הוא לא יכול להיות משמעותית רווחי יותר בסעיף הזה מבנקים אחרים - כולם גובים בערך אותו דבר.

אופי הפעילות של הבנקים והרכב העמלות

אז איפה ההבדל? כנראה בדגש על הפעילויות. הנהלת בנק יכולה לקבוע כי הדגש הוא על פעילות ניירות ערך, ולהפוך לבנק האטרקטיבי ביותר בניירות ערך. או לחילופין להתמקד בפעילות כרטיסי האשראי, או להפוך לדומיננטי וזול בתחום המט"ח ולהיות אטרקטיבי ליבואנים ויצואנים.

אז ההבדלים האלו אמנם לא יגרמו לבנק אחד להשיג תשואה מרשימה על פני האחר, אבל הם יכולים לאורך זמן לתת את התשואה העודפת על ההון (אם כמובן הדגשים או המיקוד בפעילויות שנקבעו, מצליחים).

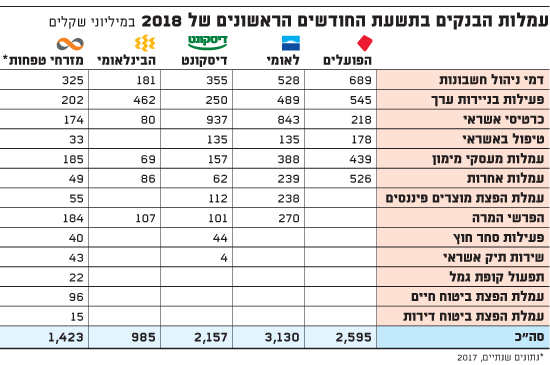

העמלות של הבנקים אחראיות על פני זמן על כמחצית מהרווחים שלהם. העמלות האלו (ראו בטבלה המצורפת) הן בראש וראשונה עמלות ניהול חשבונות. במילים אחרות, אלו העמלות שאתם משלמים על ניהול חשבון, עמלות שורה, עמלות חודשיות וכו'.

בנוסף, הבנקים גובים עמלות בתחום ניירות הערך, עמלות על טיפול באשראים, על כרטיסי אשראי ועוד.

הרכב העמלות של כל בנק מלמד על אופי הפעילות שלו ועל מוקדי הרווח שלו. בנק מזרחי טפחות, לדוגמה, נהנה מעמלות שקשורות לתחום הביטוח (ביטוח חיים וביטוח משכנתאות) - בזכות הפעילות שלו כסוכנות ביטוח (דרך חברה בת) שמספקת שירותים ללוקחי המשכנתאות בבנק.

דוגמה אחרת - הבנק הבינלאומי מוטה מאוד לפעילות בניירות ערך. החלק של ההכנסות בתחום ניירות הערך מאוד משמעותי מסך העמלות שלו.

עמלות הבנקים בתשעת החודשים הראשונים של 2018

עמלת הפצה, פשלה שהייתה צריכה להיעלם מזמן

כאשר בוחנים את סוגי העמלות בדוחות הבנקים, מגלים כמה תובנות מעניינות - ראשית, יש בנקים שמפרטים יותר, ויש בנקים שמפרטים פחות. אבל אין באמת סיבה שבנק מזרחי טפחות לא יספק את הרכבי העמלות ברמה רבעונית.

אין גם סיבה אמיתית לא לפרט את עמלות ההפצה שהבנקים גובים מהגופים המוסדיים על הפצת מכשירים פיננסים, בעיקר קרנות נאמנות. הסיבה היחידה שיכולה להיות היא חוסר שקיפות, וחוסר רצון להציף את הנקודה הבעייתית הזו. הבנקים יגידו שלא מדובר בעמלות מהותיות ולכן הן נרשמו כחלק מהעמלות בתחום ניירות הערך. אבל אם כך - למה יש בנקים שכן מדווחים על העמלות האלו? (ראו טבלה)

ההכנסות מעמלות הפצת מוצרים פיננסים (בעיקר קרנות נאמנות) בתשעת החודשים הראשונים של השנה הסתכמו בבנק לאומי ב-238 מיליון שקל, ובדיסקונט ב-112 מיליון שקל. שאר הבנקים לא פרסמו, אבל מדובר על עמלות שמסתכמות ככל הנראה באזור של 1 מיליארד שקל בשנה.

העמלות האלו הן מתנה, פיצוי שניתן לבנקים לפני 13 שנה בגלל פגיעה בהם לכאורה, כחלק מרפורמת בכר. אלא שבפועל הבנקים לא נפגעו ולכן לא היו צריכים את הפיצוי. התוצאה - מיליארדי שקלים שעוברים מהגופים המוסדיים אל הבנקים בלי סיבה.

אופס, טעות - זה לא מיליארדי שקלים שהגופים המוסדיים מעבירים לבנקים, המוסדיים הם רק צינור. אנחנו מעבירים את הכסף הזה למוסדיים שמעבירים אותו לבנקים. בשורה התחתונה זה פיצוי של המדינה על חשבוננו בסכום של מיליארדים רבים ואני צנוע - בפועל מדובר אפילו עשרות מיליארדים.

ובמה בעצם מדובר? ועדת בכר החליטה שהבנקים יוותרו על הפעילות שלהם כמנהלי כספים/מנהלי השקעות. המשמעות הייתה שגופי קופות הגמל וקרנות הנאמנות שנשלטו על ידי הבנקים עברו לחברות הביטוח (עוד מחדל) ולבתי ההשקעות. המשמעות הייתה שהבנקים נאלצו להתנתק ממקור רווחים משמעותי שלהם.

כבר כאן יש טעות מתודית - כשמוכרים עסק מוכרים אותו בשווי כלכלי, שמבטא גם את הרווחים העתידיים - אז למה לפצות? נכון, יש כאן מכירה באילוץ, אבל אם הסתייגויות רבות - מכירה תוך כמה שנים, אפשרות להחזיק עדיין בנתח מסוים מהגוף ועוד.

בפועל, הבנקים מכרו מהר את הפעילויות האלו ובמחירים גבוהים. עד כמה גבוהים? לפי נוסחה שמבטאת ערכים כפולים ויותר מהמחירים של הגופים האלו כיום. אז הם לא באמת צריכים פיצוי. זאת עובדה.

אבל אז, ד"ר יוסי בכר והחברים בוועדה שלו החליטו שצריך לקבוע עמלת הפצה שהבנקים יקבלו בזכות זה שהם מפיצים את קרנות הנאמנות ללקוחות. מה זה האבסורד הזה? אתם מבינים על מה הבנק מקבל כסף - יועץ ההשקעות בבנק עוזר לנו (נניח שהוא עוזר, לרוב הוא פשוט מקריא מהמחשב את הדירוג הרובוטי) לקנות קרן נאמנות ומקבל כסף מהגוף שאליו הוא מפנה.

ההנחה כאן היא שאותו יועץ של בנק מפיץ את הקרנות לציבור וצריך לקבל על זה כסף. יש כאן כמה בעיות וגם שאלות של ניגודי עניינים, אבל בשורה התחתונה - זה הרי התפקיד של הבנק, ושל היועץ - קוראים לו יועץ, לא? ועל זה לא צריך לפצות אותו בעמלת הפצה. אין דבר כזה בשווקים אחרים בעולם.

העמלות האלו גורמות לכך שאנחנו משלמים דמי ניהול מאוד יקרים על קרנות הנאמנות. זו עמלה שהמחוקק צריך לבטל. האמת, שכבר מזמן היה צריך להעלים את הפשלה הזו של ועדת בכר. אבל איכשהו זה מתגלגל שנים וגורם לנו לשלם מיליארדים עודפים.

מהפיקוח על הבנקים נמסר בתגובה:

"בניגוד למתואר בכתבה, לפיה אין שום תמורה ללקוח כנגד גביית העמלה, הרי שעמלה זו היא התמורה שמקבלים הבנקים עבור ניהול ותחזוקת מערך התפעול של הפצת הקרנות.

בנוסף, מנגנון עמלות ההפצה מתמודד עם ניגוד העניינים האפשרי על ידי כך שהבנקים מפיצים את כל הקרנות הקיימות ועמלת ההפצה שבנק רשאי לגבות היא בשיעור קבוע ביחס לכלל מנהלי הקרנות, לפי סוגי הקרנות, כפי שהוסדר בתקנות. התקנות אוסרות על בנק לגבות עמלת הפצה בגובה שונה עבור הפצת אותו סוג קרן".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.