בעשור האחרון נאלצו חברות ביטוח החיים בעולם להתמודד עם אתגרים משולבים בהיקף חסר תקדים. אלה נבעו בעיקר מהריבית האפסית, שהורידה את התשואות בתיקי ההשקעות ולצד זאת העלתה את שווי התחייבויותיהן ארוכות הטווח.

לצד זאת, נמשכה מגמת התארכות תוחלת החיים ונכנסו לתוקף משטרי הון מחמירים, בראשם סולבנסי 2, שהעלו דרמטית את דרישות ההון מהחברות.

כתוצאה, מוצרים מבטיחי תשואה למבוטחים, שבסביבת הריביות הגבוהות בעבר היו רווחיים לחברות הביטוח - כגון אנונות המבטיחות לשלם סכום קבוע לשנה לאורך חיי המבוטח - הפכו ליקרים ומסוכנים במיוחד עבורן.

לכן, מתחילת העשור החלו חברות ביטוח רבות, בהן Generali, Aviva ו-Prudential, למכור תיקי ביטוחי חיים ואנונות ולצמצם את הסיכונים במאזניהן.

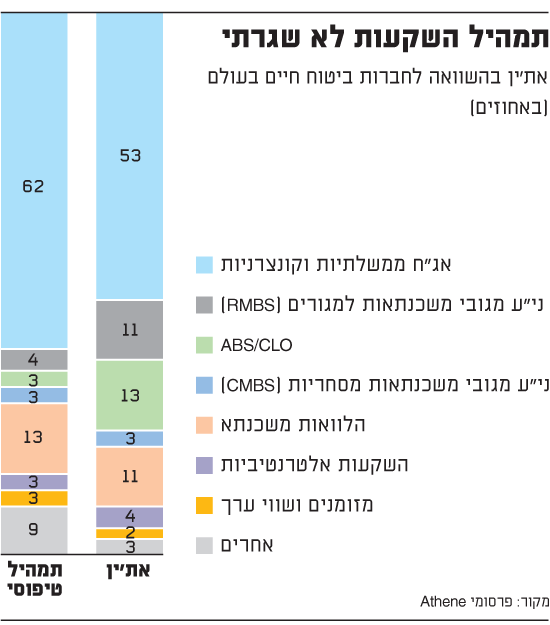

תמהיל השקעות לא שגרתי

מודל חדש לניהול אנונות

מהצד השני של המתרס, קרן ההשקעות הפרטיות (פרייבט אקוויטי) אפולו זיהתה הזדמנות לנצל את תנאי השוק. מתחילת שנות ה-90 עסקה אפולו ברכישות ממונפות, בהשבחת חברות ומכירתן ברווח. אולם, ב-2009 היא הקימה חברת ביטוח חדשה - את'ין (Athene).

תנאי השוק ששררו אז אפשרו לאת'ין לרכוש מחברות ביטוח תיקי ביטוחי חיים ואנונות מבטיחי תשואה ב"מחירי סוף עונה". הרכישה הראשונה הייתה מחברת American Equity Investment Life, ומאז רכשה את'ין ב-2011 תיק אנונות מחברת Liberty Life, ב-2012 מ-Presidential Life וב-2013 מאביבה.

הרכישות היוו מנוף משמעותי לכך שתוך עשור הגדילה אפולו את הנכסים המנוהלים על ידה ביותר מפי חמישה - ל-269 מיליארד דולר, נכון לאוגוסט 2018. בנוסף, כספי המבוטחים הקנו לאפולו מענה לאתגר המצוי בליבת פעילות קרנות פרייבט אקוויטי.

המודל המסורתי של קרנות אלה כרוך בגיוס כספים ו"סגירתם" למשך תקופת זמן קצובה, לרוב כעשר שנים, שבתומה עליהן לממש ההשקעות ולהחזיר את הכספים למשקיעים. הדבר מביא לכך שקרנות פרייבט אקוויטי נדרשות להתמודד שוב ושוב עם "הון לא יציב" שצריך לפדות, לגייס ולהשקיע מחדש בקרנות הבאות.

חסרונות נוספים הנובעים מהמודל הם שהתקופה בה על הקרן לממש את נכסיה עשויה להיות בעייתית מבחינת תנאי השוק, ולפגוע בתשואה למשקיעים.

לכן, עבור אפולו, הקמת את'ין ורכישת תיקי האנונות הקנתה לראשונה מקור הון קבוע ויציב לטווח ארוך - כספי המבוטחים בחברת הביטוח.

השקעות חדשניות, סיכונים חדשים

בשוק האנונות האמריקאי, חברות הביטוח מתחייבות לשלם למבוטח סכום תקופתי קבוע לאורך חייו. עודף תשואה נותר ברשות החברות - אך אם הן לא מצליחות לייצר את התשואה המובטחת, עליהן להשלימה ממקורותיהן.

לרוב, חברות הביטוח משקיעות באסטרטגיות שמרניות - המבוססות בעיקר על אג"ח ממשלתיות בתשואות אפסיות, אג"ח קונצרניות בדירוג גבוה, מניות סחירות ושיעור נמוך של השקעות בנכסים אלטרנטיביים. בסביבת ריבית אפסית, כאמור, תיקי השקעות כאלה מתקשים להניב את התשואות הנדרשות.

לעומתן, אפולו ביקשה "להחליף דיסקט" בעולם ההשקעות בביטוח. היא יצרה תשואה עודפת באמצעות הקצאת הנכסים באופן שונה, וכביכול איכותי יותר, הטומן בחובו סיכונים חדשים.

אפולו בנתה עבור את'ין תיק השקעות שונה מהותית מזה של חברות הביטוח המסורתיות והטתה אותו לעבר אשראי פרטי ומכשירי איגוח כגון CLO (Collateralized Loan Obligations - מכשיר איגוח המגובה בהלוואות במינוף גבוה, שניתנו לחברות מתחת לדירוג השקעה) ו-MBS (אג"ח מגובות משכנתאות). התיק החדשני אפשר לאת'ין להניב תשואות גבוהות יותר מאלה הנדרשות לשירות ההתחייבויות שרכשה - וכך להותיר ברשותה רווחים משמעותיים. כך, יעד מרווח של 2% בין תשואת תיקי ההשקעות והתשואות למבוטחים, שמונף במאזן את'ין פי 10, תורגם עבור בעלי המניות של את'ין לתשואה אסטרונומית של 20%.

לא בכדי את'ין הונפקה בדצמבר 2016 בשווי של כ-7.4 מיליארד דולר. מאז, המניה הניבה תשואה כוללת של כ-17%.

שוני נוסף בין את'ין למודל המסורתי הוא שחברות ביטוח נוהגות לפזר את השקעותיהן, המצריכות מומחיות ספציפית, בקרב מנהלי השקעות חיצוניים רבים. אך את'ין ריכזה את ניהול השקעותיה בידי מנהל יחיד - אפולו. לשיטתה, הדבר יוצר זהות אינטרסים בינה ובין מנהל ההשקעות שלה.

ראשית, בתור בעלים של כ-10% מהון המניות של את'ין, אפולו נהנית מביצועי החברה כבעלת מניות.

בנוסף, אפולו גובה דמי ניהול מהנכסים המנוהלים עבור את'ין. אלה עמדו ב-2017 על שיעור של 0.4% והגיעו לסכום של כ-320 מיליון דולר, כרבע מהכנסות אפולו. במקביל, אפולו גבתה מאת'ין עמלות פיקוח (monitoring fee), עבור שירותי ייעוץ וליווי עסקאות שהיא מבצעת עבורה.

לנוכח ביקורת על דמי הניהול הגבוהים ויחסי צדדים קשורים, בחודשים הקרובים יופחתו דמי הניהול והעמלות משמעותית, ומנגד את'ין תקצה לאפולו נתח נוסף במניותיה, כך שהחזקתה תגיע ל-17%.

שינוי כיוון בהשקעות בביטוח?

הצלחת את'ין עשויה לסמן שינוי כיוון בניהול ההשקעות בחברות ביטוח ולהביא לכניסה מסיבית של מנהלי השקעות אלטרנטיביים לרכישת וניהול תיקי השקעות מהן ועבורן. להמחשה, ענקית ההשקעות בלקסטון החלה לפסוע בדרך זו, ורכשה את Fidelity & Guaranty Life. סביר שבעתיד יתרחבו שיתופי הפעולה האסטרטגיים בין חברות ביטוח למנהלי נכסים גדולים.

במקביל, להערכתנו, חברות ביטוח נוספות צפויות לבחון בעתיד הקרוב האם בעידן הריביות הנמוכות ודרישות ההון של סולבנסי 2, מודל ניהול ההשקעות המסורתי שלהן עודנו בר קיימה. כתוצאה, הן עשויות להגדיל את רמות הסיכון ולהגדיל פיזור לאפיקים אלטרנטיביים, המצריכים מומחיות ספציפית.

סוגיה זו אינה רלוונטית רק לחברות ביטוח בחו"ל, אלא גם עבור חברות הביטוח הגדולות בישראל, המוטות לביטוחי חיים, בראשן מגדל וכלל. אלה גם מתמודדות בשנים האחרונות עם אתגרים משמעותיים בייצור תשואות ורווחיות ובעמידה בדרישות ההון של סולבנסי 2.

מנגד, בניתוח ההצלחה של את'ין קשה להתעלם מכך שהיא הוקמה בעיתוי מוצלח. המשבר אפשר לה לרכוש תיקי אנונות במחירים נמוכים, ולנצל הזדמנויות השקעה בשווקי אשראי לא סחירים. מאז שווקים אלה עלו דרמטית, ואינם מניבים עוד תשואות כה גבוהות.

אפולו מתיימרת לטעון שהשקעותיה מייצרות תשואה עודפת לא בשל סיכון, אלא בשל הקצאה איכותית יותר של הנכסים. להערכתנו, ספק אם ביצועים כאלה אכן אפשריים לאורך זמן. כלל יסוד הוא שתשואה נוספת תמיד כרוכה בסיכונים נוספים ש"ימים יפים" בשווקים, שהתקיימו בעשור האחרון, לא בהכרח ממחישים כראוי.

לכן, אם בעתיד יהפכו התשואות הגבוהות שאפולו מייצרת להפסדים משמעותיים בתיקי המבוטחים - לדוגמה, במקרה של הרעה חדה בשוק האשראי הלא סחיר בארה"ב - תשלום התשואה השנתית המובטחת עלול להפוך לאתגר של ממש.

על פניו, את'ין מחזיקה הלימות הון גבוהה במיוחד - כ-490% תחת כללי ה-Risk Based Capital בארה"ב. אולם להערכתנו, היא משקפת לא רק את המחירים הנוחים בהם נרכשו תיקי האנונות, אלא גם את התנודתיות הנמוכה, לכאורה, של נכסי האשראי בהם משקיעה את'ין ואת העובדה שעיקר הסיכונים מהם הם חוץ מאזניים, בהם נושאים המבוטחים.

ככל שמודל ניהול ההשקעות של את'ין יתרחב לחברות נוספות, להערכתנו הוא יאתגר את גבולות ניהול הסיכונים בחברות ביטוח. מחד גיסא, ייתכן שבסביבה הכלכלית הנוכחית מודל ניהול ההשקעות המסורתי בביטוח "פשט את הרגל", תרתי משמע. מאידך גיסא, רמות הסיכון והתמהיל הראויות לתיקי השקעות "אלטרנטיביים", המבטיחים זכויות פנסיונרים, הן שאלות הרת גורל, לעתיד של כולנו.

■ הכותבים הם, בהתאמה, שותף וסניור במחלקת המימון המורכב של PwC ישראל. הגורמים בכתבה עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלו שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.