"המספר החשוב בעולם" - ריבית הליבור - צפוי להפסיק להתפרסם בתום שנת 2021. זאת, כחלק מסדרת רפורמות גלובליות המחליפות את ריביות הבנצ'מרק הנפוצות ביותר בשווקים הפיננסיים - משפחת ה-IBOR) Interbank Offered Rate) - בריביות חסרות סיכון (RFR) חדשות.

הרפורמות הללו הן כנראה השינוי המשמעותי ובעל ההשפעה הרחבה ביותר על השווקים הפיננסיים בעשרות השנים האחרונות. הסיבה לכך היא שריביות הבנצ'מרק מהוות את בסיס עלויות המימון ללווים ולמלווים במגוון אדיר של מכשירים פיננסיים המבוססים על ריבית משתנה - הלוואות, אג"ח, משכנתאות, איגוחים ונגזרים, בהיקף של כ-370 טריליון דולר.

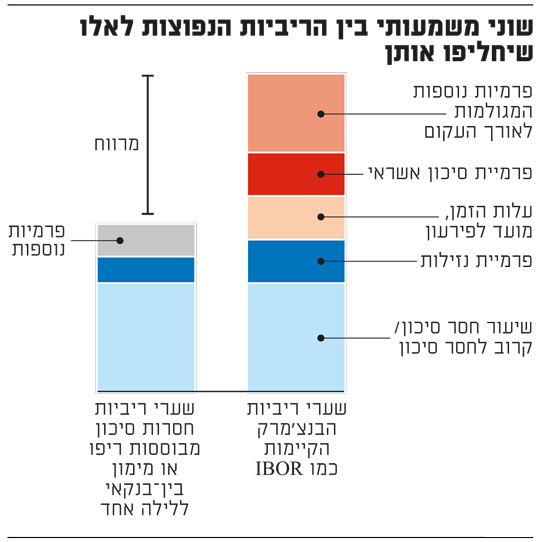

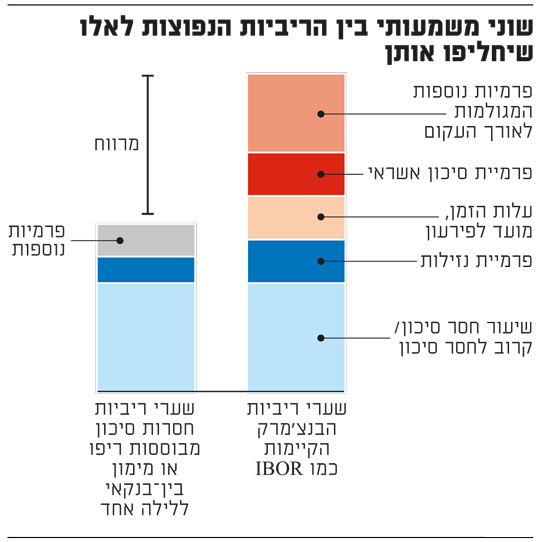

שוני משמעותי בין הריביות

היקף החשיפה העצום לריביות בנצ'מרק, לצד התהליכים המורכבים במעבר אל הריביות החדשות, מציבים אתגרים רב-ממדיים, בעיקר בפני סוחרים בריביות וגופים שחשיפתם לריבית היא משמעותית.

לצד האתגרים, לאחר שנים ארוכות שבהן סביבת הריבית האפסית פגעה בסוחרי הריבית - נראה שהם עומדים בפני שחר של יום חדש. מגמת עליית הריביות וחזרת התנודתיות, לצד שינויים מתודולוגיים משמעותיים ומורכבים במיוחד בריביות עצמן במסגרת הרפורמות, עשויים ליצור הזדמנויות חדשות להפקת רווחים. זאת, בפרט עבור אלה שיקדימו לזהות ולהבין את השינויים המתגבשים.

מורכבות באימוץ ריביות שונות בקצב שונה

תהליכי המעבר לריביות ה-RFR בשווקים שונים מתנהלים בקצב שונה לחלוטין. בארה"ב נבחרה לשמש כריבית הבנצ'מרק שתחליף את הליבור הדולרי ריבית חדשה בשם SOFR. ריבית זו מתבססת על שוק הריפו (מימון מובטח באג"ח ממשלת ארה"ב), למשך לילה אחד (O/N). שילוב תקופת החשיפה הקצרה עם קיומם של ביטחונות כה איכותיים הופך את הריבית לקרובה מאוד לחסרת סיכון.

לעומת זאת, בבריטניה שודרגה ריבית קיימת - ה-SONIA - המבוססת על עלות המימון בין מוסדות פיננסיים, גם כן ללילה אחד. אמנם החשיפה לעסקאות לתקופה קצרה בין מוסדות פיננסיים מקרבת את ה-SONIA לריבית חסרת סיכון, אולם בניגוד ל-SOFR לא קיימים בה ביטחונות. נוסף על כך, במסגרת שדרוג הריבית, הורחבה משמעותית אוכלוסיית המוסדות הפיננסיים שעסקאותיהם משמשות לקביעת הריבית, כך שכעת היא כוללת גם בנקים קטנים. כתוצאה, הסיכון הגלום בה גבוה מזה של ריבית ה-SOFR.

מנגד, באירופה תהליכי קביעת ריבית הבנצ'מרק התקדמו באיטיות. כתוצאה, הריבית שלבסוף נבחרה, ה-ESTER, תחל להתפרסם רק לקראת אוקטובר 2019.

כלומר, בשעה שבחלק מהמדינות, בראשן ארה"ב ואנגליה, תהליך המעבר לריביות ה-RFR כבר מתרחש, וצפוי להיות מושלם עד 2021 - באחרות, ובייחוד במדינות האיחוד האירופי, לא סביר שניתן יהיה להחליף את ריביות הבנצ'מרק הקיימות עד אז.

כתוצאה מכך, הסוחרים עלולים להתמודד במשך תקופה ארוכה עם החלפת ריביות במטבעות מסוימים, בעוד שבמטבעות אחרים הם ייאלצו להמשיך לסחור בריביות הישנות.

הפערים המשמעותיים בין לוחות הזמנים לאימוץ ריביות חדשות בכל מטבע, לצד ההבדלים המתודולוגיים בין סוגי הריביות שנבחרו כאמור, צפויים להפוך את תהליך המעבר לריביות החדשות למורכב במיוחד.

ריבוי ריביות המתקיימות במקביל

לפחות בתקופת המעבר הצפויה, ייאלצו סוחרים לנהל מלאי מוצרים הנקובים הן בריביות ישנות והן בחדשות, במקביל. הדבר יוצר עולם חדש ורחב בהרבה של "סיכוני בסיס" בין מגוון סוגי ריביות, גם עבור מכשירים המתייחסים לאותו מטבע.

לשם המחשה, עבור מכשירים נקובים בדולר - הסוחרים יידרשו לנהל במקביל מלאי ישן המבוסס על ליבור, מלאי חדש שיתבסס על SOFR, ומלאי נוסף הנוגע לריביות דולריות אחרות, כגון ריבית ה-FED. אתגר זה צפוי להימשך לפחות עד 2021, וככל שריביות הליבור ימשיכו להיות מצוטטות - גם לאחר מכן.

יתרה מזאת, גם בעולם סיכוני הבסיס הבין-מטבעיים, סוחרי ריבית צפויים לחוות אתגרי תמחור, ולהתמודד עם דפוסי התנהגות חדשים בעתות שונות בשווקים.

זאת היות, כאמור, שבין הריביות "חסרות הסיכון" החדשות במטבעות שונים מתקיימת שונות מתודולוגית משמעותית, ולכן גם מתקיימים פערים ברמות הסיכון הגלומות בהן.

להמחשה, אנו מעריכים שבתקופות משבר ריבית ה-SOFR תהיה תנודתית פחות מריבית ה-SONIA. הנימוק לכך הוא שבעוד שה-SOFR היא ריבית מובטחת (secured) המבוססת על שוק הריפו המגובה באג"ח ממשלתיות של ממשלת ארה"ב, המהווה מקלט מבטחים בעת ירידות בשווקים, ריבית ה-SONIA איננה מובטחת, ומתבססת על מסחר בין גופים פיננסיים רבים, בהם כאלה שסיכון האשראי שלהם גבוה יותר, ונוטה להתגבר בעת משברים.

כלומר, בשונה מהמצב כיום, שבמסגרתו סיכוני הבסיס מושפעים בעיקר מגובה הריבית, מרמת הסיכון ומהנזילות בכל מטבע, בעתיד הם יושפעו גם מהשוני המתודולוגי בין הריביות ומהשפעתו על רמת הסיכון הטבועה בהן.

הפנמת השינויים הצפויים עשויה ליצור הזדמנויות חדשות לרווחים עודפים מניהול פוזיציות בסיכוני בסיס בין-מטבעיים, בואכה מצבים משתנים בשווקים. אך לצד זאת, יהיה צורך להעניק תשומת לב לחשיפות לשינויים בלתי צפויים בתזרימי המזומנים ובמרווח בין נכסים והתחייבויות כתוצאה מהרפורמות.

היעדר עקומי ריבית בריביות ה-RFR

כיום, ריביות הליבור מפורסמות עבור טווחי זמן שונים, החל מלילה אחד ועד שנה. משכך, סוחר המעוניין לבצע עסקת החלפת ריביות הכוללת ריבית ליבור לתקופה של חצי שנה, יכול לראות את הצפי לריבית לתקופה המבוקשת באמצעות עקום ריבית פומבי, שהינו "צופה פני-עתיד" (Forward Looking).

לעומת זאת, ריביות ה-RFR הן שערים לתקופה של לילה אחד בלבד, ולא קיימים כיום עקומי ריבית המבוססים עליהן.

פיתוח עקומי ריבית המבוססים על מימון ללילה אחד מהווה "רעיון חדש" בשוק הריביות, ואינו טריוויאלי ליישום. זאת, שכן ישנו קושי מהותי לבנות מריבית ללילה אחד עקום ריביות לתקופות זמן ארוכות.

סוגיה זו צפויה להקשות על היכולת לקבוע שווי הוגן לנכסים פיננסיים. לצד זאת, היא גם מעיבה על ניסיונות להרחיב את השימוש בריביות אלה למוצרים כגון הלוואות ואג"ח - שכן כל עוד לא קיימים עקומי ריבית, לא ניתן לקבוע במבט צופה פני-עתיד תשלומי ריבית תקופתיים, אלא רק על בסיס "ריביות נצפות בפועל", סמוך למועד התשלום.

נוסף על כך, עקומי ריבית הם קריטיים ליכולת להעריך מראש את גובה התשלומים הבאים, על בסיס עקומי הריבית במועד קביעת כל תשלום. זאת, בין היתר לצורך ניהול סיכונים ותזרימי מזומנים בקרב חברות לוות, בדגש על חברות לא פיננסיות.

בכל מקרה, בניית עקומים אלה צפויה לארוך זמן, ובמידה רבה תלויה בקצב התפתחות השוק הרלוונטי בכל ריבית ומטבע. כל עוד לא תהיה מוסכמה ברורה ושקופה לגבי עקומים אלה, ייווצרו אתגרי תמחור וניהול סיכונים משמעותיים במעבר למסחר בריביות החדשות.

הדבר צפוי ליצור פערי ידע בין השחקנים השונים, ולהקנות יתרון משמעותי לגופים מתוחכמים ועתירי משאבים, שביכולתם לפתח עצמאית, מהר יותר ובאופן מדויק יותר, עקומי ריבית וכלי מסחר.

שוני משמעותי בין הריביות

לדוגמה, לפני כעשור היה בנק אמריקאי גדול הראשון להבין כי יש לשנות את הריבית להיוון נגזרים מובטחים בביטחונות. כך, במשך חודשים ארוכים הוא הפיק רווחים עצומים על חשבון בנקים וסוחרים מובילים, שהפנימו באיחור ניכר תובנה זו (שהפכה בינתיים למוסכמה בסיסית בשוק הנגזרים).

מתי עוברים לריביות החדשות?

אתגר מרכזי נוסף שצפוי להתפתח בשנים הקרובות הוא זיהוי נקודת האופטימום למעבר לסחור בריביות החדשות, בכל מטבע בנפרד, תוך מקסום רווחים ותנאי הנזילות.

לצדו, יתקיים אתגר משפטי, הנוגע להעברת עסקאות קיימות בעלות מנגנונים חוזיים שונים לריביות החדשות, תוך קביעת "מרווח מפצה" על פערי הסיכון בין ריביות ה-IBOR לריביות חסרות הסיכון. זאת, באופן שימזער שינויים בשווי ההוגן של עסקאות וחשיפות למניפולציות.

שילוב הדברים דורש מעקב שוטף אחר התפתחויות רגולטוריות גלובליות, כמו גם אחר החלטות שמקבלות קבוצות עבודה העוסקות בריביות ספציפיות. נוסף על כך, יש לנתח מגמות המתהוות בשוק, ובכלל זאת עסקאות משמעותיות שמבצעים שחקני השוק המובילים בריביות החדשות, התגבשות עקומי ריביות ומודלים חדשים, והתפתחות תנאי הנזילות והמרווחים במטבעות וריביות שונים.

גופים וסוחרי ריביות שייטיבו להפנים בהקדם את המציאות המורכבת הזו, עשויים לנווט בהצלחה בשוק הריביות החדש, ולגרוף רווחים, וכן להימנע מהפסדים בתהליכי המעבר. לעומתם, גופים שיעריכו ש"רק מחליפים ריבית אחת בריבית אחרת" עלולים להבין בדיעבד, שהרווחים של גופים אחרים במסחר בריביות החדשות ובתהליכי המעבר, הגיעו על חשבונם.

הכותבים הם, בהתאמה, שותף ומנהל במחלקת המימון המורכב של PwC ישראל. הגורמים בכתבה עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלו שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.