מעידת שוקי המניות העולמיים השנה הייתה גדולה יותר מירידת הציפיות לגידול ברווחי החברות, ולכן תמחור המניות - היחס בין מחיר המניה לרווח של החברה למניה - הוא הזול ביותר בחמש שנים בערך, לפי כמה מדידות.

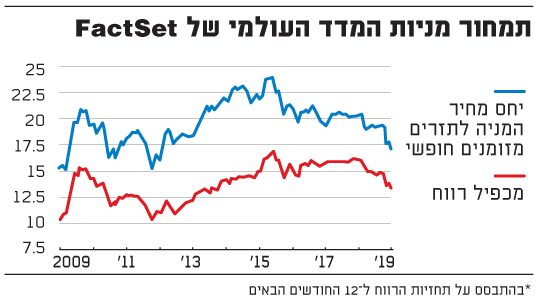

היחס בין מחירי המניות בעולם לרווח החזוי להן מצוי בשפל של חמש שנים, של כ-13.3. בתחילת 2018, מכפיל הרווח העתידי הזה היה מעל 16, לפי מדד המניות העולמי של FactSet, שכולל עשרות אלפי מניות רשומות למסחר ברחבי העולם.

מכפיל הרווח הוא מדד מועדף על-ידי אנליסטים ומשקיעים להערכת חברות לצורך השקעה בהן.

תמחורים של כמה מניות בלו-צ'יפ צנחו לשפל של שנים רבות: מניות הונדה מוטור היפנית וענקית המחשוב האמריקאית יבמ, לדוגמה, ירדו ברבעון הנוכחי למכפיל רווח בשפל של כעשר שנים.

במונחי מכפיל תזרים מזומנים חופשי, שמודד את הכסף שהחברה ייצרה אחרי הוצאות תפעול והשקעות הון, המגמה ברורה עוד יותר. לפי המדידה הזו, המניות הן כעת הזולות ביותר מאז תחילת 2012, השנה שבה משבר החובות של מדינות האירו עדיין השתולל.

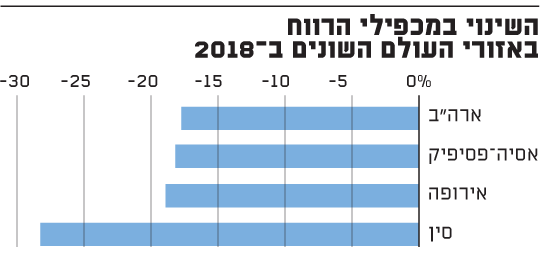

למרות שמכפילי הרווח ירדו גם בארה"ב, הירידות החדות ביותר נרשמו באירופה ובסין.

השינוי במכפילי הרווח באזורי העולם השונים ב-2018

הירידות הללו משקפות את העובדה, שלמרות כל הזעזועים שפקדו השנה את שוקי הנכסים השונים, הציפיות לגידול ברווחי החברות עדיין גבוהות. הרווח הממוצע למניה של המניות במדד העולמי של FactSet צפוי לעלות ב-15.9% ב-12 החודשים הבאים.

זו אמנם ירידה מציפייה לעלייה של 25% ברווחי החברות מוקדם יותר השנה, אבל עדיין הרבה מעל העלייה הממוצעת של 5.8%, שראינו בחמש השנים האחרונות.

תמחור מניות המדד העולמי של FactSet

הרבה משקיעים מעדיפים אג"ח

מכפילי הרווח של מניות אינם קריטריון יחיד לבדיקה שלהן. עליית תשואות האג"ח אומרת שהמניות אולי זולות מסיבה טובה: המשקיעים יכולים לקבל תשואה גבוהה יותר ונטולת סיכון מאג"ח בטוחות לחלוטין של האוצר האמריקאי, ולכן מניות באופן כללי פחות קורצות למשקיעים שמרניים-זהירים.

מנהלי כספים רבים היללו בגל המימוש הנוכחי את הזדמנויות תמחור המניות שצצות כעת, אבל המשך הירידה של המניות בעולם ברבעון הרביעי השנה מוכיח שרוב המשקיעים מעדיפים לממש, ולא לחפש הזדמנויות.

"באסיה, רוב ההזדמנויות באות משניים-שלושה מקומות. אחד מהם הוא סין", אמר לואיס לו, מנהל ההשקעות ב-Brandes Investment Partners, שמוסיף להחזקות שלו מניות של בנקים סיניים. לדבריו, החברה שלו מקווה לנסיגה של עוד 5% עד 10% במניות, כדי להשיג הזדמנויות גדולות יותר בשוק האסייתי.

העובדה שהמניות בארה"ב נשארו עדיין יקרות יותר מאשר במקומות אחרים בעולם, גורמת לכמה משקיעים להיזהר. "אני יותר אופטימי לגבי הסיכויים של המניות באירופה, בבריטניה ובאסיה בשנים הקרובות, במה שנוגע ליכולת שלהן להניב תשואות", אמר ניק מאסטו, אחד ממנהלי ההשקעות הראשיים של Invesco.

האם העלאת ריבית נוספת תפתיע?

בינתיים נערכים פעילי שוקי המניות האמריקאי והעולמי לישיבת הפדרל ריזרב שתהיה בשבוע הבא, ותדון בהעלאת הריבית האחרונה שצפויה השנה. רוב המשקיעים מצפים להעלאה הזו, אבל חלקם יופתעו ממנה, ויהיה בכך סיכון לשווקים.

דוברי הפדרל ריזרב אותתו לאחרונה על גישה "יונית" יותר למדיניות המוניטרית בשנה הבאה, אבל במה שנוגע לשבוע הבא, הם לא זזו מעמדתם: הם מתכננים להדק. זה משהו שכלול גם בתחזיות הכלכליות שלהם וגם בפרוטוקול הישיבה הקודמת שלהם, והם חזרו עליו בהופעות הפומביות האחרונות שלהם.

אבל רכבת ההרים שעוברות המניות מאז אוקטובר גרמה למשקיעים להיות פחות בטוחים שתהיה העלאת ריבית בשבוע הבא. נכון לשלשום, שיקפו חוזי הריבית העתידיים סיכוי של 23% שהפד לא יעלה את הריבית. לפני שבוע, החוזים הללו שיקפו סבירות של 0% שלא תהיה העלאת ריבית.

לפדרל ריזרב התפקוד של שוק המניות חשוב כאשר הוא משליך על הכלכלה הריאלית, אך מאחר שזו ממשיכה להיראות במצב טוב, הוא כנראה לא מודאג במיוחד. המסקנה: אם לא יקרה משהו מסמר שיער עד השבוע הבא, העלאת הריבית היא עובדה מוגמרת.

לכן, העלאה כזו תפתיע את אלה שחשבו שהיא לא צפויה, והתוצאה תהיה שהמניות צפויות לקבל מכה בכנף.

הפד היה רוצה שהעלאת הריבית שלו תגרום לכל היותר לאדווה קלה בשוקי ההון. יו"ר הנהלת הבנק המרכזי, ג'רום פאואל, יופיע כנראה למפגש עם הכתבים אחרי הישיבה, דברן יותר מהרגיל, כדי להרגיע את המשקיעים, גם את אלה שיתאכזבו מהעלאת הריבית.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.