אחת הקלישאות המוכרות והשחוקות ביותר בנוגע למחאה ציבורית וחוסר מודעות שלטונית היא "אם אין לחם, תאכלו עוגות". גם אם המשפט המקורי התייחס לבריוש, ואפילו שמחירי העוגות בישראל עלו בחודשים האחרונים, ההודעה על ההתייקרויות הצפויה במחירי הלחם מהווה סימן לכך שאנו נמצאים בעיצומו של גל התייקרויות בישראל שכבר מגיע לכל משק-בית.

קיץ 2011 ייזכר לכולנו בזכות המחאה החברתית שיצאה לדרך על רקע יוקר המחיה בישראל. ההשפעות של המחאה הזו על החברות העסקיות שמייצרות ושמשווקות מזון ועל גורמי הממשל הייתה מוחשית ומורגשת. אבל 7 שנים לאחר מכן, נראה כי ההשפעה הזו מיצתה את עצמה. בחודשים האחרונים אנו עדים לגל התייקרויות ברשימה הולכת ומתארכת של מוצרים, כש-9 מתוך 10 חברות המזון הגדולות כבר הודיעו על העלאת מחירים (שטראוס היא היחידה שהצהירה כי בשלב הזה לא תייקר את מוצריה).

אי-אפשר לנתק את ההתייקרויות האלה מהתייקרויות בענפי משק אחרים, ובראש ההתייקרות הצפויה במחירי החשמל והמים, שמעצם מרכזיותם והתלות של הגורמים העסקיים בהם יובילו כנראה לגל נוסף של עליות מחירים. למה? כי מים, ובעיקר חשמל, הם תקורות הכרחיות בייצור, בקירור ובהפצה של מזון, ולמעשה של כל המוצרים והשירותים. מה שמתחבר לסיבות שגרמו לגל עליות המחירים שאנו חווים כיום, שקורה משתי סיבות עיקריות: התייקרות חומרי הגלם והתשומות הנדרשות, לצד סביבה עסקית תומכת, שכן הגופים שמייקרים את מוצריהם משערים בביטחון רב שגם המתחרים יפעלו כמותם ולא יצאו למלחמת מחירים.

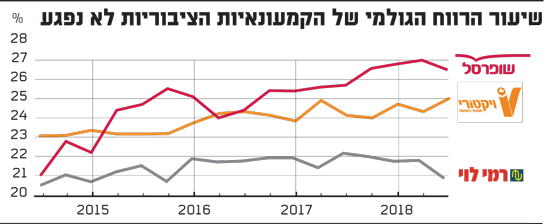

שיעור הרווח הגולמי

אפקט דומינו שגורר הסכמה שבשתיקה

אבל יש עוד סיבות והן נוגעות לגורמי הרגולציה ולשינויים בענף. גם כשלא מתבצעות עבירות על חוקי ההגבלים העסקיים בדרך של קרטל או תיאום מחירים - דבר שהוא אסור על-פי חוק ההגבלים העסקיים וכבר גרר עונשים חמורים (דוגמת קרטל הלחם) - יש כאן אפקט דומינו "טבעי" שקורה באופן נפרד בכל קטגוריה שגורר הסכמה שבשתיקה. לקח ליצרניות המזון 6 או 7 שנים מאז המחאה החברתית עד שהן אזרו אומץ לשוב לחזית ולייקר, כשברקע העול הכבד של התייקרות שכר העבודה וחומרי הגלם שדחק אותן לכך. עד לאחרונה יצרניות המזון התמקדו בלנסות לפתח עבורנו מוצרי פרימיום, כאלה שמטעמים שונים ומשונים נהיה מוכנים לשלם עליהם יותר (דיאטה ייחודית, נוחות, צריכה על הדרך), אבל עכשיו גם זה לא מספיק, והן רוצות שנשלם יותר על הכול.

ועוד דבר, אפרופו הגבלים עסקיים: העליות הללו לא מגיעות משום מקום. העובדה שהרשות להגבלים עסקיים אפשרה היסטורית לשופרסל לרכוש את קלאבמרקט שקרסה ב-2005 ולהפוך לשחקנית ענק, ובפעם השנייה אישרה ב-2015 לנחום ביתן לרכוש את מגה שבינתיים לא מצליחה להעמיד תחרות, השפיעה באופן מהותי על שיעור הרווח הגולמי של החברות המשווקות, שלרווח שלהן יש חשיבות עליונה לגבי המחירים שהציבור משלם, ושמהוות משקל נגד משמעותי ליצרניות המזון (כשהן רוצות בכך).

עדות לכך ניתן למצוא בדוחות הכספיים של קבוצת שופרסל, הקמעונאית הגדולה בישראל. החברה מפרטת בדוח הדירקטוריון ל-2015 כי אחד הגורמים העיקריים שהשפיע על תוצאות החברה הוא ההתפתחויות ברשת מגה, "נסיבות אשר הובילו לזליגת צרכנים לרשתות השיווק האחרות, ובכלל זה לחברה". גם ב-2016 היא מציינת בדוחותיה כי אחד הגורמים העיקריים שהשפיעו על תוצאותיה היה ההתאמה לשינויים בשוק קמעונאות המזון, ו"בכלל זה בקשר עם מכירת רשת מגה".

בכל אופן, נראה כי מהרגע שמגה יצאה מהשוק, הרווח הגולמי של הקמעונאיות הציבוריות החל להשתפר בהדרגה. נציין כי הרווח הגולמי של רשתות המזון מורכב מכמה דברים ולפחות חלק מהשיפור ניתן לייחס להרחבה מסיבית של פעילות המותג הפרטי (בשופרסל ורמי לוי), להתייעלות ולשיפור תנאי הסחר מול הספקים. עם זאת, חלק ממנו מגיע גם ממה שמכונה בענף "עליית מחירים זוחלת".

בשופרסל מדובר על עלייה משיעור רווח גולמי של 23% "בלבד" ב-2014, ועד לשיעור של קרוב ל-26% בסוף 2017. ברבעון השני של 2018 רשמה שופרסל שיעור רווח גולמי של 27%, כשמדובר בעלייה משמעותית, יש מי שיטען "יוצאת דופן", על פני כמעט 4 שנים.

גם ברשת הקמעונאות הציבורית רמי לוי, שהייתה מזוהה עם מבצעי העוף בשקל ומחירי דיסקאונט נרשמה עלייה מסויימת ברווח הגולמי על פני השנים האחרונות, אך מתונה הרבה יותר. אם בסוף 2014 עמד שיעור הרווח הגולמי של רמי לוי על 21.05%, הרי שבסוף 2017 הוא טיפס ל-22%, כשמגמה זו נשמרה בשני הרבעונים הראשונים של השנה. עם זאת, הרווחיות הגולמית ברבעון השלישי של 2018 נשחקה בחזרה ל-20.82%. השחיקה הזו, לפי החברה, נובעת גם מהוזלות ומבצעים בתקופת החגים, אך גם מהפעלת המרכז הלוגיסטי החדש שלה במודיעין שמביא לעלויות גבוהות, שכן הוא מופעל במלואו מבחינת עלויות תפעול, אך טרם נכנס לשימוש באופן מלא.

גם ויקטורי, רשת המזון בניהולו של אייל רביד, שמרה על צמיחה עקבית יחסית בשיעור הרווח הגולמי, כשהצליחה לשפר אותו מ-22.90% בשנת 2014 ועד ל-24.10% בסוף 2017. ברבעון השלישי של 2018 הוא אף טיפס לשיעור של 24.90%.

לצד אלה, שיעור הרווח הגולמי של חברות מזון גדולות דוגמת שטראוס, טמפו ואסם (שנמחקה מהבורסה ב-2016) נע רוב הזמן בין 38% ל-40%, כשבתוך זה ישנן פעילויות בחו"ל ומגזרים רווחיים במיוחד, וישנם כאלה שבהם התחרות עזה, ועל כן הם רווחיים פחות.

ההוצאות עולות, אבל הרווחיות לא נפגעה

כלומר, המגמות ברווחיות של רשתות השיווק מרמזות כי הן חדלו לחסום ייקור מוצרים על-ידי היצרניות, ובטח שכשיש ייקור כזה, הן לא סופגות אותו ומגלגלות אותו הלאה לצרכן. סביר יותר שאם היו עוד כמה רשתות גדולות, אזי המציאות הזאת יכולה הייתה להשתנות.

בשורה התחתונה, נראה כי חברות המזון שמרו לאורך השנים על שיעור של רווח גולמי יציב יחסית, עם שינוי שנע בין עלייה או ירידה של אחוז. בעוד שהצרכנים נדרשים כעת לשלם יותר, החברות הגדולות מצאו ככל הנראה את הדרכים, בין היתר באמצעות התייעלות, לשמור ואף לשפר את התוצאות שלהן. כך שבפועל ההוצאות עולות, אבל הרווחיות לא נפגעה. בעיקר נראה כי היה להן שקט מהצרכנים.

בנוסף להיעלמות של מגה התרחשו עוד כמה שינויים רגולטוריים שהיום נראה כי אפשרו את הסביבה שתומכת בעליית מחירים: חוק המזון שיצר שקיפות בעיקר לרשתות הקמעונאות ולספקים כדי לעקוב באדיקות אחרי מחירי המתחרים, לצד הבטחה לאפליקציות השוואת מחירים שהצרכנים כלל לא משתמשים בהן. כל אלה אפשרו וימשיכו לאפשר לשוק להעלות מחירים ללא הפרעה.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.