לאחר עשור של עליות, המגמה החיובית בשוקי המניות הגלובליים נשברה בחודשים האחרונים. מרבית מדדי המניות בעולם ירדו כבר ביותר מ-20% מרמות השיא - הגדרה פורמלית של שוק דובי.

הירידות התחילו בשוקי אירופה ובשווקים המתעוררים עוד לפני כשנה, על רקע החמרת מלחמות הסחר בין ארה"ב לסין, שגרמה להאטה בכלכלות רבות, שבאחרונה אף מציגות סימני מיתון. לעומת זאת, הכלכלה ושוק המניות בארה"ב אמנם הפגינו עוצמה יחסית מול שאר העולם, אבל גם הבורסה האמריקאית נפלה, בסופו של דבר, קורבן לגורמים גיאופוליטיים שליליים, המלווים במדיניות מרסנת של הבנק המרכזי, הפד, שממשיך לאורך השנתיים האחרונות בתהליך העלאת ריבית.

העלאת הריבית הקצרה כנגד ירידת תשואות האג"ח הארוכות הובילו להשתטחות עקום התשואות בארה"ב - תופעה המקדימה היסטורית מיתון גם במשק האמריקאי, אם כי בפער של חודשים רבים.

הכלכלה ושוק המניות בארה"ב הפגינו עד לאחרונה חסינות מרשימה בפני תהליכי האטה גלובליים עקב מלחמות הסחר, בעיקר לאור מאמצי הממשל האמריקאי להגביר את הצמיחה בזכות הורדת מסים דרמטית שאושרה לפני כשנה. רפורמת המס, נוסף על שאר צעדי הממשל האמריקאי לעידוד צמיחה, הובילו לשיפור משמעותי ברווחיות החברות האמריקאיות בשנת 2018, בניגוד למגמות חלשות בפן הגלובלי.

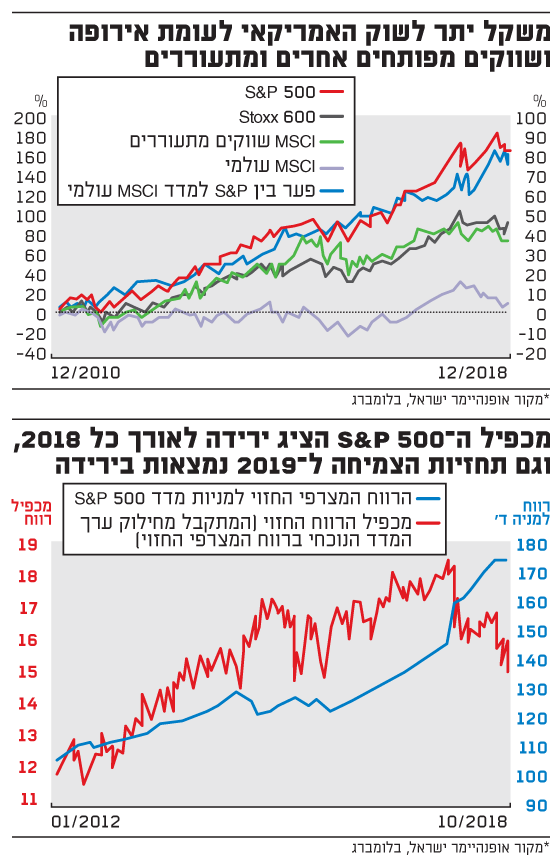

משקל יתר לשוק האמריקאי לעומת אירופה ושווקים מפותחים אחרים

נתוני הצמיחה הכלכלית הגבוהה של כ-3%, ורווחיות יוצאת דופן של חברות בארה"ב, הובילו להגדלת הפער הקיים בין ביצועי הבורסה האמריקאית לשאר השווקים.

עם זאת, באחרונה גוברים חששות המשקיעים גם מסיכונים לרווחי החברות האמריקאיות, במיוחד חברות רב-לאומיות, שהציגו בשנה החולפת תוצאות שיא, אשר הושפעו לטובה באופן חד-פעמי מרפורמת המס בארה''ב. באחרונה ניתן לראות הורדה של תחזיות הקונצנזוס במרבית השווקים מחוץ לארה"ב, כשגם החברות האמריקאיות אינן חסינות מתהליכי האטה בכלכלה העולמית, במיוחד המגזרים החשופים לשווקים מחוץ לארה"ב.

חוסר ודאות בנוגע לצמיחה הגלובלית עלול להוביל לזהירות מצד הנהלות החברות כלפי השקעות חדשות וגיוסי עובדים - דברים שעלולים להעיק על הצמיחה הכוללת. ניתן לראות דמיון רב בין מצבם הנוכחי של השווקים לבין התקופה בשנים 2015-2016, שבה הושפעה רווחיות מגזר החברות האמריקאי לרעה מהתחזקות הדולר ומירידות חדות בשוקי האנרגיה - שתי תופעות שבולטות גם בחודשים האחרונים.

חששות המשקיעים מחולשה בפן המאקרו וברווחיות החברות באים לידי ביטוי במכפילי רווח חזויים של שוקי המניות הגלובליים. מכפיל מדד S&P 500 האמריקאי הציג ירידה לאורך כל שנת 2018, מרמת שיא במחזור הכלכלי הנוכחי של 18.5 לרמה הנוכחית של 15. במקביל, גם תחזיות הצמיחה לשנת 2019 ירדו במידה ניכרת בחודשים האחרונים, ובכך מהוות רף יותר נוח להשגה. זאת, בניגוד לחלק מהשווקים הגלובליים, בעיקר באירופה, שהתחזיות לגביהם צופות עדיין צמיחה גבוהה יחסית - מצב שלא בהכרח אפשרי, בהתחשב בסביבת האטה או אף מיתון במדינות אלה.

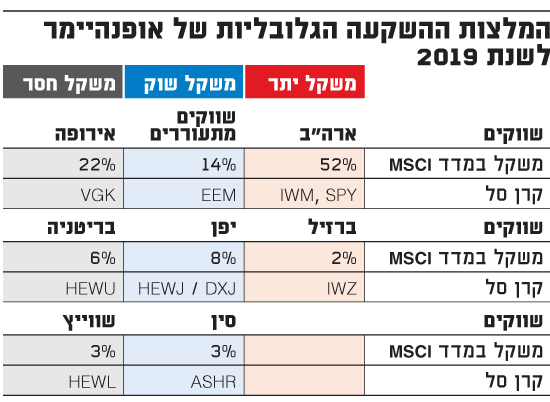

המלצות ההשקעה הגלובליות של אופנהיימר לשנת 2019

המלצות לאלוקציית השקעות גלובלית

בראייה הגלובלית, באופנהיימר מעדיפים את שוק המניות בארה"ב, המצטיין בפרופיל צמיחה מירבי בקרב המדינות המפותחות - שאותו הם מדרגים בהמלצת Overweight (משקל יתר). לעומת זאת, באופנהיימר מזהירים מהאטה כלכלית ניכרת במדינות אירופה, הן בגוש האירו והן בבריטניה, הסובלות הן מהשפעה שלילית חזקה במיוחד של מלחמות הסחר והן מחוסר ודאות פוליטית, ומדרגים את השווקים האלה בהמלצת Underweight (משקל חסר).

את השוק היפני מדרגים בבית ההשקעות בהמלצת Market Weight, בשל מדיניות מוניטרית תומכת צמיחה ופעילות שוק ההון. באופנהיימר מחזיקים בהמלצת Market Weight הנייטרלית גם על השווקים המתעוררים, כשבין אלה בבית ההשקעות מעדיפים את הכלכלות בעלות חוזק מבני ובסיס יציב של מקורות צמיחה עצמאיים, כמו סין והודו, ומדינות עם צפי לביצוע רפורמות מבניות כמו ברזיל. זאת, לעומת נקיטת זהירות במדינות מבוססות סחורות, כמו רוסיה ודרום אפריקה.

בנוגע לאלוקציית השקעות בסקטורים בארה"ב, בבית ההשקעות אופנהיימר מעדיפים סקטורים וחברות עם חשיפה גבוהה לפעילות המקומית בארה"ב, אופי דפנסיבי ופעילות מניבה תזרים מזומנים יציב. לעומת זאת, הם זהירים מאפיקי השקעה בעלי חשיפה גלובלית ניכרת, שעלולים להיפגע ממלחמות הסחר, מהתחזקות הדולר ומחולשה בשוקי הסחורות.

כך, אופנהיימר מדרגים בהמלצת Overweight את סקטור הבריאות, סקטור צריכת המותרות והסקטורים הדפנסיביים של תשתיות ונדל"ן. אופנהיימר מדרגים בהמלצות Underweight את סקטור האנרגיה, סקטור התעשייה וסקטור הסחורות, בשל הסיכון לפעילות הסקטורים האלה כתוצאה מירידה החדה במחירי הנפט. אופנהיימר נוקטים בהמלצה Market Weight על סקטורים של הטכנולוגיה והפיננסים, שבהם גורמי מאקרו שליליים אמורים להתקזז כנגד מנועי צמיחה פנימיים. כמו כן, בבית ההשקעות גם ממליצים Market Weight על סקטור שירותי התקשורת והצריכה הבסיסית.

שאלה של אמון ביכולת

שנת ההשקעות 2019 אינה צפויה להיות פשוטה עבור המשקיעים, וייתכן שהיא מכינה לנו עוד לא מעט הפתעות לא נעימות. השאלה הגדולה לקראתה היא האם נושא מלחמות הסחר בין ארה"ב לסין יקבל פתרון שיהיה מקובל על שני הצדדים, ובכך יצליח להרגיע את חששות המשקיעים.

סוגיה שאולי אפילו עוד יותר משמעותית היא סוגיית אמון ציבור המשקיעים בהמשך צמיחה בכלכלה הגלובלית וברווחי החברות, וכן נכונות המגזר הפרטי להמשיך להשקיע בצמיחה עתידית, כולל גיוסי עובדים והשקעה בציוד קפיטלי.

באופנהיימר מציינים כי כפי שראינו במחזורים הקודמים, המשברים הכלכליים תמיד מתחילים מירידות בבורסה, אבל מה שמעצים אותם זה אמון החברות והצרכנים ביכולת להתמודד עם אתגרים ולהמשיך הלאה. בבית ההשקעות מקווים כי בשנה הקרובה השכל הישר יגבר על הפחד, והשווקים יחזרו לתפקודם בהתבסס על פעילות פונדמנטלית כלכלית, ולא על תרחישי אימה.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.