עיצוב חלונות ראווה מפתים מהווה רכיב קריטי בהצלחת חנויות, לפחות מאז המאה ה-18. אולם מסמך שפרסמה ועדת באזל החודש מלמד שהתובנה הזו זלגה החוצה מעולם הקמעונות - והיא מיושמת גם בבנקים אירופיים מובילים.

אותם בנקים פועלים "לעצב" את יחסי המינוף שהם מציגים בדוחות הכספיים שלהם, בניסיון לפרסם מינוף נמוך יותר מכפי שמתקיים בפועל. תופעה זו זכתה לכינוי "Window Dressing".

כיצד הבנקים עושים זאת? סמוך לתאריכי דיווח, הם מצמצמים פעילויות מסחר מסוימות, המבוססות על עסקאות ריפו, בהיקפים עצומים של עשרות מיליארדי דולרים, ומגדילים אותן מחדש אחרי הדוחות. כתוצאה מכך, יחסי המינוף המשתקפים בדוחות הכספיים הרבעוניים של אותם בנקים אינם משקפים את מצבם לאורך הרבעון.

שוני בגישות רגולטוריות

אחד הלקחים המרכזיים של המשבר הפיננסי היה הצורך להקטין ולהגביל את המינוף במערכת הבנקאית. לכן, לצד הגדלה דרמטית של דרישות הלימות ההון, המסגרת הרגולטורית של באזל III הוסיפה יחס הון חדש, שאינו מבוסס סיכון - יחס המינוף. ועדת באזל קבעה יחס מינוף מזערי של 3%. במדינות שונות נקבעו דרישות גבוהות יותר, כגון יחס מינימלי של 4% או 5% לבנקים חשובים מערכתית. אולם גם בחלוף מספר שנים, חלק מהבנקים, בעיקר אירופיים, עודם מאותגרים מול היקפי ההון הנדרשים, ומחזיקים עודפי הון קטנים, בהיקף של שברי אחוזים, מעל יחס המינוף המזערי הנדרש. הדבר מתמרץ אותם לאתר דרכים לשפר את יחס המינוף המוצג.

ואכן, מתברר שגם כאשר קיימות מגבלות קשיחות, לעתים נוצר מרווח תמרון שניתן "לשחק" איתו.

כך, בשעה שבנקים בריטיים ואמריקאים נדרשים להציג בדוחות את יחס המינוף כממוצע היומי שלו במהלך הרבעון - במדינות האיחוד האירופי ובשוויץ הרגולציה דורשת מהבנקים לדווח אותו רק על בסיס היום האחרון לרבעון. כתוצאה מכך, במדינות אלה הבנקים אינם מדווחים את רמות המינוף שהתקיימו במשך התקופה.

חשיבותה המערכתית של המערכת הבנקאית לכלכלה העולמית מקנה חשיבות עליונה לנאותות הדיווח הכספי שלה. לכן, השוני הרגולטורי והשלכותיו מעלים שאלה עקרונית: האם הדוחות הכספיים נועדו לשקף את המצב הנקודתי ביום האחרון לרבעון, או שמא ראוי שישקפו את המצב הממוצע לאורכו?

מכאן, נגזרת שאלה נוספת: מהו היקף השינוי הסביר לאורך הרבעון, שמעבר לו דיווח לסוף הרבעון בלבד לא מייצג נאמנה את מצב הבנק ורמת הסיכון לאורך תקופת הדיווח?

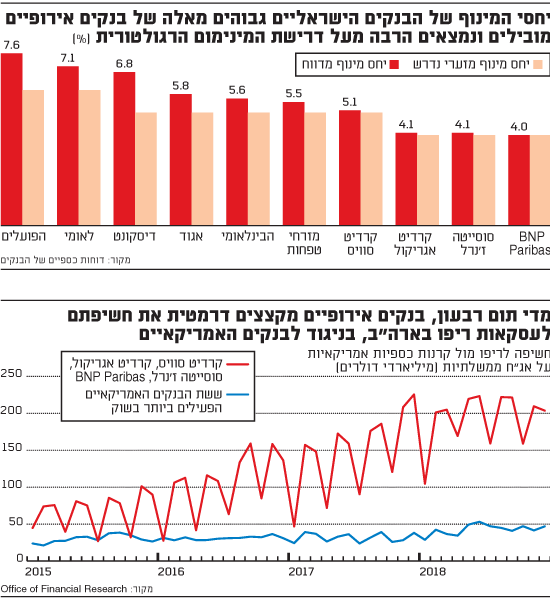

יחסי המינוף של הבנקים הישראליים

הבנקים האירופיים חוגגים בארה"ב

בעסקת ריפו טיפוסית, בנק לווה מזומנים מגורם כגון קרן כספית, ומעמיד כנגדם כביטחון אג"ח, לרוב ממשלתית. מיד לאחר מכן, הבנק מבצע עסקה הפוכה עם צד נגדי, דוגמת קרן גידור.

כך, הבנק נותר חשוף לסיכון אשראי (זניח בשל הביטחונות), משני צדי העסקה. הדבר "מנפח" את המאזן, והמינוף של הבנק גדל.

דיווח יחסי המינוף לפי היום האחרון ברבעון מאפשר לבנקים האירופיים לבצע עסקאות ריפו בהיקף משמעותי לאורך הרבעון, ולצמצמן סמוך לסוף הרבעון, וכך להציג יחסי מינוף רזים יותר.

צמצום עסקאות מהיר שכזה אפשרי בעסקאות ריפו, משום שהן קצרות-טווח ונזילות מאוד.

המשמעות היא שכנגד עסקאות אלה נדרש מהבנקים האירופיים להחזיק הרבה פחות הון מכפי שהיה נחוץ אלמלא צורת דיווח זו. כתוצאה מדפוס פעולה זה, הבנקים האירופיים אינם צריכים "להעמיס" על מחיר עסקאות הריפו את עלות ההון, ביודעם שהן לא ייוותרו במאזנם לסוף הרבעון, ולפיכך לא יצרכו הקצאת הון. לכן, מתאפשר להם לתמחר עסקאות אלה באופן אטרקטיבי יותר.

מצוידים בתובנה זו, הבנקים האירופים זיהו ארביטראז' רגולטורי בשוק הריפו העמוק בעולם - ארה"ב - שהיקפו למעלה מטריליון דולר. הם נהנים מיתרון מובנה מול הבנקים האמריקאים, שצריכים לשקף את יחס המינוף במהלך הרבעון, ואינם יכולים להתעלם מעלות ההון בעסקאות הנוצרות ונסגרות במהלכו.

כך נוצרה אנומליה - שוק הריפו בארה"ב נשלט על-ידי בנקים צרפתיים ושוויצריים. להמחשה, הבנק הצרפתי BNP Paribas מהווה צד נגדי לעסקאות ריפו בהיקף של 16% מהשוק האמריקאי. הבאים אחריו הם הבנקים הצרפתיים קרדיט אגריקול וסוסייטה ז'רנל, לצד הבנק השוויצרי קרדיט סוויס, אשר אוחזים יחדיו בנתח משמעותי נוסף מהשוק.

בסופי רבעון, קרדיט אגריקול וסוסייטה ז'נרל מצמצמים את חשיפתם לריפו המבוסס על אג"ח של ממשלת ארה"ב ביותר מ-50%. קרדיט סוויס מצמצם את הפעילות בשיעור בלתי נתפס, של כ-97%.

תופעה זו הולכת וגוברת מאז כניסת יחס המינוף לתוקף ב-2015. אם ב-2015 צמצמו בנקים אירופיים את היקף פעילותם בשוק הריפו בסיום רבעון בממוצע ב-35 מיליארד דולר, ב-2017 עמדה התנודתיות בפעילות לקראת סוף הרבעון על 150 מיליארד דולר כמעט.

פעולה זו של הבנקים משליכה על התנודתיות והנזילות של שוק הריפו האמריקאי, המהווה כלי מימון עיקרי ומדד ליציבות הפיננסית בארה"ב. משתתפי השוק התרגלו לירידה בנזילות ולעליית המרווחים המתרחשות מדי סוף רבעון. ברם, בואכה משבר, החברות הרבות העושות שימוש בשוק הריפו עלולות לגלות שהוא מהווה מקור מימון נזיל ועמוק פחות מכפי שנראה לעין.

ההיסטוריה חוזרת?

כאנקדוטה מטרידה, לפני עשור התפרסם לשמצה שימוש אחר בעסקאות ריפו לעיוות הדוחות הכספיים. אם כיום בנקים סוגרים עסקאות ריפו באופן שמקטין את המינוף בספריהם - בעבר הבנק האמריקאי ליהמן ברדרס עשה זאת דווקא באמצעות כניסה לעסקאות כאלה, שכונו "ריפו 105".

בהפשטה, העסקאות יושמו באופן הבא: מספר ימים לפני תום רבעון, ליהמן ביצע עסקאות ריפו על אג"ח שהיו ברשותו, באופן שאפשר לו להסיר את האג"ח שהעביר במסגרתן ממאזנו, ובמקביל להשתמש במזומנים שקיבל בתמורה כדי לצמצם את התחייבויותיו. כך, עסקאות הריפו אפשרו לבנק לגרוע ממאזנו נכסים ולצמצמו בהיקף שעלה על 50 מיליארד דולר.

העסקאות תוכננו בהתאם לכללי החשבונאות דאז, באופן שיאפשר להגדיר אותן לא כעסקאות מימון אלא כ"מכירה". העיקרון שעמד בבסיס הגדרה זו היה שכנגד 100% מזומנים שקיבל, ליהמן העביר 105% נכסים - מעל רף טכני של 102% שקבעה התקינה החשבונאית האמריקאית.

זמן קצר לאחר תום הרבעון, הבנק שב ורכש את האג"ח - והגדיל מחדש את המינוף שלו. תהליך זה חזר על עצמו שוב לקראת תום הרבעון הבא.

משכך, המינוף נטו שאותו דיווח הבנק בדוחותיו היה נמוך מזה שהתקיים במשך הרבעון, והדיווח הכספי לא העניק למשקיעים תמונה על אודות מצבו הפיננסי ה"אמיתי", טרם קריסתו המהדהדת.

רלוונטי לישראל?

הוראות בנק ישראל בנוגע ליחס המינוף מחמירות ביחס לסטנדרט העולמי. הן דורשות מבנק הפועלים ומבנק לאומי לעמוד ביחס מינוף של 6% לפחות, ומיתר הבנקים - 5%. לעניין חישוב היחס נכון למועד תום הרבעון או כממוצע לאורכו - הרגולציה שותקת.

לכאורה, זהו פתח למניפולציות בהצגת יחס המינוף. אך בפועל, יחסי המינוף בבנקים בישראל גבוהים (כלומר, המינוף נמוך) לא רק ביחס לעולם, אלא אפילו לעומת הדרישה הרגולטורית המקומית המחמירה יותר - יחסי המינוף של הפועלים ולאומי עולים על 7%, ויתר הבנקים נמצאים משמעותית מעל 5%.

המשמעות היא שבניגוד לבנקים האירופיים, שעדיין נאנקים תחת דרישות ההון בבאזל III וקרובים מאוד לסף המזערי של יחס המינוף, לבנקים הישראליים ישנם עודפי הון משמעותיים ורמות מינוף נמוכות, שאינן מצריכות "ייפוי" בדוחות הכספיים.

רמות ההון הגבוהות בבנקים בישראל מקבלות משנה תוקף, לאור העובדה שהם מסתמכים לצורך יחס המינוף רק על הון ליבה (הון מניות ורווחים צבורים), בעוד שהבנקים האירופיים משתמשים גם באג"ח CoCo המסווגות כרובד 1 נוסף, שאינן מונפקות בארץ.

המסקנה הנובעת מפערי המינוף היא שלא רק שהבנקים הישראליים מחזיקים הלימות הון גבוהה - אלא שברשותם הון רב במיוחד כנגד נכסי הסיכון שלהם, לעתים אף פי שלושה ממקביליהם האירופיים.

השוואה פשטנית של נתוני יחסי הלימות ההון לא תשקף זאת, משום שבישראל מיושמת הגישה הסטנדרטית להקצאת ההון, הדורשת הקצאת הון גבוהה במיוחד לנכסי הסיכון. ישראל חריגה בכך לעומת מדינות מפותחות אחרות, המאפשרות לבנקים להשתמש במודלים פנימיים מתקדמים וחסכוניים בהרבה להלימות הון.

לצד היציבות הפיננסית המבורכת הנובעת מכך, ראוי לתהות האם הבנקים בישראל לא מחזיקים הון בהיקף גדול מדי. לדעתנו, הגיעה העת שבנק ישראל ישקול לנקוט מדיניות מחמירה מעט פחות, ויאפשר להזרים משאבים רבים יותר לכלכלה, חלף "נעילתם" כהון בבנקים.

הכותבים הם, בהתאמה, שותף וסניור במחלקת המימון המורכב של PwC ישראל. הגורמים בכתבה עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלה שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.