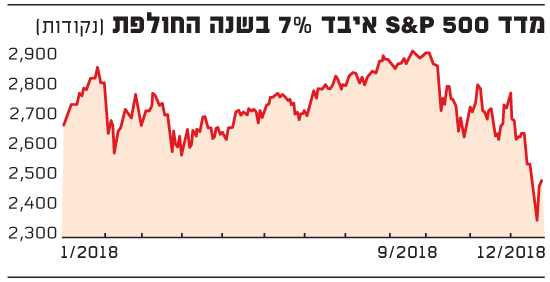

ביום האחרון של 2018 ניתן לומר בוודאות כי השנה החולפת תיזכר כשנה גרועה למשקיעים בוול סטריט. מדד S&P 500 רשם מתחילת השנה ירידה מצטברת של 7%, שהופכת את 2018 לשנה הגרועה ביותר של שוק המניות האמריקאי מאז קרס ב-40% ב-2008.

כפי שהערכנו כאן בשנה שעברה, התאפיינה 2018 בתנודתיות חריפה, שבסיומה ירד השוק בחדות ומחק כמחצית מהעלייה הכוללת שנרשמה מאז זכה דונלד טראמפ בבחירות 2016. גם המדדים המובילים האחרים רשמו ב-2018 תשואות שליליות. מדד נאסד"ק למשל, ירד גם הוא בכ-7%, ואילו מדד דאו ג'ונס הוותיק איבד כ-9% מערכו. ירידה חדה עוד יותר של כ-14% נרשמה במדד החברות הקטנות ראסל 2000 .

אלא שלא רק האפיק המנייתי אכזב השנה. גם בשוק הסולידי נרשמו ירידות מחירים על רקע עליית התשואות של אגרות החוב הממשלתיות, ואפילו הזהב שנחשב למקום מפלט מפני זעזועים, איבד השנה כ-2.5% מערכו. אפילו בשוק הסחורות רשמו המדדים הכלליים ירידה שנתית של כ-10% בהובלת הנפט הגולמי שנפל בכ-25%.

הירידות במדדים מרכזיים ב־2018

נתונים אלו יכולים להוות מעין תעודת רבעון מאכזבת למדיניותו של הנשיא דונלד טראמפ בשנה השנייה לכהונתו. אם בשנה הראשונה לכהונתו זכה טראמפ לשבחים על התמקדותו בעניינים פנים אמריקאים כגון רפורמות מבניות והפחתת רגולציות, הרי שהפניית תשומת הלב שלו בשנתו השניה לענייני חוץ וביטחון הובילה לסדרת החלטות מעוררות מחלוקת שפגמו באמון המשקיעים.

ב-2018 לבדה הספיק טראמפ להכריז על פרישת ארה"ב מהסכם הגרעין עם איראן, על פתיחתה של מלחמת סחר מול סין שלוותה בהטלת מכסים הדדיים ואף על פרישת ארה"ב מההסכם הוותיק עם רוסיה לפירוק הנשק הגרעיני לטווח בינוני. לקינוח, הוא הכריז לאחרונה על הוצאה מיידית של הכוחות האמריקאים מסוריה, צמצום בחצי של מצבת הכוחות של ארה"ב בעיראק ואף הוביל להשבתה חלקית של הממשל בגלל דרישתו מהסנאט לממן את הקמת הגדר עם מקסיקו.

ההחלטות הללו אינן שוק הוניות במהותן, ומשום כך התרחשותן לא לוותה בתגובה מיידית של המשקיעים. אלא שלאורך זמן הן ערערו את הסדר העולמי הקיים וגררו את המשקיעים לימים של חוסר ודאות.

מדד S&P 500 איבד 7% בשנה החולפת

הפטורים הביאו לקריסת מחרי הנפט

זה התחיל עם הנפט שמחירו קרס ב-40% מאז תחילת אוקטובר ללא סיבה ברורה לעין, והמשיך עם מימוש חד של כ-11% שרשם שוק המניות בדצמבר. מימוש זה הוחרף בין השאר בשל פדיונות ענק של כ-150 מיליארד דולר, שנרשמו בקרנות המנייתיות בארה"ב ושהובילו לעודפי היצע בשוק.

בשוק החלו להעריך החודש כי מקורה של הנפילה החדה במחיר הנפט טמון אולי בעודף היצע שנוצר עקב השקעות ענק שביצעה סעודיה לבקשת טראמפ, לצורך הגברת קצב שאיבת הנפט שלה. השקעות אלו היו אמורות לחפות על ירידה ביצוא הנפט של איראן כתוצאה מהסנקציות החדשות שהטיל עליה ממשל טראמפ. אלא שלאחרונה הסכים טראמפ להעניק פטורים חלקיים ליבואניות הגדולות של נפט איראני ובראשן הודו, ומהלך זה הוביל כנראה לעודף ההיצע בשוק.

הפד ילחץ על הבלמים?

אל 2019 נכנס שוק ההון הגלובלי עם חוסר ודאות מהותי נוסף, שקשור למלחמת הסחר המתפתחת בין סין לארה"ב. ביום שבת האחרון צייץ טראמפ בטוויטר כי בדיוק סיים שיחה ארוכה וטובה מאוד בנושא עם הנשיא הסיני, שי ג'ינפינג. "העסקה מתקדמת היטב. אם תיחתם, היא תהיה מקיפה מאוד ותכסה את כל הנושאים, התחומים והנקודות שבמחלוקת. נעשית התקדמות גדולה", כתב טראמפ.

היה זה לאחר שהנשיא שי עצמו אמר לנשיא טראמפ בשיחה ביניהם כי הוא מקווה לקדם מערכת יחסים בין ארה"ב לסין, שתהיה מתואמת, משתפת ויציבה. לפי סוכנות הממשלתית הסינית שינחואה, אמר הנשיא שי כי צוותים משתי המדינות פועלים ליישם את ההסכמות שהושגו בין סין לארה"ב, וכי הוא מקווה שהצוותים יוכלו לפגוש אחד את השני במחצית הדרך ולהגיע בהקדם האפשרי להסכם מועיל לשני הצדדים.

הסכם כזה עשוי להיות אחד הגורמים המכריעים שיקבעו את כיוון שוק המניות ב-2019. אם ייחתם, הוא יסיר עננה גדולה של חוסר ודאות ועשוי להחזיר את השוק למסלול של עליות. אולם אם חתימתו תתמהמה, עשויות להיות לכך גם השפעות שליליות על מחירי המניות.

בינתיים, החלו להישמע בימים האחרונים בשוק קולות אופטימיים, שקראו למשקיעים המתוחכמים לחזור ולקנות מניות בעקבות הנפילה החדה בדצמבר. אחד מאלה הוא האסטרטג ג'ים פולסון מחברת לות'הולד גרופ, שהעריך בימים האחרונים כי כלכלת ארה"ב לא תגלוש למיתון ב-2019, אלא תאט לקצב צמיחה מתון יותר של מעט יותר מ-2%, לעומת כ-3% ב-2018.

לפי פולסון, האטה בקצב הצמיחה תוביל לסיום שלב העלאות הריבית של הבנק הפדרלי המרכזי, ואף להפחתה אפשרית שלה בשנה הקרובה או בזו שלאחריה. אם כך אכן יקרה, הרי שמעל עיני המשקיעים תוסר עננה נוספת שיצרה חוסר ודאות בחודשים האחרונים ושתרמה כנראה להתחזקות המגמה השלילית בשוק המניות. כל אלו, הם לדבריו סיבה לחזור ולרכוש כעת מניות בשוק, מתוך הנחה שמתישהו במהלך השנה יחזור השוק למגמה חיובית, גם אם בדרך תימשך התנודתיות.

פולסון, יש להדגיש, אינו לבד. החוזים העתידיים על גובה הריבית העתידית משקפים כיום הסתברות 80% לתרחיש שבו הריבית תישאר ברמתה הנוכחית (2.25%-2.5%) עד סוף 2019 לפחות. גם בבנק ההשקעות גולדמן זאקס העריכו השבוע כי הבנק הפדרלי ילחץ ב-2019 על הבלמים ויימנע מהעלאות נוספות של הריבית על רקע ההאטה שתרחש בקצב הצמיחה.

גולדמן זאקס צופה צמיחה של 2%

כלכלני גולדמן זאקס הפחיתו השבוע את התחזית לצמיחת הכלכלה האמריקאית ב-2019 מ-2.4% ל-2% בלבד, אך ציינו כי הם אינם צופים גלישה למיתון. עם זאת, בבנק ההשקעות העריכו כי במחצית השניה של השנה יירד קצב הצמיחה אל מתחת ל-2% ושהבנק הפדרלי המרכזי יחל להפחית מחדש את הריבית כבר ב-2020.

לתפיסה זו הצטרף השבוע גם דיוויד רוזנברג, הכלכלן והאסטרטג הראשי של גלוסקין שף. בריאיון ל-CNBC הסביר רוזנברג כי ההיסטוריה מלמדת אותנו שהבנק הפדרלי המרכזי נוטה לזהות באיחור את היפוך המגמה בכלכלה האמריקאית, אולם כאשר מקבלי ההחלטות מזהים לבסוף את נקודת ההיפוך, השינוי במדיניות המוניטרית שלהם מגיע במהירות ובדרך כלל גם בעוצמה.

כל אלו מלמדים כנראה שהתנודתיות החריפה שאפיינה את 2018, תימשך גם עמוק אל תוך 2019. עם זאת, בהנחה שהריבית אכן תפסיק לעלות ושהסכם סחר בין ארה"ב לסין ייחתם לבסוף, קיימת אפשרות סבירה למדי שבעוד שנה מהיום יהיה שוק המניות האמריקאי גבוה יותר מרמתו הנוכחית.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.