בחודשים האחרונים, וביתר שאת בשבועיים האחרונים על רקע הנפילות החדות בשווקים, התמלאו העיתונים בפרשנים, רובם בעלי תפקידים בכירים בבתי השקעות, שהסבירו כי אין סיבה לפאניקה, אין סיבה לצאת משוק המניות, וכי מדובר בבהלת המונים שאין לה כל בסיס. הכלכלה העולמית והכלכלות האמריקאית והישראלית במצב טוב, ובהתאם מחירי המניות ממש סבירים.

המנטרה הזו אינה חדשה. היא ליוותה אותנו בכל 2017 ובתחילת 2018 שעה שהעננים הצטברו והלכו והקדירו את השמיים.

לעומת זאת, אנחנו הזהרנו, כבר בינואר 2018: "אם הפד יעמוד בהתחייבויותיו, הריבית על האג"ח הממשלתיות של ארה"ב, המונפקות לתקופות של עשר שנים, יכולה להגיע ל-3.2%, ואולי אפילו ל-3.6% עד סתיו 2018. להעלאה כה משמעותית בריבית תהיה השפעה דרמטית על שוקי איגרות החוב והמניות. זוהי הסיכה שבלון האשראי מחפש". באוגוסט 2018 הוספנו ואמרנו: "כל מי שכספי הפנסיה שלו מושקעים בשוק האמריקאי צריך לדאוג". באופן ספציפי הזהרנו מפני מניות הפאאנג, ופייסבוק בראשן.

קוראים רבים כעסו. אחד מהם במיוחד. הוא הביע את דעתו בשפה ברורה: "אולי אתה מאוכזב שלא הצלחת לרכוש את פייסבוק כשכל הטיפשים זרקו אותה ב-166 דולר. ובכן, נחש מה? אני קניתי את המניה בשער של 168 דולר, ודווקא כן שמתי את כל הפנסיה שלי על זה. בתוך שלושה ימים היא כבר ב-178 דולר. אז קח עצה ממני ותעשה לעצמך טובה", המשיך הקורא, "קנה 200-300 מניות של פייסבוק כי ממש לא רחוק היום שהיא תחזור ל-200 דולר ותמשיך לנפץ כל תחזית אפשרית, וכשזה יקרה, פשוט תשב בשקט".

אני מאוד מקווה שזו הייתה רק התרסה וכי הקורא היקר לא באמת השקיע את כל הפנסיה שלו במניות פייסבוק.

נוכח ההיסטוריה הזו ונוכח העובדה שפייסבוק נסחרת נכון ליום כתיבת מאמר זה באזור 130 דולר למניה, אני מרשה לעצמי להוסיף אזהרה עדכנית: היזהרו מ"קפיצת החתול המת" (Dead cat bounce, התאוששות זמנית ממצב של שוק דובי וירידות מתמשכות).

האומנם שוק המניות תמיד עולה?

אנחנו מעצבים את השקפות עולמנו וצופים פני עתיד על פי נרטיבים שונים של העבר, שבהם אנחנו מאמינים.

בספרו "חושבים לאט ומהר", כתב חתן פרס נובל פרופ' דניאל כהנמן: "אנחנו מאמינים כי אנחנו מבינים את העבר, מכך משתמע כי גם העתיד ניתן להבנה וידיעה. אבל בפועל אנחנו מבינים את העבר פחות ממה שנדמה לנו. נרטיבים משכנעים (של העבר) מטפחים אשליה של (עתיד) ידוע ומחויב המציאות".

בחינה מדוקדקת של העבר אכן מעידה כי אנחנו מבינים אותו הרבה פחות ממה שאנחנו נוטים להאמין. כך למשל, אפילו לאירוע דרמטי כמו המשבר של 1929-1932 ואפילו בפרספקטיבה של כמעט 100 שנה עדיין ניתנים הסברים שונים לגמרי מפי כלכלנים אוסטרים, קיינסיינים ומוניטריסטים.

הניסיון בן 31 השנים מאז 1987 - שבה הבנק המרכזי האמריקאי והעומד בראשו, אלן גרינספן, נלחצו מהירידות בשווקים ומיהרו להוריד את הריבית - קיבע אמונה נפוצה כי שוק המניות תמיד עולה, וכי גם אם מתרחשות ירידות, ולעתים אפילו חדות, בסופו של דבר אלו הזדמנויות קנייה והשוק ימשיך מעלה מעלה לאינסוף. מכאן נובעת המסקנה כי אפילו שעדיף לצאת מהשווקים לפני הירידות, גם אם לא עשיתם זאת, הסיכון מוגבל משהו, ובטווח הארוך המשקיעים הסבלניים לא יפסידו.

הסטגנציה הממושכת של המדד היפני

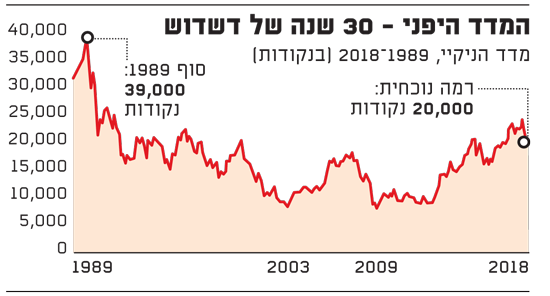

אך בחינה מדוקדקת של המציאות מלמדת כי אפילו ביחס לעבר הנרטיב הזה אינו מדויק כלל ועיקר. ניקח לדוגמה את יפן. היום לפני 30 שנה עמד מדד המניות היפני ניקיי על כ-31,360 נקודות. עד סוף 1989 הוא עלה כמעט ל-39,000 נקודות, עלייה של כ-25%. זו הייתה שנה ה-18 (!!) של שוק שורי בלתי פוסק אחרי שבתחילת 1971 עמד המדד על כ-2,000 נקודות.

המדד היפני

ואז יום אחד, ללא התראה, הכול השתנה. השוק ירד ב-25% ואז תיקן ב-10% וחזר לרדת עוד 30%, ושוב תיקן ב-35%. וכך, לאחר רכבת הרים של ירידות ותיקונים, התייצב השוק במחצית 1992 על כ-17,000 נקודות, ירידה של כ-55%.

במשך כמה חודשים השוק זז "הצידה", כלומר בערך עמד במקום, אך כעבור חצי שנה הירידות התחדשו. עד אפריל 2003, 14 שנה לאחר שהירידות החלו, השוק נעצר ב-7,860 נקודות, ירידה של כ-80% מהשיא בשנת 1989. מאז השוק היפני עלה וירד, ועלה ושוב ירד, אך מעולם לא עבר את 24,000 הנקודות, וגם הרמה הזאת החזיקה מעמד אך לזמן קצר מאוד.

היום עומד הניקיי על כ-20,000 נקודות, וכל המשקיעים שבשנת 1989 ו-1990 נכנסו בחזרה לשוק בכל הכוח כדי "לנצל את הזדמנויות הקנייה" שנקרו בדרכם, הם בשלושים שנה מבוגרים יותר ובכ-50% עניים יותר, זאת בנוסף להפסדים אינפלציוניים של כ-15%.

ואם נדמה כי אולי הסטגנציה המתמשכת במחירי המניות היפניות נובעת ממדיניות מצמצמת של הבנק המרכזי של יפן, במציאות אין דבר הרחוק מכך.

לבנק של יפן זכות יוצרים על המצאת "ההרחבה הכמותית". הוא החל בתוכנית במארס 2001. מאז 2013 הבנק האיץ ללא גבול את התוכנית. נכון לסוף 2018 הדפיס הבנק היפני וקנה סך כולל של כ-5 טריליון דולר נכסים. יפן הייתה בכך לראשונה מבין הכלכלות הגדולות שסך מאזן הבנק המרכזי שלה (סך הנכסים שנרכשו בכסף המודפס) עבר את סך התמ"ג של המדינה.

בין הנכסים האלו 45% מ-1 קוודריליון ין חוב של ממשלת יפן (אלף טריליון ין, כ-11 טריליון דולר, או כ-253% מהתמ"ג היפני) וכמות כה גדולה של מניות שהפכה את הבנק לאחד מעשרת המחזיקים הגדולים ב-40% מהחברות הנסחרות בבורסה היפנית.

בשנת 2018 לבדה הדפיס הבנק וקנה יותר מ-50 מיליארד דולר של מניות דרך תעודות סל (ETF's). ועדיין המשקיעים היפנים משנות השמונים נמצאים עמוק "מתחת למים", אף שבינתיים זרקה שיבה בשערם והם לבטח הזדקקו לכסף לא אחת.

תקופות של שפל הן לא המצאה יפנית

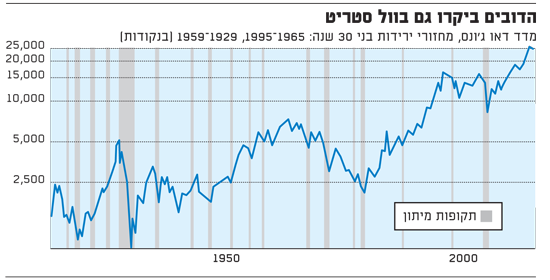

תקופות ארוכות מאוד של שוק הנמצא בשפל אינן רק תופעה יפנית. מי שקנה את מדד דאו ג'ונס האמריקאי בפברואר 1965 היה צריך להמתין 30 שנה, עד מחצית 1995, כדי שהשקעתו תחזור לשווייה המקורי, מתואם לאינפלציה. מחזור דובי דומה בן 30 שנה התרחש בין 1929 ל-1959 (ראו גרף). אין צורך להכביר מילים על מידת המעשיות שבהמתנה כזו בת שלושים שנה.

הדובים ביקרו

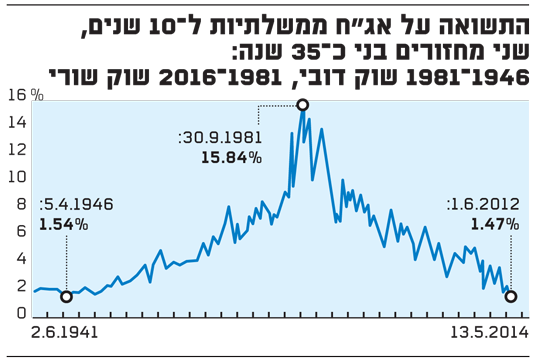

מחזורים כאלו בני 30 שנה אינם רק נחלת שוק המניות. גם שוק איגרות החוב חווה אותם. מ-1946 ועד 1981, 35 שנה, הריבית בארה"ב עלתה בהתמדה. בהתאם התשואה על האג"ח עלתה מ-2% לכ-16%, ובהתאמה ירדו מחירי האג"ח בשווקים. זאת משום שעלייה נמשכת בריבית גורמת לירידות במחירי האג"ח שכבר בשוק והנקובים בריבית נמוכה יותר.

בתום התקופה האמורה, משנת 1981 ואילך, ושוב במחזור של 35 שנה, הריבית ירדה בהתמדה, עד שהגיעה בקיץ 2016 לנקודת שפל של 1.4% (הריבית על אג"ח ממשלת ארה"ב ל-10 שנים). בהתאמה חווה שוק האג"ח שנים של שוק שורי. אך מחזור שורי זה הגיע לסיומו, על פי מומחים רבים.

התשואות על האג"ח

אומר לואיס ימאדה, מנהל חברת המחקר ימאדה ריסרץ': "המחזור בן 36 השנים של ריבית יורדת הגיע, לדעתנו, לסיומו. מאז השיא של 15.84% בספטמבר 1981, התשואה על האג"ח הממשלתיות ל-10 שנים נמצאת בירידה נמשכת. היא הגיעה לשפל של 1.36% ביולי 2016. מאז נראה כי המגמה הזו נשברה והשתנתה".

אם השוק השורי בן 35 השנים באג"ח הגיע לסיומו, גם ההחזרים הפנומנליים שהשוק הזה ייצר בתקופה הזו יגיעו לסיום חד, כפי שנכחו בחודשים האחרונים מחזיקי אג"ח גם בבורסה של תל אביב.

במחזור הארוך בן 35 השנה של שוק שורי באג"ח המשקיעים התרגלו כי אג"ח הן השקעה סולידית מאוד שתמיד שומרת על הכסף ואף מניבה רווחים נאים, לעתים אף יותר מההחזרים של המניות.

כך למשל בין שנת 2000 לשנת 2015 מדד500 S&P הניב כ-7% פחות תשואה מאשר מדד הברקליס-בונד אינדקס אשר מודד את ביצועיהן של כ-8,000 אג"ח שונות (לא כולל "אגח זבל"). אך כל זה עלול להשתנות אם באמת לפנינו שינוי מגמה דורי בשערי הריבית כפי שמומחים רבים סבורים. וכך גם שוק האג"ח יכול לשקוע לתקופה ארוכה של שוק דובי והפסדים.

בועת אשראי עולמית כפי שישנה היום לא הייתה מעולם, וחוסר השקט החברתי המתפשט שהיא כבר גורמת, עוד לפני פקיעתה, ישווה רק לאירועי שנות השלושים. גם את צעדיהם של הממשלות והבנקים המרכזיים לאחר שתתפוצץ בועת האשראי - להערכתנו בשנים הקרובות, 2019-2021 - קשה מאוד לנחש.

האם ילכו הפד והבנק המרכזי האירופי בעקבות הבנק של יפן וידפיסו אין סוף יחידות מטבע חדשות לקנות בהן חוב ממשלתי? האם יתחיל הפד לקנות (כלומר לממן) חובות של חברות? של פרטיים (הלוואות הסטודנטים, משכנתאות)? האם כמו הבנק של יפן יחל הפד לקנות מניות בבורסה של ניו יורק? האם הוא יצליח ליישם מדיניות של ריבית שלילית? ומה יעשו צעדים כאלו לכלכלה ולחברה ולמעמד ולמוניטין של הבנק המרכזי? והאם אפילו האינפלציה הרשמית (המודדת כ-60% מהאינפלציה האמיתית) תרקיע שחקים? ואולי הפד והתקשורת הכלכלית יצליחו לשכנע לזמן מה את הציבור כי אינפלציה של 6-7% (בעצם 11%-13%) היא "הנורמליות החדשה"?

כל אלו שאלות טובות השייכות לטריטוריות חדשות, שבהן מעולם לא היינו. בנסיבות כאלו כמעט בלתי אפשרי להעריך מה יקרה בשווקים. ואף כי לטווח הארוך ברור כי 50% עד 75% ממפלצת החוב תצטרך להיעלם כדי לאפשר התחלה חדשה, איך יתגלגלו הדברים בפועל ומה יקרה לשווקים בטווח הבינוני הם בגדר ניחוש מוחלט.

האם נראה את השווקים העיקריים מחקים את התנהגות הניקיי היפני אשר שלושים שנה לאחר קריסתו, וחרף כל מאמצי ההחייאה של הבנק המרכזי, עדיין עומד מתחת למחצית שוויו, בהתאמה לאינפלציה, לעומת שיאו? או אולי הפד דווקא יצליח לאחר המשבר של 2019-2021 לנפח בועה חדשה, הרביעית, וכנראה האחרונה, למאה זו? ימים יגידו. שאלות קשות אלו מן הראוי שיטרידו את הממהרים לראות בירידות הנוכחיות "הזדמנות קנייה".

סיכון אמיתי גם בטווח הקצר

אך "קפיצת החתול המת" אינה רק סיכון ארוך טווח, במונחי מחזורים בני שלושים שנה, אלא היא גם סיכון אמיתי וקרוב לטווח הקצר.

ניקח לדוגמה את פקיעת בועת הדוטקום. ב-6 במארס 2000 עמד מדד נאסד"ק על שיא חדש, כ-5,100 נקודות, ואז ללא סיבה שנראתה לעין הוא החל לגלוש. עד מחצית אפריל הוא עמד על כ-3,300 נקודות. בשלושת החודשים שלאחר מכן התחולל תיקון משמעותי, "קפיצת החתול המת", והמדד חזר לאזור 4,300 נקודות. האופטימיים כבר ראו את השיא שוב בטווח העין, ואת המשבר הזמני מתפוגג. אך למציאות היו תוכניות אחרות.

ב-28 באוגוסט עמד המדד על שיא התיקון, כ-4,300 נקודות, ומשם החל המסע לתחתית. עד ה-10 בספטמבר 2001, ערב הפיגוע במגדלי התאומים, איבד המדד כ-75% משיאו במארס 2000. הוא חזר אליו רק כ-15 שנה מאוחר יותר. הקפיצה בת ה-30% בחודשי הקיץ של שנת 2000 התבררה אפוא כמלכודת מוות למשקיעים ולשנים ארוכות.

החלטות ביחס להשקעות הן דבר אישי מאוד, וכרוכות בהן סוגיות כמו גיל, מטרות אישיות, יכולת לספוג הפסדים, נכונות לקחת סיכונים, ועוד ועוד. הן מצריכות אפוא ראייה כוללת ומחשבה יסודית. איננו עוסקים במתן ייעוץ, אך אנחנו מציעים להיזהר מקבלת החלטות המתבססות על כמה כותרות בעיתונים מפרשנים אובייקטיביים או בעלי עניין, שהיום הם כאן ומחר הם - "אופס טעיתי". החתול המת אורב גם להם.

הכותב הוא עורך דין בהשכלתו העוסק ומעורב בטכנולוגיה. מנהל קרן להשקעות במטבעות קריפטוגרפיים, ומתגורר בעמק הסיליקון זה 22 שנה. כותב הספר "A Brief History of Money" ומקליט הפודקסט KanAmerica.Com