ההודעה של בזק הבוקר לבורסה על כוונתה לאחד את דוחות בזק בינלאומי ביחד עם yes - משמעותה בשפה היבשה היא "תיקון חשבונאי" לשווי של yes. אלא שאם מחפשים משמעויות עמוקות יותר הרי שהן ברורות: ההודעה לוקחת אותנו שלוש שנים וחצי לאחור, אל עסקת בעלי העניין שבמסגרתה רכשה בזק את חלקו של הבעלים הקודמים שאול אלוביץ' ב-yes. והיא מעמידה הוכחה אחת נוספת - העסקה המדוברת, שהיוותה את הבסיס לפתיחת החקירה בתיק 4000, העניקה ל-yes שווי מנופח שממנו נהנה אלוביץ'.

■ 500 מיליון שקל ויותר: בכמה תסתכם ירידת השווי של yes | גד פרץ ושירי חביב ולדהורן

בנוסף, ההכרזה מהבוקר עשויה להיות משמעותית מאוד גם לגבי המכרז למכירת ביקום, בעלת השליטה בבזק, בסוף החודש. אחד החששות הוא כי התיקון החשבונאי עלול להקשות על המוטיבציה של המתמודדים במכרז.

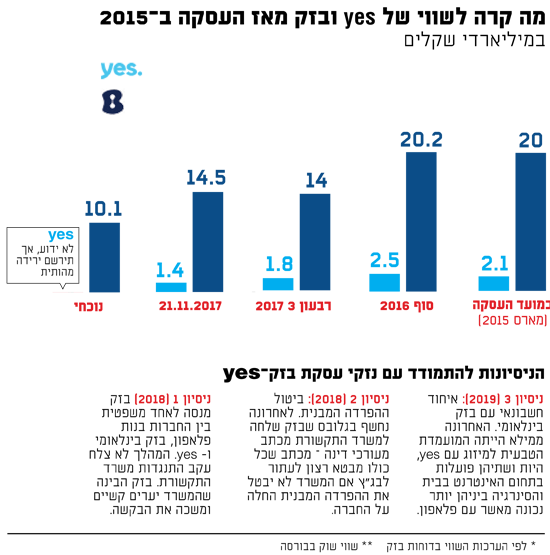

מה קרה לשווי של yes ובזק מאז העסקה ב-2015

מהן, אם כן, השאלות והמשמעויות שעולות מההודעה של בזק הבוקר?

1. מה המשמעות המיידית של הודעת בזק?

בהודעה לבורסה מהבוקר מזהירה בזק מפני "אפשרות של ירידה מהותית מאוד" בשווי החברות-הבנות - בזק בינלאומי, yes ופלאפון. עוד נכתב, כי בזק בוחנת האם נכון להתייחס לפעילות החברה yes ובזק בינלאומי כיחידה מניבה מזומנים אחת. במילים אחרות: בזק שוקלת לאחד את שתי החברות ליחידה אחת חשבונאית. מאחורי ההחלטה עומדת התפיסה של דירקטוריון בזק החדש, בראשות שלמה רודב, כי yes עומדת להיכנס להשקעות כבדות מאוד במסגרת המעבר שלה לשידורים על גבי פלטפורמה קווית וירידה משידורים בלוויין. ההשקעות הללו לפי הערכת הדירקטוריון צפויות לפגוע בתזרים המזומנים של yes - מה שחייב להשתקף כעת גם בהערכת השווי של החברה.

בדירקטוריון בזק חוששים, אם כן, כי ההתייחסות לשלוש החברות-הבנות - בזק בינלאומי, yes ופלאפון - כאל חברות נפרדות תוביל לכך שהירידה בשווי הפעילות תביא למחיקת סכומים משמעותיים מערכה של yes ולקיטון ברווח הנקי ובהון העצמי של החברה. וכך, המהלך הנוכחי התייחסות לפעילויות כיחידה אחת תביא למחיקה פחותה משמעותית ב-yes.

מכיוון שטרם נקבע היקפה של ירידת הערך, עדיין אין התייחסות לשאלה משמעותית: האם לירידת הערך תהיה השפעה גם על רווחי בזק בשנת 2018. בדוחות 2017, בזק הכירה בירידות ערך הן בפלאפון, ב-yes ובבזק קווי. אך לירידת הערך ב-yes הייתה עוד משמעות עקיפה גדולה אז: השפעה על המוניטין הרשום בספרי בזק - כך שנרשמה הפחתת מוניטין בסך 87 מיליון שקל אשר פגעה בשורה התחתונה של בזק. מההפחתות הללו רוצה דירקטוריון בזק להימנע כעת.

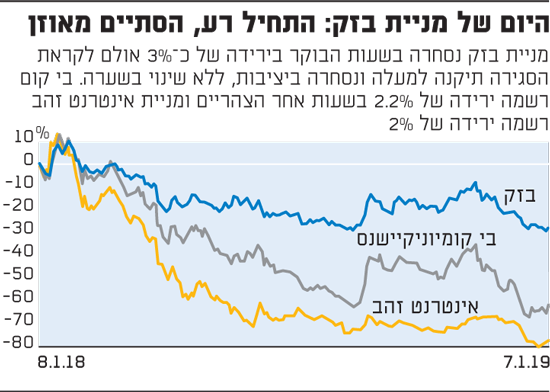

היום של מניית בזק

ההערכה היא שהדיווח של בזק על המהלך קשור למשיכת הבקשה שלה לאיחוד בין החברות-הבנות. המהלך, מעבר לצורך בהתייעלות, נועד להיות השכפ"צ כנגד מחיקת נכס המס בגין עסקת בזק-yes. ברגע שבזק נאלצה למשוך את הבקשה נוצר בור שנדרש למצוא לו פיתרון, אחרת מבחינה חשבונאית החברה הייתה נקלעת לבעיה מדוע היא לא מוחקת את נכס המס. נזכיר, כי עסקת בזק-yes דיברה על סינרגיות בשווי מיליארדי שקלים בין בזק ל-yes. ברגע שהסינרגיות הללו לא מתקיימות, נוצרת בעיה חשבונאית שמחייבת מחיקות. מכאן ההערכה היא שהחברה החליטה לבצע מיזוג חשבונאי עם בזק בינלאומי, שהיא חברה רווחית - אך מעבר לכך קיימת סינרגיה תפעולית ביניהן - ולכן היא זו שנבחרה לצורך המהלך ולא פלאפון.

רואי החשבון של החברה הם אלה שהפעם, ובניגוד לעבר, הראו שיש להם עמוד שדרה: בהיעדר אופציה של מיזוג בין החברות-הבנות, ובהיעדר ביטול של ההפרדה המבנית בבזק, נדרשת החברה למצוא הסבר טוב יותר לאי מחיקת נכס המס ולהצדקה של השווי בעסקת בזק-yes.

2. מה ההשלכה העתידית על שווי yes?

בכמה תסתכם ירידת השווי של yes? האנליסטים (ראה בוקסה) מעריכים כי הכיוון הוא "מחיקה של 500 מיליון שקל ויותר".

גם ההיסטוריה מארה כי מחיקה משמעותית אכן תתרחש. במהלך של תיקון חשבונאי דומה בשנת 2017, נחתך שווי החברות בקבוצת בזק ב-3 מיליארד שקל בסוף אותה שנה. לפי הערכות שווי מעודכנות שביצעה חברת פרומתאוס אז, שוויה של בזק קווי היה כ-15.8 מיליארד שקל, לעומת 16.6 מיליארד שקל ב-2016; שווי yes ירד מ-2.55 מיליארד שקל ל-1.35 מיליארד שקל, ושוויה של פלאפון התכווץ מ-6.4 מיליארד שקל ל-5.4 מיליארד שקל. שוויה של פלאפון הופחת שוב בדוחות הרבעון השלישי של 2018, ל-3.9 מיליארד שקל. כך שההערכה היא כי שווי yes אמור להמשיך להתכווץ.

3. האמת יוצאת לאור: עסקת בזק-yes הייתה מנופחת

בסוף 2017 עמד שוויה של yes בספרי בזק על 1.35 מיליארד שקל, ירידה של 1.2 מיליארד שקל תוך שנה. בזק רכשה לפני כארבע שנים את מניותיו של בעל השליטה דאז, שאול אלוביץ', ב-yes (כ-50%) במחיר ששיקף לחברת הלוויין שווי של 2.1 מיליארד שקל. אותה עסקת בעלי העניין המדוברת שהציתה את פרשת 4000, שעומדת כיום בפני הכרעת היועץ המשפטי לממשלה.

התוצאה היא שככל הנראה לדירקטוריון החברה אין מנוס מהליכה לאיחוד חשבונאי עם בזק בינלאומי כדי לנסות ולצמצמם את הנזק שבירידת הערך הצפויה. פתאום מסתבר שהאמת יוצאת לאור ו-yes שווה הרבה פחות ממה ששולם בגינה, ושהיא לא שווה 2.1 מיליארד שקל.

השאלה המתבקשת היא האם בזק עשתה נכון כשהחליטה על המהלך של איחוד החברות-הבנות בזק בינלאומי, פלאפון ו-yes. הרבה סימני שאלה עלו סביב ההצדקה ללכת בכיוון הזה. היום כבר נראה כי סימני השאלה הללו צפים ועולים ביתר שאת. יכול להיות שהיה נכון יותר למזג את yes עם בזק בינלאומי מבלי לערבב לתוך הקלחת את פלאפון? כזכור, אופציה זו עמדה בעבר בפני ראשי בזק שבשליטת שאול אלוביץ', אך היא נדחתה על ידם. האופציה עמדה גם בפני הדירקטוריון החדש בניהולו של שלמה רודב, אך גם הפעם זה לא קרה. כעת, כאמור, החברה מדווחת שהיא חוזרת לאופציה הזו ומבקשת לכך את אישור הרשות לניירות ערך.

4. ההשלכות על מכירת ביקום: המתמודדים יברחו?

הנזק הגדול כאמור שיכול להיגרם כתוצאה מהמהלך נוגע למכירת השליטה בבזק. בימים אלה מנסה אינטרנט זהב למכור את ביקום, שבאמצעותה היא שולטת בבזק. ארבע קבוצות שמתמודדות על הרכישה עומדות על קו הסיום. אלא שהמהלך הזה סופג חבטות מכל עבר. מחיקה נוספת של מאות מיליוני שקלים תשפיע על חלוקת הדיבידנד, ובטח ובטח לא תוסיף נחת למוכרים וייתכן שאף תרחיק משקיעים. זה התחיל בהצהרות אגרסיביות של משרד התקשורת נגד בזק, המשיך בהתנגדות לכל הקלה שעשויה לשפר את מצבה של החברה, בין בדרך של ביטול ההפרדה המבנית ובין בדרך של איחוד בין החברות-הבנות, והמשיך בקול הקורא שפרסם המשרד בנושא הסיבים האופטיים שממנו השתמע שהמגמה הכללית היא להכביד רגולטורית על החברה במקום לסייע לה. התוצאה: אי ודאות שהולכת ומתחזקת ומשפיעה לרעה על ניסיון המכירה.

מנגד, יש המעריכים שהמהלך יחזק את ההנהלה הנוכחית ואת מעמדו של שלמה רודב כאיש שעומד בראש הפירמידה. מצד אחד נראה שרודב, יו"ר בזק שהובא על ידי ביקום, אינו מגלה התחשבות במצבה העדין. וזה לזכותו. הוא מנסה להציל את נכס המס ולצמצם נזקים כתוצאה מהעסקה, אבל במקביל ניכר שמעמדו מתחזק מאוד כאיש שמוביל מהלכים לטובת החברה וציבור משקיעיה. על הדרך הוא מחזק את מעמדו ומוכיח שהחברה יכולה להתנהל ללא בעל שליטה, ושלא תמיד זה רע. מה יקרה ביום שאחרי כניסתו של משקיע חדש בנעלי ביקום? איש לא יכול לדעת בשלב הזה.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.