ענקית ההשקעות סופטבנק החליטה להקטין באופן משמעותי את ההשקעה בחברת WeWork, מ-16 מיליארד דולר ל-2 מיליארד דולר. בחודש שעבר פורסם בוול סטריט ג'ורנל כי משקיעים מרכזיים בקרן הטכנולוגיה הענקית של סופטבנק - בעיקר סעודים - נרתעו מההשקעה המתוכננת בחברת חללי העבודה המשותפים. ההשקעה המצומצמת עשויה להתבצע באופן ישיר מקופת המזומנים של החברה עצמה, ולא של הקרן Vision Fund, שמתמקדת בדרך כלל בחברות טכנולוגיה.

בעבר השקיעה סופטבנק בחברת הנדל"ן WeWork סכום של 8 מיליארד דולר, אך ההשקעה הגדולה אותה תיכננה לעשות החברה היפנית הייתה אמורה להפוך אותה לבעלת השליטה בחברה. לפי הדיווחים, חלק מהותי מהכסף נועד כדי לקנות את המניות של בעלי המניות הקיימים ולא רק להזרמת כסף לקופת החברה, שבה יש כ-6 מיליארד דולר (נכון לסוף הרבעון השלישי).

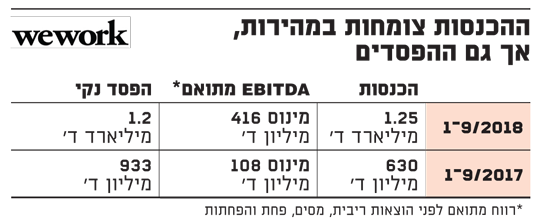

חברת WeWork צומחת בקצב מהיר - הכנסותיה זינקו פי שניים בתוך שנה והסתכמו בינואר-ספטמבר ב-1.25 מיליארד דולר. עם זאת, החברה גם מעמיקה את ההפסדים שלה - ההפסד התזרימי גדל כמעט פי ארבעה בתוך שנה והסתכם בתשעת החודשים הראשונים של 2018 ב-416 מיליון דולר. ההפסד הנקי, שכולל גם אלמנטים חשבונאיים, עמד על 1.2 מיליארד דולר, לעומת 933 מיליון דולר בתקופה המקבילה.

ההכנסות צומחות במהירות אך גם ההפסדים

הנסיגה של Vision Fund (כאמור, קרן ההשקעות של סופטבנק) מההשקעה ב-WeWork יכולה לשקף שני דברים - הראשון על החברה עצמה, פעילותה והאתגרים עמם היא מתמודדת; והשני על השווי שלפיו גייסו חדי הקרן (חברות פרטיות בעלות שווי של למעלה מ-1 מיליארד דולר), במיוחד במצב שבו החששות בשווקים עולים.

שיטת הפעולה של סופטבנק היא סימון הטכנולוגיות העתידיות, ואז איתור של החברות הכי מובילות באותם תחומים. לאחר מכן היא משקיעה בהן סכומי כסף עצומים, במטרה לאפשר להן לצמוח במהירות ולהשאיר את המתחרים מאחור. למעשה, גם אם למתחרים יש טכנולוגיה טובה יותר, קשה להם להתחרות בכסף הגדול של סופטבנק. כך השקיעה החברה בקומפאס של אורי אלון, שפיתחה טכנולוגיות לענף הנדל"ן, בלמונייד הישראלית שפועלת בתחום הביטוח, בחברת הסייבר הישראלית סייבריזן וכמובן בחברות רבות נוספות בעולם.

ההשקעה ב-WeWork הייתה מההתחלה קצת שונה. WeWork אמנם רצתה למתג את עצמה כחברת טכנולוגיה, אך כבר ברור לכל שהיא לא באמת כזאת. יש לכך כל מיני מדדים אפשריים כמו היקף ההשקעה במחקר ופיתוח. WeWork אמנם משתמשת בטכנולוגיה כדי לנתח נתונים וכך למנף את פעילותה, אך את זה עושה גם דומינוס פיצה, שלא נחשבת לחברת טכנולוגיה. לכן, ההשקעה של סופטבנק בחברה הייתה עשויה לסמן את הרצון שלה לשלוט גם בתחום חללי העבודה, שהוא כן בעל פוטנציאל, ולהרחיב אותו למדינות נוספות.

אולם יש הבדל גדול בין השקעה בחברת בעלת טכנולוגיה מתקדמת, שיוצרת חסמים מפני כניסה של תחרות חדשה, לבין חברת נדל"ן, שאולי נהנית מחיסכון בעלויות גיוס חוב, מידע מצטבר וממותג חזק, אך כשהיא נכנסת למדינה חדשה, למשל, היתרון שלה הוא מצומצם. לצורך העניין, אם במדינה שבה WeWork לא פועלת עדיין קמה חברת חללי עבודה משותפים אחרת, ל-WeWork יהיה קשה יותר להיכנס. היותה חברת נדל"ן גם חושף אותה לסיכונים בשוק, שכן היא שוכרת נכסים לטווח ארוך, משפצת אותה בסכומי כסף גבוהים ואז משכירה אותם לזמן קצר (לחברי הרשת שלה). במצב שבו שוקי ההון מסוכנים יותר, גם עלויות המימון של החברה עולים. ראייה לכך ניתן לראות בכך שהתשואה על האג"ח שגייסה החברה נמצאים ברמה הגבוהה ביותר מאז גייסה את החוב לפני כ-9 חודשים.

מיתוג חדשני הוא לא חדשנות אמיתית

חברת WeWork מיתגה את עצמה כסטארט-אפ חדשני, ועזרה לכך גם העובדה כי קהל הלקוחות שלה מגיע ברובו מתעשיית ההייטק. מיתוג נוצץ ודיבורים על קהילה ופנייה למיליניאלס איפשר לה לגייס לפי שווים גבוהים. היא לא היחידה - חדי קרן רבים פועלים בתחומים מסורתיים וגייסו לפי שווים גבוהים. אלו מביניהם שכבר הספיקו להנפיק בוול סטריט ראו את המניות שלהן צונחות, כמו למשל חברת בלו אפרון, שמספקת מצרכים לארוחות.

הנסיגה של סופטבנק מההשקעה מעלה שאלות לגבי השווים של אותן חברות. השווים תודלקו בריבית הנמוכה שהייתה בשווקים, שהזרימה לקרנות ההון סיכון סכומי כסף עצומים. במקביל, טכנולוגיה נכנסה לתחומים מסורתיים כמו רכב, משלוחים וקמעונאות, וכך משקיעי ההון סיכון מצאו את עצמם משקיעים בחברות חדשניות (יותר או פחות), שהם בעיקר מודלים חדשים של תפעול ולא בהכרח מבוססים על טכנולוגיה מובהקת. צריך להבין: חברות הון סיכון חיפשו חברות כדי להשקיע בהן (בגלל הכסף הרב בשוק), וניפחו שווים כחלק משיטה, מתוך הבנה שניתן להמשיך לגלגל את הבלוף הזה למשקיעים הבאים בתור - קרנות אחרות או משקיעים מהציבור.

קרנות הון סיכון מבצעות בדרך כלל השקעות ראשוניות במשך 4-3 שנים, ואז מבצעות השקעות המשך. כיוון שהגאות בתעשיית ההון סיכון היא לא חדשה, עברו מספיק שנים כדי שהקרנות יתחילו לממש את ההשקעות, וזאת נקודת זמן טובה כדי לבחון אם השווים מנופחים. בנוסף, 2018 הייתה שנה לא טובה בשווקים, וסיומה אופיין בעצבנות רבה של המשקיעים ובחששות מפני העתיד לבוא. זאת סיבה מספיק טובה כשלעצמה כדי לצפות שהאוויר ייצא מחדי הקרן, אך אם סופטבנק מתחילה גם היא לשקול צעדיה, יכול להיות שהחגיגה באמת נגמרה. לחברות טכנולוגיה בתחפושת זאת בשורה מאוד רעה.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.