רכבת ההרים בוול סטריט חשפה מגזר של שוק המניות שתכופות מתעלמים ממנו: מנות מיד-קאפ, שווי השוק ה"בינוני".

הן נחשבות לפחות מסוכנות ממניות הסמול-קאפ. המיד-קאפ, חברות שיש להן שווי שוק של 2-10 מיליארד דולר, פחות יקרות כעת במונחי מכפילי רווח ממניות הסמול והלארג' קאפ, אחרי המימושים הגדולים של הרבעון הרביעי בשוק.

המדד היתום

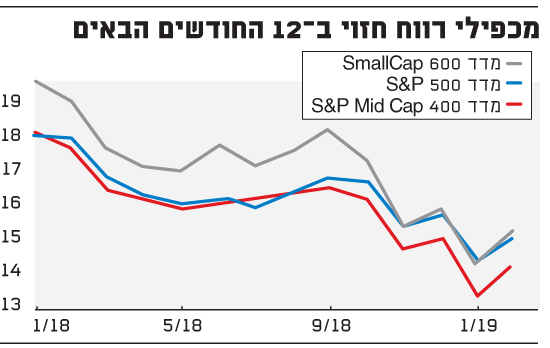

מדד 400 מניות המיד-קאפ של S&P נסחר במכפיל של 14.4 לרווח החזוי ב-12 החודשים הקרובים, ירידה מ-18.2 בסוף 2017. לשם השוואה, מדד 500 S&P ומדד 600 SmallCap נסחרים כעת במכפילי רווח חזוי של 15.2 ו-15.4 בהתאמה.

"המיד-קאפס הוא מדד יתום", אמר מארק פריד, נשיא חברת ניהול ההון TFG, שמנהלת כ-100 מיליון דולר. "כשאנחנו יושבים עם לקוחות ומביטים בתוכניות הפנסיה שלהם המושקעות במניות, אנחנו רואים שזהו אחד התחומים המוזנחים, וחבל. כעת זו הזדמנות טובה, כי החלק הזה של השוק בירידה".

מניות מיד-קאפ רשמו תת ביצוע מול מניות הלארג' והסמול קאפ בשנה האחרונה, והן צפויות לדווח על גידול איטי יותר ברווחים, בין היתר בגלל מבנה המדד שלהן, אמרה סוזאן שמידט, מנהלת יחידת המניות האמריקניות בחברת ניהול ההון Aviva Investors, שנכסיה בניהול מגיעים ל-451 מיליארד דולר.

שמידט אומרת שלמדד המיד-קאפ יש חשיפה גדולה יותר מאשר מדד 500 S&P למניות תעשייה ופיננסים, שני מגזרים שנחלשו על רקע מתיחויות הסחר וההאטה בצמיחה העולמית. החברה שלה קונה לאחרונה מניות של חברות תעשייה בגלל התמחורים הזולים שלהן.

מכפילי רווח חזוי ב-12 החודשים הבאים

רווחי החברת במדד 400 S&P MidCap צפויים לעלות ב-4.7% ברבעון הרביעי (2018), לפי FactSet. תחזית הצמיחה ברווחי חברות מדד 500 S&P היא 10.6%. התחזית לגבי מדד 600 S&P Small Cap היא 6%.

"כשהחברות גדלות, קשה להן להשיג את אותו קצב צמיחה", אומרת שמידט. "לכן לחברות הסמול-קאפ יש תחזיות רווח גבוהות יותר, כי אנחנו מצפים מהן לצמיחה מואצת יותר".

אבל בטווח הארוך יותר, מניות המיד-קאפ עוקפות את המניות האחרות. מ-1996, התשואה השנתית הממוצעת של מדד S&P MidCap 400 היתה 10.4%, לפי נתוני חברת דאו ג'ונס. התשואות של S&P 500 ושל SmallCap 600 היו 7.3% ו-9.7% בהתאמה.

"אתה בהחלט מקבל תשואה מנוכת סיכון טובה יותר בתחום המיד-קאפ, כשאתה מביא בחשבון את התנודתיות ואת התשואות בטווח הארוך", אמר ראיין קלי, מנהל תיקי השקעות בהנסי פאנדס, חברת קרנות שמנהלת 5 מיליארד דולר.

קלי אמר שהחברה שלו קנתה לאחרונה מניות של רשת השיווק Restoration Hardware בגלל השיפור במכפיל הרווח שלה. המניה הזו איבדה 6.3% בחצי השנה האחרונה.

לא רק זולות

קולין מקוויי, סגן נשיא ומנהל תיקים בהרטלנד אדבייזורז, שמנהלת 1.3 מיליארד דולר, מסר שחברתו ניצלה את הירידות האחרונות בשוק כדי לקנות עוד מניות של קבוצת מנפאואר ושל Thor Industries. מניית מנפאואר ירדה ב-15% בחצי השנה שעברה. מניית תעשיות תור צנחה ב-36%.

"אלו לא רק חברות טובות שהפכו לזולות יותר. יש לנו כאן תמהיל נהדר של מחיר ואיכות", אמר מקוויי.

פריד מ-TFG אמר שהחברה שלו מחפשת מציאות בין מניות מיד-קאפ. היא קנתה מניות של רשת מחסני המזון BJ’s Wholesale Club, וגם את תעודת הסל SPDR על מדד S&P Mid Cap 400 כדי לגוון את ההשקעות שלה.

החברה שלו מהמרת שהצרכנים שיהיו מעוניינים לחסוך יותר בסביבה של אינפלציה מואצת ייכנסו לחנויות של BJ’s. המניה הזו עלתה ב-9.9% בחודש האחרון, אך היא עדיין נמוכה ב-7.1% בהשוואה חצי שנתית.

ועניין אחר ולא אחר - במשך שנים התלוננו הסוחרים בוול סטריט שהם מתקשים לעשות כסף בשווקים שקטים. כעת השווקים כבר פראיים, והם לא מצליחים להרוויח בהם יותר.

הסוחרים של הבנקים פישלו ברבעון הרביעי של 2018, שבו שוק המניות מעד ודברים משונים התרחשו בשוק האג"ח. חמשת הבנקים המובילים בוול סטריט דיווחו בשבוע שעבר שההכנסות המצרפיות שלהם ממסחר בניירות ערך ירדו ב-6% לעומת הרבעון המקביל, ובכך ממשיך להתייבש מקור אמין לשעבר לרווחים שלהם.

עליית הריביות, מתיחויות הסחר וסימני ההאטה הכלכלית בסין הגבירו את חששות המשקיעים. מה שמסבך את התנודתיות הוא גם השימוש הנפוץ באלגוריתמים, שמוכרים יחד מניות וקונים אותן שהן נראות מספיק זולות. מדד S&P 500 הטלטל ב-2% ויותר ביותר ממחצית ימי המסחר של הרבעון הרביעי, וזה היה שיא תנודתיות מאז שנת 2011, השנה שבה הונמך דירוג האשראי של ארה"ב.

"כשדברים נעים קצת כלפי מעלה או מטה בכל יום, זה טוב", אמר ג'ון פרוזן, סמנכ"ל הכספים של מורגן סטנלי. "כשהמדדים עולים ב-600 נקודות ולמחרת יורדים ב-600 נקודות, זה רע"

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.