תחשוב חיובי. אל תהיה שלילי. אל תבדוק את תיק ההשקעות מדי יום. בחודש החולף נאלצו לא מעט משקיעים ללמוד את הלקחים האלה, שוב בדרך הקשה. כל מי שמיהר למכור את תיק ההשקעות שלו בירידות החדות בשלושת השבועות הראשונים של חודש דצמבר, נאלץ לצפות מהצד בפתיחת השנה החזקה ביותר מזה כעשור, בחודש ינואר שבו רבות מהמניות והאג"ח החזירו את רוב הירידות של דצמבר.

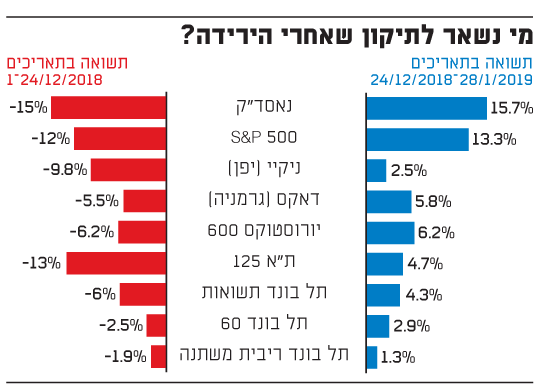

אין ספק כי עבור משקיעים רבים, הירידות בדצמבר היו חוויה קשה מדי לעיכול ורבים מהם בחרו לצאת מהשוק. ירידות בשיעורים דו ספרתיים במניות בתוך שבועיים-שלושה (15% בנאסד"ק למשל) וירידות של כמה אחוזים ביום באג"ח קונצרני (תל בונד 60 ירד ביותר מ-2.5% בתוך שבועיים) הן תופעה נדירה יחסית בשווקים הפיננסיים של השנים האחרונות. עם זאת, יש לא מעט סימנים כי התנודתיות בשווקים לא עומדת להיעלם וכי היא צפויה להיות מרכיב מרכזי גם ב-2019, שבה בשיקולי ההשקעה האפקט הפסיכולוגי צפוי לתפוס חלק גדול יותר מהנתונים הכלכליים אצל לא מעט משקיעים.

האפקט הפסיכולוגי שהוביל לפחד ממיתון קרוב בארה"ב ומלחמת סחר עקובה מדם עם סין נרגע בערב חג המולד ומאז יצאו השווקים למסע עליות. בתיקון הזה תמכו נתוני המאקרו שפורסמו מאז וגם התחזית העדכנית של קרן המטבע הבינלאומית. היא אמנם הפחיתה לפני שבוע את תחזית הצמיחה העולמית לשנתיים הקרובות ל-3.5% ו-3.6%, בהתאמה (לעומת 3.7% בתחזית הקודמת מלפני 3 חודשים), אך ההפחתה הייתה נמוכה מהצפוי ועיקר העדכון היה בגוש האירו (בעיקר גרמניה ואיטליה) ובשווקים המתעוררים בשל צמיחה חלשה בטורקיה ומקסיקו. תחזית הצמיחה לארה"ב נותרה ללא שינוי ברמה של 2.5% ב-2019 ו-1.8% ב-2020. גם תחזית הצמיחה בסין נותרה ללא שינוי על 6.2%.

בשנה הקרובה צפויה התנודתיות בשווקים להגיע מכיוונים שונים. הגורם עם הסיכויים להשפעות הגבוהות ביותר בטווח המיידי הוא עונת הדוחות בארה"ב, שהשבוע נכנסה להילוך גבוה עם פרסום הדוחות הכספיים של כמה מחברות הטכנולוגיה הגדולות, כולל אפל ופייסבוק. לפי שעה, הצפי הוא לצמיחה של כ-5% בהכנסות חברות ה-S&P 500 ועלייה של 12% ברווחי החברות. בימים האחרונים החלו אסטרטגים מבתי השקעות שונים להוריד את התחזיות לרווחי החברות, בעיקר על רקע הדולר החזק, ההאטה הצפויה בצמיחה באירופה והצמיחה הנמוכה יותר הצפויה השנה גם בכלכלת ארה"ב. אמנם חברות רבות כבר התריעו כי רווחיהן ייפגעו השנה, אך השווקים עלולים להגיב בדרמטיות להפתעות שליליות או להורדת תחזיות.

מי נשאר לתיקון שאחרי הירידה?

אילו כלים יש בידי המשקיעים להתמודדות עם הפסיכולוגיה והקצב המהיר של השינוי באירועים? הנה כמה אפשרויות:

פתרון פסיכולוגי 1: שילוב מספר אפיקי השקעה במכשיר אחד

מענה נוח במיוחד לתקופה שבה המצב הכלכלי טוב אך התנודתיות גבוהה, הוא שילוב אפיקי השקעה במכשיר אחד. תיק מפוזר שמכיל את כל האפיקים (אג"ח מדינה, קונצרניות מדורגות, מניות בארץ, מניות בחו״ל וגם מט״ח כדי לאזן את התנודתיות) מפחית חלק מהתנודתיות המורגשת. העובדה שחלק מאפיקי ההשקעה הם בעלי מתאם נמוך או שלילי לאפיקים אחרים, מבטיחה שהלקוח לא נחשף למלוא התנודות בשווקים וכך הוא עשוי לצלוח בקלות רבה יותר את התקופות האלה - ועדיין להישאר בשוק.

בדצמבר למשל, בעוד שהמניות והקונצרני צנחו, טוב היה למי שהחזיק בתיק דולר ואג"ח מדינה, שעלו. ומאז שהשתנתה המגמה בשווקים והמניות מתקנות בגדול, הדולר ואג"ח מדינה מתפקדים פחות טוב. האיזון הוא בדיוק התפקיד של המרכיבים השונים בתיק ההשקעות.

פתרון פסיכולוגי 2: להסתכל על ביצועי התיק בתדירות נמוכה

זה נשמע טריוויאלי, אבל מחקרים מגלים כי ככל שלקוחות בודקים את תיק ההשקעות שלהם לעתים רחוקות יותר, התשואות של התיק גבוהות יותר. זה בעיקר קשור לכך שלקוח שפחות בודק את התיק, פחות נבהל מהתנודתיות והמוטיבציה שלו להוציא את הכסף, להקטין סיכונים או לבצע שינויים נקודתיים ואולי מיותרים בתיק נמוכה יותר. כך הוא מצליח להתמיד לאורך זמן עם תיק המתאים למאפיינים שלו.

כך למשל, למרות עלייה של 200% בעשור האחרון במדד S&P 500, הסטטיסטיקה מלמדת כי מי שבדק את ביצועי המדד מדי יום, הסיכוי שהוא ראה ירידה (וכנראה גם נבהל) הוא 50%. במלים אחרות, אם הייתם בודקים את התשואה של S&P 500 מדי יום, במחצית מהזמן הייתם מרגישים שאתם מפסידים כסף. ההסתברות הזו יורדת משמעותית אם הייתם בודקים את ביצועי המדד אחת לרבעון, כאשר הסיכוי שהייתם רואים שוק עולה זינק ל-62%. אם הייתם בודקים אחת לשנה, הסיכוי עולה ליותר מ-73%. אגב, בספרו "תעתועי האקראיות", בדק נסים טאלב את התופעה הזו ברמת המניה הבודדת וגילה כי הסיכוי להרוויח ככל שבודקים את הביצועים לעתים רחוקות יותר גבוה עוד הרבה יותר.

פתרון כלכלי 3: להשקיע בנכסים פחות תנודתיים

תקופה תנודתית מזכירה למשקיעים כי יש נכסים שרמת התנודתיות בהם גבוהה משמעותית מאחרים. ב-2017 למשל, מי שהשקיע בנכסים תנודתיים יותר או בעלי רמת סיכון גבוהה יותר (באופן יחסי כמובן) כמו אג"ח של חברות הנדל"ן האמריקאיות או מניות של חברות נישה - הרוויח כי התנודתיות בשווקים הייתה נמוכה מאוד. ב-2018 אותו משקיע ספג הפסדים כבדים יותר מאשר המדדים המסורתיים בדיוק בגלל הסיבה ההופכית - עליית התנודתיות.

לפיכך, מי שמעריך כי השווקים צפויים להמשיך להיות תנודתיים ב-2019, ייתכן כי שווה לו להיחשף פחות לנכסים התנודתיים.

פתרון כלכלי 4: לא למהר להיפטר מנכסים שירדו

אחת הטעויות של משקיעים רבים היא שהם ממהרים למכור את מה שירד ולהגדיל את הנכסים שעלו. תהליך זה יוצר תיק השקעות פחות מאוזן ופחות מותאם לתקופות כאלה. האתגר הוא להצליח לשמור בתיק גם את החשיפה למרכיבים שהפסידו, אבל יש להם תפקיד חשוב בתמהיל התיק. לכן תיק מפוזר לאפיקי השקעה שונים, שלרוב יש ביניהם קורלציה נמוכה (אם בכלל), עשוי לספק פתרון נכון בתקופה של תנודתיות.

הכותב הוא סמנכ"ל פיתוח עסקי בהראל פיננסים. הכותב ו/או חברות בקבוצת הראל ו/או בעלי עניין בהן ו/או בעלי השליטה בקבוצה, עשויים להחזיק ו/או לסחור, בעבור עצמם ו/או בעבור אחרים, בניירות הערך והנכסים הפיננסים המצוינים בכתבה זו. אין לראות בכתבה משום שיווק השקעות או תחליף לשיווק השקעות המתחשב בצרכיו האישיים והמיוחדים של כל משקיע.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.