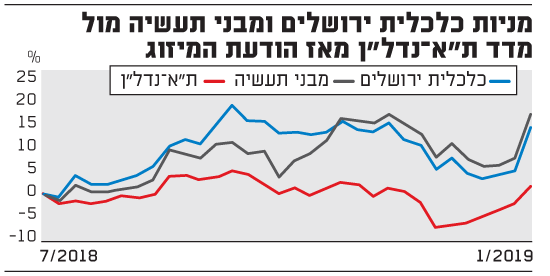

יותר משבעה חודשים עברו מאז החליט דירקטוריון קבוצת הנדל"ן כלכלית ירושלים לפנות לדירקטוריון החברה-הבת מבני תעשייה בהצעה לניהול משא-ומתן על מיזוג שתי החברות בעסקת מניות. בהודעה שפרסמה אז כלכלית ירושלים נאמר כי תנאי המיזוג (לרבות יחס ההחלפה) עדיין לא גובשו, וכי אם יבשיל המשא-ומתן להסכם מיזוג מחייב יפורסמו הדיווחים הנדרשים על-פי דין.

מאז שפרסמה כלכלית ירושלים את דוחותיה הכספיים לרבעונים השני והשלישי של 2018, בהם נכתב כי הדירקטוריונים שלה ושל מבני תעשייה מינו כל אחד ועדה בלתי תלויה לצורך ניהול המשא-ומתן על תנאי המיזוג. כעת, לקראת פרסום הדוחות הכספיים השנתיים של 2018, מעריכים גורמים בשוק כי במקביל נעשית כיום העבודה הסופית לקביעת מתווה המיזוג וכי תוצאותיה צפויות להתפרסם עד סוף מארס.

להערכת אותם גורמים, תוצאות המשא-ומתן למיזוג יקבעו יחס המרה שיהיה ככל כנראה קרוב להון העצמי של כל אחת מהחברות. הערכה זו מעניקה לכאורה פרמיה למחזיקי מניית כלכלית ירושלים, שנסחרת כיום בהנחה של 20% על ההון העצמי, וזאת בשעה שמניית מבני תעשייה נסחרת בהנחה של 3% בלבד על ההון העצמי. כך, שאם הערכה זו נכונה, הרי שטבעי הוא הדבר שהחברה הקולטת בעסקה תהיה דווקא החברה-הבת, מבני תעשייה.

כלכלית ירושלים, שמחזיקה ב-68.3% ממבני תעשייה, נסחרת כיום לפי שווי של 2.96 מיליארד שקל ומבני תעשייה נסחרת לפי שווי נמוך יותר של 2.45 מיליארד שקל. מיזוג של שתיהן בעסקת מניות ייצור חברה עם הון עצמי של כ-4.5 מיליארד שקל.

מניות כלכלית ירושלים ומבני תעשיה

מיזוג לתוך חברת-האם מורכב יותר

כאמור, מאז סוף יוני מקיימות כלכלית ירושלים ומבני תעשייה תהליך ארוך וסדור, שאמור להסתיים עד סוף הרבעון הראשון של 2019 עם מתווה מוסכם למיזוג במניות, בו יקבע יחס ההחלפה עבור בעלי המניות של החברה הנרכשת. כל עוד לא פורסם המתווה, הרי שלא ניתן לדעת מי תהיה החברה הרוכשת ומי תהיה החברה הנרכשת, אולם על-פי חלק מההערכות בשוק, יקבע לבסוף באופן מפתיע כי מבני תעשייה תהיה החברה הרוכשת (הקולטת) וכלכלית ירושלים תהיה החברה הנרכשת (הנקלטת).

הסיבה הראשונית לכך עשויה להיות קשורה, כאמור, למכפיל ההון הנמוך (0.8) שלפיו נסחרת כלכלית ירושלים, ושמאפשר לדרבן את בעלי מניותיה לתמוך במכירת החברה באמצעות קביעת יחס ההחלפה על-פי ערך ההון העצמי במועד ההחלפה. סיבה נוספת עשויה להיות נעוצה בעובדה שלכלכלית ירושלים אין כיום בעל שליטה, כך שכל המחזיקים בה ייהנו מהעסקה בצורה שווה. כך או כך, אם מכפיל ההון של מבני תעשייה לא ישתנה, הרי שהיותה החברה הקולטת יעניק לקבוצה שווי של כ-4.5 מיליארד שקל ביום שלאחר העסקה.

לעומתה, מבני תעשייה נשלטת בידי כלכלית ירושלים, כך שהחלטה על מיזוגה אל תוך החברה-האם תחייב תמיכה של מרבית בעלי המניות הלא נגועים שלה. רק 31.7% ממניות מבני תעשייה מוחזקות כיום בידי הגופים המוסדיים והציבור, כאשר 21.9% נמצאות בידי המוסדיים ורק 9.8% בידי הציבור. כך, שהתנגדות לעסקה מצד חברת אנטרופי שמייעצת למוסדיים, יכולה לכאורה להוביל לכישלון באישורה באסיפת בעלי המניות של מבניה תעשייה.

איגרות החוב בעלות דירוג זהה

סיבה נוספת שיכולה להוביל להחלטה כי מבני תעשייה היא זו שתיקבע כחברה הקולטת, קשורה גם למחזיקי איגרות החוב שלה. על-פי הערכות בשוק, בקבוצת כלכלית ירושלים כבר החליטו כי עסקת מיזוג, אם תתבצע, תכלול גם החלפה של איגרות החוב של החברה הנקלטת באיגרות חוב של החברה הקולטת, וזאת מתוך מטרה לייצר מיזוג מלא בין החברות.

כיום, זוכות שתי החברות לאותו דירוג מנפיק של A פלוס מ-S&P מעלות, כאשר הסדרות המובטחות של כל אחת מהן זוכות גם הן לאותו דירוג של AA מינוס. בנוסף לכך, סדרות האג"ח הארוכות והלא מובטחות של שתיהן, ט"ו של כלכלית ירושלים ו-כ' של מבני תעשייה, מציגות מח"מ דומה של 6.8 שנים ונסחרות כיום לפי תשואה שנתית זהה לפדיון של 2.6% (צמוד למדד המחירים לצרכן).

עם זאת, בעבר היה נהוג להגדיר את כלכלית ירושלים כחברה המסוכנת יותר מבין השתיים. לכן נראה שגם בתחום החוב יהיה קל יותר לשכנע את מחזיקי האג"ח של כלכלית ירושלים להחליף את האג"ח שברשותם לאג"ח של מבני תעשייה, מאשר לבחור בצעד ההפוך. כך או כך, מדובר באחד המיזוגים המורכבים והלא סטנדרטיים ביותר שקרו בישראל ושמטרתו הוא להפוך את הקבוצה לחזקה עוד יותר.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.