בסוף ינואר נפל דבר. בהודעה שנלוותה להחלטת הריבית, שנותרה ללא שינוי, הסביר יו"ר הבנק המרכזי של ארה"ב, ג'רום פאואל: "אומנם הכלכלה האמריקאית במקום טוב, אבל ההאטה בסין ובאירופה, הברקזיט, שיחות הסחר והשפעת חמשת השבועות של השבתת הממשל שלחו סימנים סותרים בנוגע לתחזית". בתפנית חדה מהצהרותיו בשנים האחרונות הוסיף פאואל והסביר כי "הקטנת המאזן של הבנק תסתיים מוקדם מהצפוי והמאזן יהיה גדול ממה שתכננו מלכתחילה".

הנה כי כן, עטוף במילים גבוהות שאת פשרן קשה לעתים להבין, הודה הפדרל ריזרב סוף סוף כי אין לו כל מושג מה הוא עושה, כי הצהרותיו היו לא יותר מאוויר חם, וכי הוא חסר ישע בנוגע להחלטה מה לעשות מכאן והלאה.

איך הגיעו הדברים לידי כך?

כמו הילד ההולנדי האמיץ שהחזיק את האצבע בסכר, כך ראה את עצמו הפד לאורך השנים, כלשונו של יו"ר הבנק בן ברננקי בספרו האוטוביוגרפי "האומץ לפעול", כמי שתפקידו "לקבל החלטות שאינן פופולריות לטובת המדינה בטווח הארוך. זו הסיבה שהפד קיים כבנק מרכזי, עצמאי פוליטית. הוא נוצר בדיוק לצורך זה, לעשות את מה שצריך לעשות, אשר אחרים לא יכולים או לא רוצים לעשות".

מאחר שלפד מאז ימי קודמו של ברננקי, אלן גרינספן, הייתה דעה טובה על עצמו הרבה מעבר למה שהמציאות הצדיקה, ומאחר שהוא האמין באמת ובתמים כי הוא יכול לנהל את הכלכלה ולייתר כל מחזוריות טבעית, הדברים היו אמורים להתנהל באופן הבא: כאשר המחזוריות הכלכלית נוטה כלפי מטה וסימני שפל נראים, הפד יוריד את הריבית כדי להגדיל את כמות האשראי והכסף, וכך לעודד פעילות כלכלית. כאשר המשק חוזר לפסים של פריחה, בזכות אותו עידוד, הריבית שוב תועלה כדי לשמר איזון בכמות הכסף, במחירי הנכסים, בתמריץ לחיסכון, ובמחירים במשק באופן כללי.

דרך החשיבה הזו, המוניטריסטית, העוסקת בוויסות כמות הכסף באמצעות הריבית, דומה או משלימה לתיאוריה הקיינסיאנית הפיסקלית, הנוגעת לתקציבי המדינה. את האחרונה הביא לעולם הכלכלן הבריטי ג'ון מיינארד קיינס בשנות השפל של תחילת המאה שעברה. על פי קיינס, על הממשלות לנקוט מדיניות תקציבית שהיא "הפוכה למחזור הכלכלי". כלומר, בשעה של משבר כלכלי הממשלה תנהיג תקציבים גירעוניים כדי לעודד את הביקושים ולגרום לכלכלה להתחיל שוב לנוע, ולעומת זאת בשעה שהכלכלה פורחת הממשלה תעלה מיסים ותצבור עודפים. מעין גירסה משופרת של השנים הרזות והשנים השמנות של יוסף ופרעה במצרים.

לאחר המשבר של 2008, הבנקים המרכזיים בעולם נקטו שלל אמצעים ללא תקדים כדי להיחלץ ממנו. הם הורידו את הריבית לאפס (ארה"ב) ואף לשלילית (יפן ואירופה), וכן הדפיסו כ-15 טריליון דולר ורכשו בהם איגרות חוב שונות. בארה"ב היו רוב איגרות החוב האלו של הממשלה הפדרלית. כך יכלה הממשלה להריץ גירעונות עתק, יותר מטריליון דולר בשנה, בלי שהריבית על החוב הממשלתי, ובעיקר על האיגרות לטווח בינוני וארוך, קרי לעשר ולשלושים שנה, תעלה.

האג"ח האלו הגיעו לשפל של 70 שנה בקיץ 2015, שעה שהריבית על איגרות החוב הממשלתיות ל-10 שנים, קנה המידה לכל הריבית במשק, עמדה על כ-1.5%. הדפסה זו של כסף כונתה "הרחבה כמותית", ובארה"ב היא גרמה למאזן הפד לתפוח מכ-800 מיליארד דולר לפני המשבר לכ-4.5 מיליארד דולר ב-2015.

ברננקי הסביר את תפיסת העולם

בנאום מיולי 2013, "מאה שנים של בנקאות מרכזית: מטרות, מסגרת, אחריותיות" ( A Century of U.S. Central Banking: Goals, Frameworks, Accountability ), הסביר יו"ר הבנק דאז, ברננקי, את תפיסת העולם שמאחורי היד המושיעה.

"השנים שבין 1984 ל-2007 היו תקופת ה'איזון הגדול' (Great Moderation), שבה הפד הצליח באופן ממשי בהשגת מטרותיו - תעסוקה ויציבות מחירים. יציבות פיננסית (שהייתה הסיבה המקורית להקמת הפד, כפי שסוקר בתחילת נאומו) נותרה מטרה כמובן, והפד טיפל בסיכונים ליציבות הפיננסית והגיב כאשר דברים קרו במערכת הפיננסית, בקריסה של 1987 או בהתקפות הטרור של 2001, אך עכשיו לאחר המשבר של 2008 הפד שוב רואה את אחריותו ליצירת יציבות פיננסית כמטרה מרכזית זהה לשתי המטרות האחרות".

ואיך ידאג הפד להשגת היעד הזה? המשיך ברננקי: "על ידי ייצור נזילות בשעה של פאניקה, כמו שעשינו ב-2008"... או במילים של אחד מהמחוקקים של חוק הפדרל ריזרב בתחילת המאה ה-20: "לספק את האמצעים שיאפשרו להפסיק פאניקות פיננסיות זמניות, וכך לייצר יציבות פיננסית".

מאחר שהפד האמין באמת ובתמים כי הוא יכול לשלוט במחזור הכלכלי וכי הורדת הריבית היא דרך דו-סטרית, כלומר ניתן גם להעלותה, הודיעה הוועדה המוניטרית של הפד (FOMC -The Federal Open Market Committee ) בספטמבר 2014 כי בדעתה לנקוט צעדים כדי להחזיר את המדיניות המוניטרית למצב נורמלי.

מה יקרה לריבית במיתון הבא

"הפד מתכונן עכשיו 'לנרמל'"

יו"רית הפד דאז, ג'נט ילן, הסבירה: "הואיל והכלכלה חזרה לנורמליות לאחר המשבר הפיננסי ולאחר ההאטה החדה שהיא גרמה, הפדרל ריזרב מתכונן עכשיו 'לנרמל' חזרה את המדיניות המוניטרית שלו".

בתחילת 2015 פורסמו העקרונות של "מדיניות הנורמליזציה". הם כללו את שני המרכיבים הבאים: העלאה הדרגתית של הריבית הבין-בנקאית ל"רמות יותר נורמליות" (לשון הבנק המרכזי) וכן הורדה הדרגתית של ההחזקות באיגרות החוב.

חלפו עוד שמונה חודשים, ובדצמבר 2015 הפד סוף סוף מצא כי בשלו התנאים להעלאת הריבית, הראשונה מאז דצמבר 2008. עוד שנתיים חלפו, ובספטמבר 2017 החליט הפד גם להתחיל ליישם את המרכיב השני בתוכנית הנורמליזציה, קרי לצמצם את מאזנו ולהפחית את כמות איגרות החוב שהוא מחזיק.

באוקטובר 2017 צמצם הפד 10 מיליארד דולר ראשונים של אג"ח, קרי לא קנה אג"ח חדשות כאשר ישנות הגיעו לפירעון, זאת מתוך החזקה של 4.5 טריליון דולר. במקביל המשיך הפד גם בהעלאת הריבית הבין-בנקאית המשפיעה על הריביות לטווח קצר ל-2.25%-2.5%. בינתיים מדיניות הצמצום נמשכה כמוצהר, וכך בין ינואר לדצמבר 2018 צמצם הפד את מאזנו בכ-400 מיליארד דולר, כ-10% מהמאזן.

הואיל ובמקביל הממשלה הפדרלית שחררה כל רסן ביחס לגירעונותיה, הריבית על האג"ח ל-10 שנים קפצה וחיש מהר חצתה את קו ה-3% ואפילו רמה של 3.5% כבר נראתה באופק. העלייה בריבית על כל המשתמע ממנה לחוב החברות בהיקף של 9 טריליון דולר, יחד עם הציפייה להמשך הנורמליזציה, הייתה כדלי מים קרים שנשפך על שוק המניות הרותח זה כמעט עשור, והירידות לא איחרו לבוא.

טראמפ עלה להתקפה על פאואל

הירידות הצפויות אך המהירות בשוקי המניות והאג"ח שעה שהפד מנסה להחזיר את הריבית ל"רמה נורמלית", כלשונו, עוררו את נשיא ארה"ב אשר מזמן קשר את עתידו הפוליטי למקום שאליו עתידו הכלכלי קשור זה שנים, קרי שוקי ההון. הוא פתח במתקפת ציוצים בוטה ומאיימת ללא תקדים נגד העומד בראש הפד. הוועדה המוניטרית קיבלה גם היא רגליים קרות מהירידות הקלות בשווקים, כאילו שתפקיד הפד כולל הבטחה לקיים לעד שוק מניות חד כיווני.

והנה, לא עברה שנה, ועוד לפני שפחות מ-10% ממאזן הבנק המרכזי הוקטן, הפד הרים דגל לבן. ב-30 בינואר השנה, בשינוי כיוון מדהים של כל הצהרותיו מאז 2014, הפד הודיע כי "יהיה גמיש ביחס לשינויים שייעשו בריבית העתידית", וכן כי "הוא מוכן לשנות כל פרט ביחס להקטנת מאזנו בהתאם להתפתחויות הפיננסיות". אם כן, הנורמליזציה שעליה הכריז ברוב רושם תיאלץ לחכות.

השווקים קראו את ההודעה הזו, וזינקו אל על. הריבית על האג"ח ל-10 שנים ירדה לאזור 2.65%, והחוזים העתידיים מעניקים סבירות של 10% בלבד שנראה עוד העלאת ריבית השנה.

וכך, במהירות הבזק ותחת מטר ציוצים מהבית הלבן, הרכבת של הנורמליזציה הגיעה לתחנתה הסופית ויחד עימה מדיניות מוצהרת בת דור. כמו הפרדוקס של הממשלה הפדרלית המריצה גירעונות מתמשכים בהיקפים כמעט חסרי תקדים דווקא בשעה שהכלכלה לכאורה בשיאה והאבטלה בשפל של 50 שנה, כך גם הפד. אף ש"הכלכלה במקום טוב", כלשון היו"ר, ואף שהאבטלה בשפל, והמחירים, לפחות באופן רשמי, יציבים, הבנק המרכזי אינו מסוגל לנרמל את מדיניותו המוניטרית כפי שהבטיח והצהיר חגיגית שוב ושוב רק לפני שנה, שנתיים ושלוש.

האמת צריכה אפוא להיאמר: הפד איבד שליטה ולראשונה הוא גם מודה בכך, אפילו שהוא עוטף הכול במילים של שבת. לאחר שהרגיל את הכלכלה במשך 10 שנים לפעול בסביבה של ריבית אפסית, ברור כי כל חזרה ל"רמה נורמלית", כלשון הבנק המרכזי, תגרור תגובה בשווקים. ואם הפד אינו יכול לעמוד בתגובה, ולו הקלה ביותר כפי שראינו באירועי דצמבר-ינואר, ברור כי הוא איבד למעשה את השליטה בכלי המוניטרי העיקרי שלו. אובדן שליטה זה משמעותו לא רק שהפד אינו יכול להתמודד עם עודף אשראי בעת הבועה אלא גם שהוא חסר כלים להתמודד עם בעיות נזילות בעת השפל.

כפי שניתן לראות בגרף המצורף, בכל פעם שהפד עצר את העלאת הריבית, הצעד הבא היה הורדתה בכ-5%. עצירת הריבית על 2.25%-2.5% משמעותה אפוא אחת - הדרך היחידה להפעיל את הכלי המוניטרי בעתיד, באופן דומה לעבר, תביא את הריבית למינוס 2.5%-3%. זהו צעד דרסטי שספק אם לפד המאבד במהירות את האשראי הציבורי, יהיה הכוח הפוליטי לבצע.

יתר על כן, שום כלכלה לא מתפתחת ושום עושר חדש לא נוצר מהגדלת כמות הניירות, אלא רק מהגדלת כמות המוצרים, וכל ניסיון שנעשה בהיסטוריה לפתור בעיות מבניות על ידי הגדלת כמות הכסף הסתיים באסון.

עתה, לאחר שנטש בחודש אחד מדיניות והצהרות בנות דור, הפד גם הורס את מעט המוניטין שנותרו לו. כשמתברר לכול כי הוא תקע את העולם במשטר של ריבית כמעט אפסית והרחבה כמותית מתמשכת, מי מלבד האחוזון העליון המחזיק ברוב המניות בבורסה, יאמין כי המוסד הזה אכן מסוגל כלשונו המתרברבת "לקבל החלטות שאינן פופולריות לטובת המדינה בטווח הארוך... ולעשות את מה שאחרים לא יכולים או לא רוצים לעשות".

מס העשירים: הכעס מתועל למרוויחים מהשיטה במקום למחולליה

המאמר שכתבתי על אלכסנדריה אוקסיו קורטז גרר בעקבותיו תגובות רבות. אחדות לדאבוננו היו מיזוגניות וגזעניות להחריד, אך כעס והדחקה לא ישנו את המציאות. אישה או לא, אוהבת ישראל או לא, סוציאליסטית או לא, אוקסיו קורטז היא קול אותנטי הצובר פופולריות.

סקר שנערך על ידי Hill-HarrisX מצא כי 59% מהאמריקאים תמכו בהצעה להעלות את המס על העשירים. מצב הרוח הלאומי בארה"ב אינו סוד, ופוליטיקאים נוספים מגיבים בהתאם.

הסנאטורית אליזבט וורן, מועמדת בעלת סיכוי של ממש בפריימריז המתקרבים של המפלגה הדמוקרטית, הציעה מס אחר. בהצעת חוק שהגישה לסנאט ביקשה להטיל מעין מס רכוש בסך 2% לשנה על כל משק בית שהונו בין 50 מיליון דולר ל-1 מיליארד דולר, וכן 1% נוסף על כל ההון מעל 1 מיליארד דולר.

בסוף ינואר הגיש הסנאטור ברני סנדרס, שזכה ליותר קולות ממילניאלס צעירים מאשר הילארי קלינטון וטראמפ ביחד (ראו גרף) וייתכן שאף הוא יהיה מועמד בפריימריז הדמוקרטיים, הצעת חוק שיגדיל את מס הירושה על מיליארדרים באופן משמעותי ביותר. על פי ההצעה, ייקבע מס עיזבון בסך 77% על עזבונות ששווים יותר ממיליארד דולר. המס יתחיל בשיעור של 45% על עזבונות בשווי 3.5 מיליון דולר. היום, אגב, מס העיזבון חל על עזבונות מסך 11 מיליון דולר.

סיכמה את העניין סוכנות בלומברג: "שעה שהדמוקרטים מניחים את היסודות לבחירות לנשיאות ב-2020, העלאת מס על העשירים צפה ועולה כנושא מרכזי של המפלגה הנמשכת שמאלה".

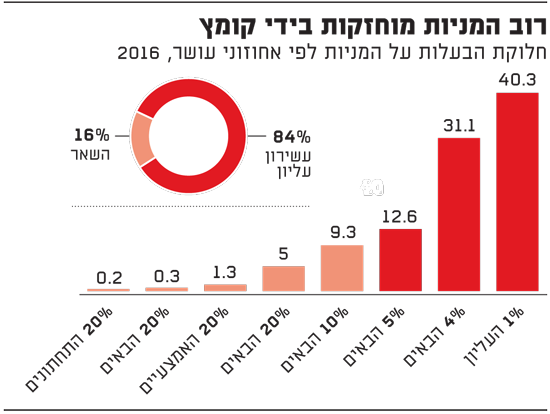

רוב המניות מוחזקות בידי קומץ

הכעס של ההמונים מובן. בעוד מדיניות הפד ניפחה את מחירי המניות בשווקים הפיננסיים ואת מחירי הנדל"ן בשווקים הריאליים, רוב האמריקאים כלל אינם נהנים מהבועות האלה. ההיפך הוא הנכון (ראו גרף). אך גבייה של מס ושליחתו לבור ללא תחתית של הממשלה כדי שתבזבז את הכסף על הוצאות "ביטחון" ללא פרופורציה, חוזים והטבות למקורבים, חוסר יעילות מבנית ופרויקטים חסרי ערך, לא יקדמו שום פתרון. הן גם לא יסייעו לכלכלה, לרוב הציבור או למילניאלס.

את הנזקים ששיטת הפייק-כסף של הפד גורמת יש לפתור באמצעות טיפול במקור הבעיה, קרי בפייק-כסף ובבועות שהוא מנפח. נורמליזציה של הריבית, כמו שהבטיח הפד, הייתה תורמת לצמצום פערי העושר פי כמה יותר מכל מס שמוצע, שכן מחירי הנכסים היו מתקנים את עצמם בהתאם, חזרה לרמתם הנכונה.

אך כל זה הוא קונספט מסובך, ובעידן של פוליטיקה של 140 תווים ותשדירים בני 30 שניות קל יותר לתעל את הכעס לכוון המרוויחים הגדולים של השיטה, מאשר אל מחולליה ומקורה.

הכותב הוא עורך דין בהשכלתו העוסק ומעורב בטכנולוגיה. מנהל קרן להשקעות במטבעות קריפטוגרפיים, ומתגורר בעמק הסיליקון זה 22 שנה. כותב הספר"A Brief History of Money" ומקליט הפודקסט KanAmerica.Com