משקיע שמעוניין כיום להגדיל את פוטנציאל התשואה בתיק ההשקעות שלו, לא צריך ללכת רחוק. בעקבות הצניחה החדה בשוויין של איגרות חוב רבות שהונפקו בבורסה בתל אביב על-ידי חברות נדל"ן זרות, אג"ח אלו נסחרות כעת בתשואות דו-ספרתיות.

למעשה, כמחצית מהסדרות במדד המייצג אפיק השקעה זה - תל בונד גלובל - נסחרות כיום בתשואה לפדיון הגבוהה מ-10%. בשל כך, התשואה השנתית הגלומה במדד זה עומדת בימים אלו על יותר מ-11%. מדובר בפוטנציאל תשואה שלרוב מאפיין מניות קטנות, ופחות איגרות חוב בדירוג השקעה.

כעת נשאלת השאלה, האם ברמת תמחור זו יש מקום להשקיע במדד מסוג זה.

מה חשוב יותר - דירוג או פיזור?

לטעמי, התשובה לכך היא פחות במישור הכלכלי הטהור, שהרי רק בדיעבד ניתן לדעת האם התשואה הגבוהה הצדיקה את הסיכון הטמון, או להיפך. התשובה היא יותר בפן של צורכי ההשקעה ושל הציפיות שלנו בהשקעה בנכסים עם פרופיל סיכון גבוה.

על פניו, השקעה במדד אג"ח המכיל 36 סדרות, כולן מדורגות בדירוג A מינוס ומעלה, לא נשמעת כמו השקעה מסוכנת מדי. אם ניקח לדוגמה מדד כמו תל בונד תשואות, שמאופיין ברמת סיכון דומה (דירוג ממוצע A, זהה לתל בונד גלובל), ועם כמות סדרות כמעט זהה (37 מול 36), היינו מצפים לקבל פוטנציאל תשואה באותו סדר גודל של תל בונד גלובל.

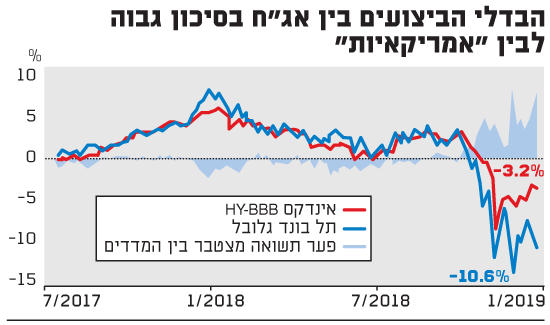

הבדלי הביצועים

ואולם, העובדות מספרות סיפור אחר: בעוד שתל בונד תשואות מציע למשקיעים תוספת תשואה שנתית של 3.5% מעל אג"ח ממשלתית במח"מ דומה, מדד האג"ח "האמריקאיות" נסחר במרווח של יותר מ-10% בהשוואה לאג"ח ממשלתית דומה. הפער הזה בלתי סביר, ומלמד על סיכון ייחודי שגלום במדד זה.

מהו אותו סיכון ייחודי? פשוט מאוד - פיזור הסיכונים במדד פשוט לא אפקטיבי. הרעיון מאחורי השקעה במדדים היא להימנע מסיכונים ספציפיים, שמאפיינים מצב שבו אנחנו קונים בתיק מניה מסוימת, או אג"ח של חברה אחת. יחד עם זאת, פיזור סיכון באמצעות השקעה במספר סדרות של מנפיקים שונים אינו ערובה להגנה מפני הפסד - כתוצאה מסיכון ענפי שקיים במדד.

זה בדיוק הסיכון הייחודי של מדד כמו תל בונד גלובל. הוא מורכב אך ורק מסדרות אג"ח שמתמקדות בתחום ספציפי אחד (נדל"ן), ובעיקר באזור גיאוגרפי אחד (ארה"ב). על כן, אירועים שליליים שפקדו לאחרונה את שוק הנדל"ן בארה"ב גרמו אפקט דומינו קטלני למשקיעים במדד זה.

אם כבר סיכון, אז עד הסוף

העניין הוא שבכלל לא צריך "לחפש את אמריקה" כדי למצוא תוספת תשואה (במחיר של תוספת סיכון) לתיק האג"ח. איגרות חוב ישראליות בדירוג נמוך, או כאלה שאינן מדורגות כלל, עונות על דרישה זו, ומציעות הזדמנות מעניינת.

כאמור, כאשר בוחנים את כדאיות ההשקעה באג"ח בודדת, אפילו תמחור שמרני של הסיכון עלול להסתיים בהפסד במקרי קיצון. עם זאת, כאשר מדובר במדד אג"ח המפוזר בין שלל סדרות, מנפיקים וענפי פעילות שונים, הסטטיסטיקה ארוכת-הטווח מלמדת אותנו שהסיכון הגלום גבוה ברוב המקרים מההפסד בפועל.

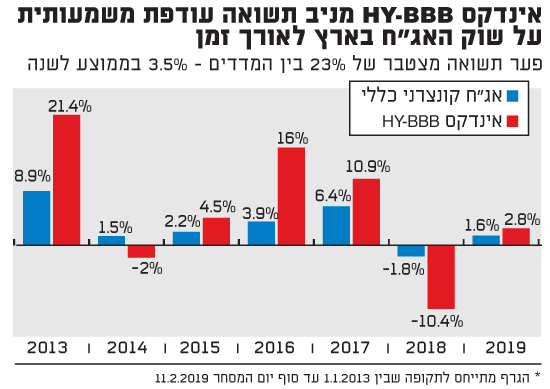

אינדקס HY-BBB

למה הכוונה? חברות הדירוג הבינלאומיות מפרסמות מדי שנה את שיעורי פשיטות הרגל של חברות מדורגות - בדירוג השקעה ומתחת לדירוג השקעה. בחינה לאורך זמן של נתונים אלה מגלה כי המרווח שבו נסחרות איגרות חוב מתחת לדירוג השקעה (המכונות: "אג"ח HY") היה גבוה משיעור חדלות הפירעון בפועל בכל שנה ב-15 השנים האחרונות.

המשמעות היא שתוספת התשואה שהמשקיעים קיבלו מעבר לתשואת האג"ח הממשלתית מפצה אותם על הסיכון במלואו, שנה אחר שנה.

תוצאה זו אינה מתקיימת רק בארה"ב, אלא גם אצלנו, בשוק האג"ח המקומי. למרות שהסדרי חוב או פשיטות רגל תופסים לעיתים תכופות מקום של כבוד בכותרות העיתונים, בראייה כוללת מדובר על מספר קטן מאוד של מקרי חדלות פירעון באג"ח ישראליות, שאינו מספיק אפילו ליצור סטטיסטיקה מהימנה.

מן הסתם זה לא אומר שאין סיכון בהשקעה באג"ח בדירוגים נמוכים, אך לרוב התשואה הגלומה במחירי אג"ח אלו מפצה על הסיכון בפועל. מסיבה זו, אין זה מפתיע שמדד אינדקס HY-BBB, שהינו המדד היחיד בישראל אשר עוקב אחר אפיק איגרות החוב בדירוגי BBB פלוס ומטה, מציג לאורך זמן תשואה עודפת משמעותית של כ-3.5% בממוצע לשנה ביחס לשוק האג"ח בישראל, ובוודאי ביחס להשקעה בסדרות אג"ח בדירוגי A ומעלה.

מי צריך דירוג כשיש שיעבוד?

אחד המאפיינים הבולטים במדד אינדקס HY-BBB הינו הנתח הגדול שמקבלות בו איגרות חוב ללא דירוג. חשוב להדגיש כי לא מדובר בסדרות שדורגו בעבר, ובעקבות הפחתת דירוג (או הגעה למצב של הסדר חוב/חדלות פירעון), הדירוג הוסר. מדובר בסדרות שמראש מנפיקותיהן ויתרו על תהליך הדירוג.

היעדר הדירוג עשוי לנבוע מכמה סיבות, אך לרוב מדובר בסיבה כלכלית. תהליך הדירוג עולה כסף לחברה המדורגת, ולכן חברות רבות שמנפיקות חוב בהיקף קטן יחסית, בוחרות לא אחת לוותר על הדירוג, ולפצות את המחזיקים בבטוחה במקום. ואמנם, בעוד שפחות ממחצית מהסדרות המדורגות במדד מגובות בבטוחה כלשהי, למעלה מ-70% מהסדרות שאינן מדורגות מגובות בשיעבוד קבוע ראשון על נכס בבעלותן.

מסיבה זו, במקרים רבים ההשקעה בסדרת אג"ח ללא דירוג, אבל עם בטוחה, מספקת ביטחון רב יותר למשקיעים בהשוואה לסדרה מדורגת דומה. אפשר לראות זאת היטב במחירים של סדרות נדל"ן "אמריקאיות" מדורגות, ביחס לאלו של סדרות ללא דירוג. עם זאת, מכיוון שסדרות ללא דירוג אינן נכללות במדדי תל בונד, ומודרות גם מקרנות נאמנות ומתיקי השקעות רבים, הן נסחרות לרוב במרווח אטרקטיבי יותר בהשוואה לסדרות מדורגות בעלות מאפיינים דומים.

בשורה התחתונה, על אף התשואה הגלומה הגבוהה שמציעות כיום סדרות הנדל"ן "האמריקאיות", יש מקום לתת עדיפות דווקא לסדרות אג"ח בדירוגי BBB ומטה של מנפיקים מקומיים. במדד מסוג זה ניתן למצוא פיזור ענפי רחב, להישען על חברות ישראליות מוכרות ועל שיעבוד ראשון על נכסים ממשיים, יתרונות אשר כולם ביחד מעניקים למשקיע חובב הסיכון את תוספת התשואה שאותה ביקש, מבלי לצאת להרפתקאות מיותרות מעבר לים.

הכותב הוא מייסד ומנכ"ל אינדקס מחקר ופיתוח מדדים בע"מ, המתמחה במחקר ופיתוח, חישוב ועריכת מדדי ניירות ערך למגוון צורכי השקעה. לכותב יש אינטרס אישי באמור לעיל, וכן יובהר כי חלק מהמדדים המצוינים לעיל מוצעים כמוצר השקעה על-ידי לקוחות החברה. אין באמור ייעוץ/שיווק השקעות ו/או ייעוץ מס המתחשב בנתונים ובצרכים האישיים של כל אדם ו/או תחליף לשיקול-דעתו של הקורא ואין באמור משום עצה ו/או המלצה לרכישה או למכירת ני"ע או מוצר פיננסי כלשהו.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.