באוקטובר האחרון נודע כי משרד האוצר ורשות שוק ההון בחרו כצפוי בארבעת בתי ההשקעות הפעילים בשוק הפנסיה החדשה המקיפה, כקרנות ברירת המחדל לשנים הקרובות. זאת בניסיון להפחית את הריכוזיות האדירה שמאפיינת את שוק החיסכון הפנסיוני הצומח ביותר.

ארבע קרנות הפנסיה הקטנות יחסית, של הלמן אלדובי ושל מיטב - שמהוות את ברירת המחדל כבר משלהי 2016 - ושל אלטשולר שחם ושל פסגות שהצטרפו אליהן בשלהי השנה שעברה, החלו לפעול רשמית רק בתחילת נובמבר האחרון אף שבפועל החלו לפעול באוקטובר. כך, בסוף ינואר, לכשהן השלימו בפועל את הרבעון הלא כרונולגי הראשון שלהן כ"קרנות שמועדפות על ידי המדינה", כבר ברור שהן מציגות נוכחות גוברת בנתחי השוק שלהן בכל מה שנוגע לנכסים המנוהלים עבור הלקוחות ובסכומי הכסף שזורמים פנימה לניהולן, שמהווה שקלול של הפקדות העמיתים ושל העברות מקרנות אחרות.

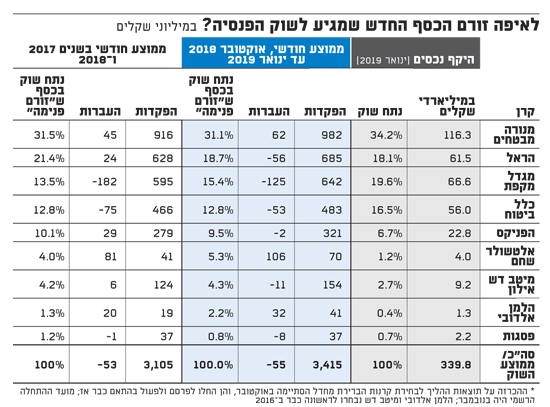

לאיפה זורם הכסף החדש שמגיע לשוק הפנסיה?

המפסידה הגדולה בינתיים: הראל

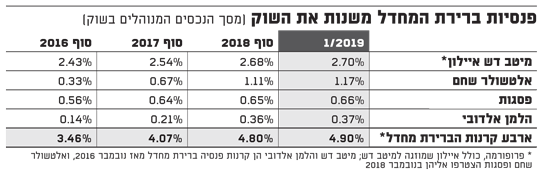

מבדיקת "גלובס" לנתוני הפנסיה-נט לסוף חודש ינואר, עולה כי הציבור כנראה נוהר לקרנות הקטנות שבבעלות בתי ההשקעות, ומתחיל להזיז את השוק, לאט ובמספרים קטנים עדיין. כך, בעוד שלפני כחמש שנים החזיקו ארבע פעילויות הפנסיה של בתי ההשקעות בנתח שוק מצרפי של פחות מ-2.2% בלבד. עתה, בסוף ינואר 2019 הגופים הללו כבר מחזיקים יחדיו בנתח שוק של 4.9% במונחי נכסים מנוהלים, לעומת 4.8% "בלבד" רק בסוף 2018.

מאיפה באה הצמיחה הזו של בתי ההשקעות? בדיקת נתוני הפנסיה-נט מלמדת כי באוקטובר האחרון, עמד חלקן של ארבע קרנות הפנסיה המקיפות החדשות של בתי ההשקעות מתוך סך כספי החיסכון החדשים שזורמים לניהול הקרנות על 12%, וזאת לעומת שיעור של 11% במהלך השנים 2017 ו-2018, בחישוב חודשי. גם בנובמבר השינוי טרם הפך למובהק יותר, כשאלטשולר שחם, הלמן אלדובי, מיטב דש ופסגות, רשמו בנובמבר העברות מקרנות מתחרות והפקדות של חוסכים בשיעור של 11%.

ואולם, בדצמבר שמאופיין בהפקדות ניכרות, החלק של קרנות הפנסיה ברירת מחדל מתוך סך ההפקדות וההעברות בשוק הפנסיה החדשה כבר עבר למה שנראה כתחילתה של מגמה. כך, חלקן המשותף של ארבע הקרנות מתוך סך הכסף שזורם לניהול הקרנות, גדל בחודש דצמבר האחרון ל-13%, כשבינואר 2019 הוא כבר עומד על 14%. אגב, גוף שבולט כמפסיד מהמגמה החדשה הוא הראל, שמציג העברות שליליות בחודשים האחרונים.

בהסתכלות כוללת עולה כי בסוף ינואר 2019 ניהלו קרנות הפנסיה הנבחרות של בתי ההשקעות סך מצרפי של כ-16.6 מיליארד שקל, וזאת לעומת סך של כ-15.8 מיליארד שקל חודש אחד בלבד קודם לכן. אגב, בסוף 2017 ניהלו הקרנות הללו סכום מצרפי של 12.1 מיליארד שקל, שהיווה פחות מ-4.1% מהשוק כולו. בעבר דובר על נתחי שוק נמוכים בהרבה, דבר שמלמד על מגמה ברורה, אך כזו שעדיין רחוקה מאוד מלהשלים את ייעודה, כשחברות הביטוח מחזיקות יחדיו ב-95% מהשוק הפנסיוני הצומח ביותר.

פנסיות ברירת המחדל משנות את השוק

פנסיית ברירת מחדל - להורדת דמי הניהול

במחצית אוקטובר 2018 הכריזו לשכת שר האוצר, משה כחלון, ורשות שוק ההון כי אלטשולר שחם, מיטב דש, פסגות והלמן-אלדובי זכו יחדיו בהליך שבמסגרתו המדינה בוחרת קרנות פנסיה שהתחייבו לתת למצטרפים אליהן דמי ניהול נמוכים יחסית. המיוחד בקרנות אלה הוא שההצעה המיטיבה פתוחה לכלל הציבור במשק, ולא רק לקבוצות סגורות, כגון מקומות עבודה או קבוצות עובדים מסוימות.

הקרנות הללו נבחרו לאחר שהתחייבו למחיר שיגבו ממי שיצטרף אליהן במסגרת זו. במסגרת זו קרן הפנסיה של מיטב דש התחייבה כי תגבה דמי ניהול בשיעור של 2.49% מההפקדות החודשיות ו-0.05% מהצבירה הכוללת, קרן הפנסיה של הלמן-אלדובי התחייבה שתגבה דמי ניהול בשיעור של 1.49% מההפקדות החודשיות ו-0.1% מהצבירה הכוללת, ואחרי זה הודיעה על הנחה נוספת שברצונה לתת, קרן הפנסיה של אלטשולר שחם התחייבה שתגבה דמי ניהול בשיעור של 1.49% מההפקדות החודשיות ו-0.1% מהצבירה הכוללת וקרן הפנסיה של פסגות התחייבה לדמי ניהול בשיעור של 1.68% מההפקדות החודשיות ו-0.0905% מהצבירה הכוללת. אגב, ממוצע דמי הניהול בפועל בשוק כולו עמד בסוף 2018 על רמה של 2.32% דמי ניהול מההפקדות החודשיות ושל 0.23% מהצבירה הכוללת.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.