חברות כרטיסי האשראי הגדולות - ישראכרט, לאומי קארד (מקס) וכאל הן כבר מזמן לא רק חברות כרטיסי אשראי. הן בראש וראשונה ספקיות אשראי שוטף דרך שימוש בכרטיסי האשראי, כשבמקביל הן פיתחו זרוע של אספקת הלוואות מגוונות.

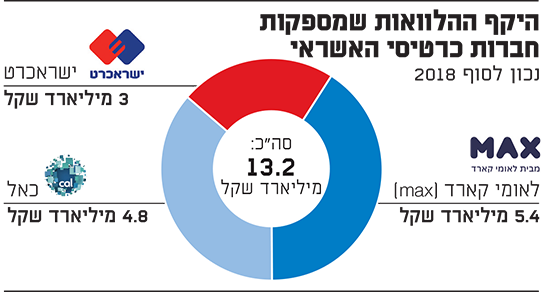

היקף ההלוואות שמספקים הגופים האלו נכון לסוף 2018 עומד על 13.2 מיליארד שקל. לאומי קארד (מקס) מובילה עם הלוואות בסך 5.4 מיליארד שקל; כאל עם הלוואות בסך 4.8 מיליארד שקל; וישראכרט עם הלוואות בסך 3 מיליארד שקל.

הריביות על ההלוואות גבוהות יותר לרוב מהריביות על ההלוואות בבנקים (ועל המסגרת בחשבון), כאשר אם מדובר על הלוואה לא מגובה בבטוחה, הריבית תהיה 10%, 11% ואף 12% ויותר. קוראים לזה הלוואה לכל מטרה ואתם בטח נתקלים בזה בכל פינה - בבאנרים קופצים, דרך הנייד, בשלטים ובטלוויזיה. אפילו מתקשרים אליכם ומציעים לכם הלוואה כזו. אתם כבר לא צריכים להמציא שאתם משפצים את הבית, נוסעים לחו"ל או מתכננים אירוע. היום אתם יכולים לקבל בלי להסביר, ובלי ביטחונות. אבל הריבית תהיה גבוהה.

מנגד, הריבית בהלוואות מגובות בשעבוד, בעיקר הלוואות למימון רכבים, נמוכה יותר.

היקף ההלוואות שמספקות חברות כרטיסי האשראי

הריביות האלו גבוהות, אבל הציבור מסתער - קצב הגידול השנתי בהיקף ההלוואות קרוב ל-20%. אולי החברות האלו גם מפתות את הציבור לקחת הלוואות ולחיות כמו מלך, אבל הלוואות צריך להחזיר, ובפועל חלק גדול מהציבור התמכר להלוואות. זאת לא הלוואה אחת וזהו, אלא שורה ארוכה של הלוואות שמתגלגלות ביחד ומממנות אחת את השנייה. בשלב הזה הלווים לוקחים הלוואה כדי לכסות את ההלוואה שנפרעת ואת תשלומי הריבית הגבוהים, ולא כדי "לחיות טוב".

וכל זה מתרחש בעולם של ריביות אפסיות. למרות שבשנה האחרונה הריביות חזרו לעלות. המגמה אמנם עדיין לא ברורה, אבל במבחן ההיסטורי ארוך הטווח, הריביות הנוכחיות נמוכות מאוד. חזרה לממוצע ההיסטורי, משמעה גם עלייה משמעותית בריבית על הלוואות - ואז, הקושי לשרת את החוב יגדל.

כבר עכשיו עולה מהדוחות של חברות כרטיסי האשראי, שהציבור מתקשה יותר מבעבר לשרת את החוב. ההפרשה להפסדי אשראי גדלה משמעותית בשנה האחרונה, כאשר בממוצע החברות מפרישות כ-40% מהכנסות הריבית להפסדי אשראי. להמחשה - נניח שגוף אשראי מספק הלוואות בריבית של 10%, אזי הוא מפריש כ-4% בגין הפסדי האשראי, ונותר עם רווח נטו של 6%. מעבר להתכווצות ברווח שלו (ועדיין מדובר ברווח טוב), הרי שההפרשה הזו מבטאת את הסיכון הגדול בהלוואות האלו ביחס לבנקים שבהם ההפרשה היא לרוב חד ספרתית ביחס להכנסה.

ישראכרט נותנת גז בהלוואות

ככל שהציבור יותר ממונף, ככל שהריבית יותר גבוהה - כך כמובן הסיכון למלווים גדול יותר. זו הסיבה שלא כל החברות הסתערו על התחום הזה. ישראכרט, הגדולה מבין שלוש החברות, החליטה בעבר להסתכל מהצד. היא מספקת הלוואות, אבל באופן יחסי היא עשתה זאת על אש קטנה. אלא שבשנה האחרונה היא חיממה מנועים והגדילה את היקף הפעילות שלה ב-25%, הרבה מעל הגידול המצרפי בשוק (כ-10%). ישראכרט עדיין מזנבת אחרי לאומי קארד וכאל, אבל נתח השוק שלה הולך וגדל.

אולי הסיבה להאצה בתחום ההלוואות היא הצורך לגדול לקראת פיצול מבנק הפועלים. על פי הדיווחים, בנק הפועלים לא הצליח למכור את ישראכרט במחיר שרצה, והפתרון החלופי הוא הנפקה בבורסה בת"א.

הכנסות ישראכרט מריבית הסתכמו בשנת 2018 ב-318 מיליון שקל (במגזר המימון) לעומת 276 מיליון שקל בשנת 2017. הפסדי האשראי (מחיקות בגין אשראי שלא יגבה) במגזר המימון הסתכמו ב-99 מיליון שקל, לעומת 81 מיליון שקל בשנה הקודמת.

מהביאור על המגזרים עולה, כי הרווח בתחום הסתכם בשנת 2018 ב-98 מיליון שקל, בהשוואה ל-87 מיליון שקל בשנת 2017. הרווח בכלל של ישראכרט הסתכם ב-264 מיליון שקל, לעומת 252 מיליון שקל בשנה קודמת - כלומר אלמלא הגידול במגזר המימון, החברה לא הייתה מגדילה את הרווח הכולל.

בפעילות הליבה של ישראכרט - הנפקת כרטיסי האשראי והסליקה - הכיוונים מנוגדים. תחום הסליקה (שירותי סליקת כרטיסי אשראי לבתי עסק) הפסיד 24 מיליון שקל, אחרי רווח של 14 מיליון שקל בשנת 2017 ורווח של 25 מיליון שקל בשנת 2016. הרגולטור הצליח להגביר את התחרות בתחום הסליקה ולצמצם את העלויות ובהתאמה, חברות כרטיסי האשראי מדווחות על ירידה ברווחים ואף הפסדים.

מנגד, פעילות הנפקת כרטיסי האשראי (הנפקה ותפעול שוטף) ממשיכה לגדול בהכנסות וברווחים. הרווח בתחום, כפי שעולה מביאור המגזרים, עלה ל-158 מיליון שקל לעומת 122 מיליון שקל בשנה הקודמת, במקביל לגידול בהכנסות מ-1.2 מיליארד שקל ל-1.3 מיליארד שקל.

כמה אשראי מספקת ישראכרט?

פעילות ההלוואות אינה פעילות המימון היחידה של ישראכרט. תחת הפעילות המסורתית שלה - פעילות כרטיסי האשראי, החברה מספקת מימון. אחרי הכל, מה זה לקנות היום בכרטיס אשראי ולשלם בחודש הבא, אם לא פעילות אשראי?

האשראי הכולל שסיפקה ישראכרט נכון לסוף 2018 עומד על 19.1 מיליארד שקל. חלק גדול ממנו הוא בערבות הבנקים (כרטיסי אשראי שהבנקים מוציאים ללקוחות שלהם, להבדיל מכרטיסי אשראי חוץ-בנקאיים).

האשראי שאינו בערבות הבנקים הוא 6.8 מיליארד שקל, מתוכו כאמור כ-3 מיליארד שקל של הלוואות, את היתר חייבים בגין פעילות כרטיסי האשראי ואשראי בכלל הן לפרטיים והן לגופים מסחריים. הפעילות לגופים מסחריים ועסקיים עלתה מדרגה בשנים האחרונות כאשר ישראכרט, נכון לסוף 2018, מספקת מימון לעסקים ב-2 מיליארד שקל (הרוב הגדול לא במסגרת כרטיסי האשראי) - גידול של 60% ביחס לשנה קודמת.

כל פעילות האשראי - 19.1 מיליארד שקל, מפוזרת על פני 2.82 מיליון לווים. מדובר בלווים דרך הלוואות וגם דרך כרטיס האשראי. בפועל, יש לווים שמחזיקים בכמה כרטיסי אשראי ומקבלים בכל כרטיס מימון, כך שהמספר המדויק הוא נמוך יותר, ועדיין - מדובר בעצמה פיננסית מרשימה וגדולה משמעותית מיתר חברות כרטיסי האשראי. אם לוקחים את כמות ההלוואות בחברות כרטיסי האשראי מקבלים כ-6.5 מיליון הלוואות, וזה רק דרך חברות כרטיסי האשראי. מה עם הלוואות מהבנקים? הלוואות מחברות כמו מימון ישיר, הלוואות מקרנות הפנסיה וקרנות השתלמות? - הלוואות מגורמים חוץ-בנקאיים. יש לנו בהערכה גסה ושמרנית מאוד, 15-20 מיליון הלוואות - 2-3 הלוואות לכל נפש.

ובחזרה לישראכרט: מתוך 2.82 מיליון הלוואות, יתר מחצי - 1.51 מיליון הלוואות הן בהיקף של עד 5 אלף שקל. ההלוואות האלו מסתכמות לסך כולל של 1.9 מיליארד שקל (כ-10% מהאשראי הכולל של החברה). עוד מספקת ישראכרט 482 אלף הלוואות של בין 5 אלף ל-10 אלף שקל ו-280 אלף הלוואות של בין 10 ל-15 אלף שקל. היתר הן הלוואות מעל ל-15 אלף שקל וככל שסכום ההלוואות עולה כך כמות הלווים, כצפוי, יורדת.

הכותב הוא מרצה לחשבונאות, ניתוח דוחות כספיים והערכות שווי, ויועץ בתחומים אלה. בכל מקרה, אין לראות בכתבות אלה משום עצה ו/או המלצה לרכישה או למכירה של ני"ע. כל הפועל בהסתמך על המאמר ו/או על תוכנו, אחראי באופן בלעדי לכל נזק ו/או הפסד שייגרם לו.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.