חגיגות עשור הן לרוב סיבה למסיבה, לצד הזדמנות להביט קדימה ולחשוב מה עלינו לעשות אחרת ב-10 השנים הבאות. עם זאת, השבוע, כאשר השוק השורי הארוך בהיסטוריה חגג 10 שנים מאז החלו העליות במניות ב-10 במארס 2009, האווירה הייתה דווקא קודרת. הירידות שקדמו ליום האירוע, לאחר חודשיים וחצי של עליות רצופות, עוררו מחדש את השאלה האם זו רק הפוגה, או שמא נגמרה החגיגה?

בעשור החולף רשמו שוקי המניות עליות מרשימות, בהובלת השוק האמריקאי. עלייה של יותר מ-300% ב-S&P 500, ושל כ-500% במדד הנאסד"ק, יצרו עושר בהיקפים שלא הכרנו קודם לכן. 30 טריליון דולר של כסף חדש יצרו העליות האלה, והולידו את הענקיות החדשות של ימינו, בהן אמזון, אפל וגוגל, שעיקר שווי השוק שלהן נוצר במהלך השנים האלה. השוק הישראלי בלט כמובן גם הוא לטובה, אך השלים עלייה של כ-130% "בלבד".

בניגוד לתחושת הנוסטלגיה שמעוררים הדברים האלה, המסע למעלה לא היה פשוט. שוק שורי מוגדר כשוק שעולה באופן עקבי, ללא ירידה של 20% מהשיא, בהתבסס על מחירי הסגירה - אך בעשור האחרון ידע השוק לא מעט מורדות לצד העליות. במהלך העשור החולף, S&P 500 ירד 17 פעמים מעל 5%, ושש פעמים השלים ירידה של מעל 10%. אם מביאים בחשבון גם שערים תוך-יומיים, המדד ירד במהלך התקופה גם פעמיים ב-20%, כולל הפעם האחרונה בחודש דצמבר האחרון. ראסל 2000 ירד אפילו שלוש פעמים ביותר מ-20% במהלך העשור.

מכפילי הרווח בשוק הישראלי

עד כמה זה יכול להימשך?

אין פלא שחגיגות העשור מעלות מחדש את השאלה - אם השוק השורי הנוכחי הוא כבר הארוך ביותר בהיסטוריה, כמה הוא עוד יכול להימשך? האופטימיים גורסים כי לשוק שורי אין תאריך תוקף, הוא לא מת מזקנה וגם לא גווע כך סתם לאטו, וגם מה זה משנה כלכלית אם נרשמה ירידה של 19.5% ולא 20%? הפסימיים דווקא מצביעים על כל הסיבות שעשויות לזרז את בואם של הדובים, כמו האטה שעשויה להתגלגל למיתון, בהלה (בעיקר פסיכולוגית) של משקיעים (כמו שראינו בדצמבר), משבר פיננסי, נדל"ני או ריבית גבוהה מדי.

לפיכך, השאלה המרכזית שמשקיעים שואלים את עצמם היא עד כמה אנו קרובים כיום לתרחישים האלה? החששות למיתון ירדו באופן משמעותי בחודשיים האחרונים, על רקע התקדמות בשיחות הסחר מול סין, ודווקא הודעת ממשלת סין בשבוע שעבר על הורדת תחזיות הצמיחה מחזקת את ההערכה כי החשש מפני האטה בסין ידחוף את הממשל להתגמש, כדי להגיע להסדרי סחר חדשים מול ארה"ב.

נתוני התעסוקה של ארה"ב לחודש מארס אמנם היו נמוכים משמעותית מהצפוי (יצירה של 20 אלף מקומות תעסוקה לעומת צפי ל-180 אלף), מה שעשוי היה לעורר חששות גדולים, אבל ההיסטוריה מלמדת כי כשהפער גדול כל כך, השוק מגיב בעליות נאות הן ביום הפרסום והן בחודש שלאחר מכן. בממוצע, אחרי אכזבה כזו, השוק מגיב בעלייה של 3.3% בחודש שאחרי - בעיקר בשל ההבנה כי תוצאה בודדת כזו אמנם לא מעידה על מיתון מיידי, אך היא תסייע לבנק המרכזי לנקוט מדיניות מקלה, ואולי למנוע בכך גלישה למיתון.

ואכן, הפדרל ריזרב מצדו תרם גם הוא להורדת מפלס החששות. אחרי שהעלה את הריבית ארבע פעמים ב-2018, המסרים שעולים כיום מהבנק המרכזי האמריקאי יוניים הרבה יותר. התוצאה הייתה ירידה משמעותית בציפיות השוק לעליית ריבית ב-2019, עד שבשבועות האחרונים התחלפו הציפיות האלה בהערכות שלקראת סוף השנה עשוי הפד אף להוריד ריבית. בשבועות האחרונים, במקביל לעלייה בשווקים, אנו רואים עלייה בסיכויים שמתמחר השוק לתרחיש כזה לרמה של כ-90%.

הפד לא לבדו. אם בנקים מרכזיים אחרים היו עשויים ללכת בעקבות החלטות הפד ב-2018 ולהעלות ריבית בשנה הקרובה, הרי שהודעת הבנק המרכזי האירופי בשבוע שעבר הסירה את האפשרות הזו מן השולחן. הבנק האירופי הודיע, כי לא רק שהכלכלה תצמח לאט יותר, הריבית לא תעלה, ותורחב מחדש תוכנית ההלוואות לטווח ארוך לבנקים - במטרה להבטיח נזילות לשווקים. גם בישראל נראה כי התרחיש של עליית ריבית התרחק בשבועות האחרונים.

מי שזקוק לחיזוק חיובי נוסף יוכל למצוא אותו בדברים שאמר בשבוע שעבר המשקיע האגדי וורן באפט. בראיון ל-CNBC אמר באפט, כי שוק המניות עדיין נראה בעיניו אטרקטיבי. "אם הייתי נאלץ לבחור היום אם להשקיע באג"ח ל-10 שנים או ב-S&P 500, ולהישאר עם ההחזקה הזו בעשר השנים הקרובות, הייתי בוחר ללא היסוס במניות", אמר באפט.

היתרון של שוק המניות הישראלי

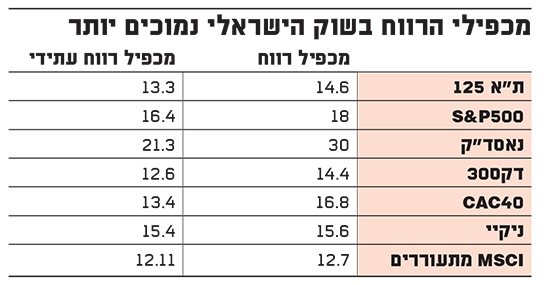

עבור משקיעים שמבקשים לשמור על החשיפה המנייתית, אך חוששים מתנודתיות חדה, שווה לבחון דווקא הגדלה של החשיפה לשוק המניות הישראלי, במקביל להמשך החשיפה לארה"ב. השוק הישראלי זול יותר בהשוואה עולמית (וגם ביחס להיסטוריה של עצמו). מכפיל הרווח של מדד ת"א 125 הוא 14.6 בלבד, לעומת 18 ב-S&P 500 או 30 בנאסד"ק. גם המדדים באירופה וביפן מצטיינים במכפילים גבוהים יותר, לא רק עבור השנה הנוכחית, אלא גם המכפיל העתידי.

יתרון משמעותי נוסף של השוק המקומי הוא שלמרבה ההפתעה, סטיות התקן שלו נמוכות יותר, כלומר הוא אולי עולה פחות, אבל בירידות הוא גם עשוי לרדת פחות, ולהגן בכך על המשקיעים. מהשוואה של סטיית התקן של מדדי ת"א 125 וגם ת"א 35, עולה כי בכל תקופת זמן שנבחן, הנתונים שלו עדיפים על כל יתר השווקים המפותחים המובילים האחרים וגם על מדד השווקים המתעוררים של MSCI. בחלק מהתקופות הפערים לטובת השוק הישראלי דרמטיים.

העובדה שבעשור האחרון הפגין השוק הישראלי ביצועי חסר משמעותיים בהשוואה לעולם, רק מחזקת את האפשרות שהתמונה קדימה תהיה שונה. אמנם בשנתיים האחרונות, בעיקר אחרי רפורמת המדדים שנערכה במניות בישראל, הפגין השוק המקומי ביצועים טובים יותר - אך לא מספיק כדי לסגור את הפערים.

כשבוחנים תקופות ארוכות יותר, בולטים לטובה הביצועים של המניות בישראל, כך שבמבט קדימה ייתכן כי דווקא ביצועי החסר של השנים האחרונות, לצד המשך צמיחת המשק והחשיפה הנמוכה יחסית של הציבור בישראל למניות, מספקים את אחת הסיבות המרכזיות התומכות בהגדלת החשיפה למניות בישראל בעיתוי הנוכחי.

הכותב הוא סמנכ"ל פיתוח עסקי בהראל פיננסים. הכותב ו/או חברות בקבוצת הראל ו/או בעלי עניין בהן ו/או בעלי השליטה בקבוצה, עשויים להחזיק ו/או לסחור, בעבור עצמם ו/או בעבור אחרים, בניירות הערך והנכסים הפיננסיים המצוינים בכתבה זו. אין לראות בכתבה משום שיווק השקעות או תחליף לשיווק השקעות המתחשב בצרכיו האישיים והמיוחדים של כל משקיע

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.