מקורות הרווח של חברות הסלולר הולכים ונשחקים. הסיבה העיקרית לכך היא התחרות הקשה בשוק, והשחיקה ברווחים היא דבר שצפו בחברות מראש. עם זאת, במקביל לשחיקה בהכנסות משימוש בשיחות ובנתונים, עדיין ישנם איים של רווחיות שהחברות מנסות לשמור עליהם מכל משמר.

על אחד המקורות המרכזיים שנותרו לחברות - שוק הנדידה הבינלאומית - כתבנו לפני מספר שבועות במדור זה. השוק השני שמאופיין ברווחיות גבוהה אצל החברות הוא מכירת המכשירים, וליתר דיוק הריביות שגובות החברות הסלולריות על רכישת מכשירים בתשלומים.

מסתבר שהחברות הפכו את התשלומים למקור הכנסה מניב, תוך שהן גובות ריביות נשך של עשרות אחוזים על מכשיר שנקנה בתשלומים, בהשוואה למכשיר שנקנה בתשלום אחד. אם החברות היו גובות ריבית סבירה, ואפילו גבוהה, זה היה סביר והגיוני, כי הן בעצם מעניקות לרוכש הלוואה לקניית המכשיר. אך ברגע שחברה סלולרית גובה ריבית של 75% על מכשיר שנקנה ב-36 תשלומים, כבר מדובר בריבית פוגענית במיוחד ואנטי צרכנית.

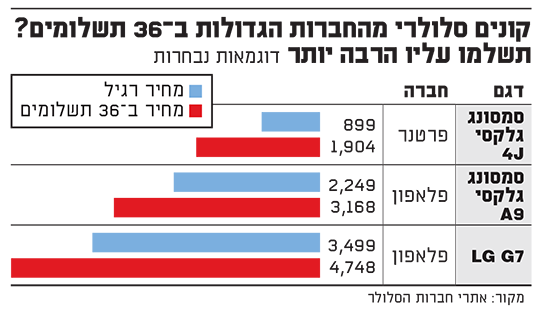

קונים סלולרי מהחברות הגדולות?

בדיקה קצרה ואקראית שערכנו באתרי חברות הסלולר הגדולות העלתה מספר דוגמאות לריביות הגבוהות. כך למשל, אם תיכנסו לאתר של פרטנר ותבקשו לרכוש מכשיר מסוג סמסונג גלקסי 4J, המחיר שתידרשו לשלם הוא 899 שקל, בתנאי שתסתפקו בעד 12 תשלומים. ואם תרצו פריסה רחבה יותר? המחיר מזנק. אם רוצים לשלם ב-36 תשלומים, מחיר המכשיר קופץ ל-1,904 שקל - ריבית שנתית של 75%. ספק אם בשוק האפור משלמים ריביות כאלה גבוהות. משתלם יותר אפילו לבקש הלוואה מהבנק או מגופים אחרים מאשר לקנות את המכשיר דרך פרטנר.

בפלאפון המצב לא הרבה יותר טוב. למשל, מכשיר סמסונג גלקסי A9 נמכר ב-2,249 שקל, בתנאי שמסתפקים בעד 6 תשלומים. אך אם רוצים לרכוש את המכשיר ב-36 תשלומים, המחיר קופץ ל-3,168 שקל, ריבית של 41%. מכשיר נוסף שבדקנו בפלאפון הוא LG G7. המחיר הרגיל עומד על 3,499 שקל, אך בפריסה ל-36 תשלומים כבר תידרשו לשלם 4,748 שקל - ריבית של 36%.

השאלה הגדולה היא מדוע זה קורה? התשובה היא שהחברות מנצלות את חוסר המודעות של הצרכנים. לקוחות שבאים לקנות מכשיר בחברה סלולרית לא תמיד נותנים דעתם על הריביות המטורפות ו"יוצאים פראיירים". נראה שהנוחות בתשלום של כמה עשרות שקלים משתלמת בצורה כלשהי לאותם לקוחות, אחרת באמת קשה להבין איך הם מוכנים לשלם ריבית כזאת. לפרטנר או לכל חברה סלולרית אחרת.

כאמור, החברות הסלולריות שמוכרות בתשלומים מעניקות הלוואות לרוכשים, ולגיטימי שהן יגבו ריבית על ההלוואה שהן נותנות, השאלה היא רק כמה. נקודה נוספת היא שהחברות מעניקות לרוכשים את האופציה לקנות מכשיר תוך שהן לוקחות על זה סיכון עצום מבחינתן. 36 תשלומים מגלמים סיכון גדול שהלקוח ייעלם במורד הדרך ולא ישלים את מלוא התשלום. לרוב מדובר בלקוחות שמסגרת האשראי שלהם בבנק כנראה לא תאפשר להם לרכוש את המכשיר בתשלום אחד, ולכן יפנו לתשלומים דרך חברת הסלולר.

בבדיקה התברר שסלקום לא מוכרת באתר שלה ב-36 תשלומים, אלא רק בתשלום אחד או 12 תשלומים ללא ריבית. סלקום כן מוכרת במרכזי השירות שלה ב-36 תשלומים, וכנראה שבריביות לא רחוקות ממתחרותיה. מבין החברות שבדקנו ראוי לציין את פרטנר לטובה - היא היחידה שמציינת באופן מפורש וברור את גובה הרבית השנתית. יתר החברות פשוט מציינות את החישוב בצורה פשוטה ללא ציון הריבית.

ומה יוצא לחברות מזה, מעבר להכנסות כמובן? הן רושמות את ההכנסה מהמכשיר רק פעם אחת בדוחות, ולכן לכאורה הרווחיות שלהן משתפרת. אבל בשורה התחתונה, התשלומים נפרסים לטווח ארוך, ולכן תזרים המזומנים נשחק ונשאר נמוך.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.