"ההכנה היא הכול. נוח לא התחיל לבנות את התיבה כשהתחיל לרדת גשם". וורן באפט.

כפי שהדגשנו בטורים קודמים, ליצירת רכיב אלטרנטיבי בתיק ההשקעות ישנה מטרה כפולה: הגדלת התשואה והקטנת הסיכון הכולל של התיק. בניית הרכיב האלטרנטיבי בצורה נכונה אורכת שנים, ומצריכה הקצאת משאבים משמעותית. בטור זה ננסה לבחון האם המאמץ הגדול שמשקיעים הגופים המוסדיים בעשור האחרון בבניית רכיב אלטרנטיבי הצדיק את עצמו, ונחפש עדויות לקיומם של היתרונות שאותם אנו מחפשים בהשקעה זו.

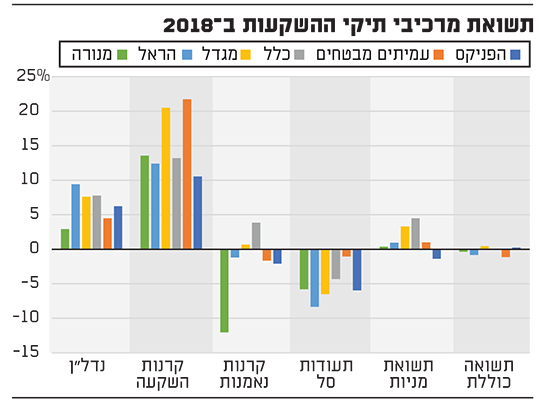

שנת 2018 הייתה שנה קשה להשקעות. חודשים נובמבר ודצמבר גררו הפסדים ברכיבי המניות והאג"ח הקונצרניות, והשנה כולה לא האירה פנים לאג"ח הממשלתיות, כך שמרבית מוצרי החיסכון הניבו תשואות שליליות. כאשר בוחנים את התיקים המובילים בביטוחי המנהלים מתקבלת תוצאה מפתיעה מעט: התשואה הממוצעת היא מינוס 0.09%, בהשוואה לתוצאות של מינוס 1.12% בכלל שוקי הגמל וההשתלמות.

בהסתכלות על מרכיבי התשואה קל לראות כי הרכיב האלטרנטיבי הלא סחיר הוא זה שמנע שנה שלילית מובהקת בתיקי החיסכון לטווח ארוך. מרכיב קרנות ההשקעה תרם תשואה חיובית ממוצעת של 14%, בעוד שמרכיב הנדל"ן רשם גם הוא שנה מצוינת, והניב לגופי החיסכון לטווח ארוך תשואה חיובית ממוצעת של 6.8%.

משקל רכיב קרנות ההשקעה מכלל תיק ההשקעה עמד על כ-7% בלבד (בממוצע), ותרם כ-1% לתשואה הכוללת בתיקים. רכיב הנדל"ן, שמשקלו הממוצע עמד על כ-5% בלבד, תרם כ-0.35% לתשואת כלל התיק. שנת 2018 הייתה שנה מצוינת לגופי ההשקעה ששילבו רכיב אלטרנטיבי גבוה בתיקיהם, ושנה שבה הוכח שהפיזור לאפיקים אלו הניב תשואות מצוינות, והקטין משמעותית את תנודתיות התיק.

לטבלאות המלאות של תשואות 2018 על פי מרכיבי תשואה

מה קורה בתקופות ארוכות יותר

שיחות עם מנהלי השקעות ראשיים של הגופים המובילים בשוק מציגות תפיסה אחידה, שלפיה תוצאות המעבר להשקעה ברכיבים אלטרנטיביים הוכיחו את עצמן לאורך השנים, ורכיבי ההשקעה האלטרנטיביים תרמו להפחתת הסיכון, ולהגדלה בתשואת התיקים. אמירות אלו נתמכות גם בהגדלה המסיבית של הרכיב האלטרנטיבי בתיקיהם של הגופים השונים. בודדנו נתונים של שני גופים מדיווחי הגופים באתריהם: הפניקס ועמיתים-מבטחים.

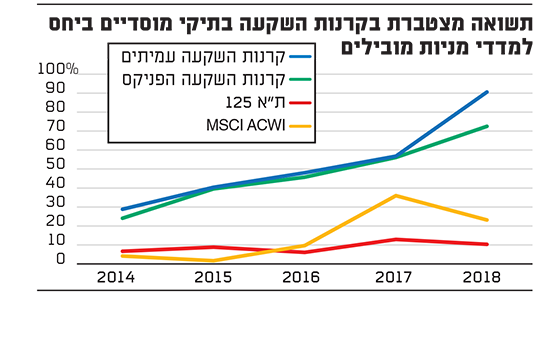

בטבלה ניתן לראות, כי תוצאות רכיב קרנות ההשקעה בתיקי הפניקס ועמיתים-מבטחים עמדו בציפיות. התשואה מהרכיב הייתה גבוהה (בדרך כלל ובמצטבר) מתשואת המניות הסחירות, וזאת בתנודתיות נמוכה יחסית (אין שנה שלילית ברכיב קרנות ההשקעה, לעומת שנים שליליות הן במדד ת"א 125 והן במדד MSCI ACWI).

בגרף המצורף ניתן לראות, כי רכיב קרנות ההשקעה הניב תשואות עדיפות משמעותית על פני מדדי המניות הסחירים, ובתנודתיות נמוכה משמעותית. בחמש השנים האחרונות רשם רכיב קרנות ההשקעה בקרן י' של הפניקס תשואה מצטברת של 72.7%, ובעמיתים-מבטחים רשם הרכיב תשואות מצטברות של כ-90.7%, תוצאות המגמדות את תשואות מדד ת"א 125, שהניב 10.3%, ומדד MSCI ACWI, שהניב למחזיקים בו 23.3% בתקופה כולה.

תשואה מצטברת בקרנות השקעה

גוף נוסף המדווח על תוצאותיו לאורך השנים הוא CALPERS - קרן הפנסיה של עובדי קליפורניה, שהיא הקרן הציבורית הגדולה בארה"ב. בטבלה ניתן לראות, כי לאורך כל שנות ההשקעה היווה רכיב קרנות ההשקעה יצרן תשואה משמעותי, העוקף הן את תשואות כלל התיק והן את תשואות הרכיב המנייתי הסחיר. על פני עשור תרם רכיב זה עודף תשואה שנתי של 2.3% ביחס לרכיב המנייתי הסחיר, ושל 3.4% לשנה על פני תשואת הקרן.

תשואות מרכיבי תיקי ההשקעות

כפי שאמר אלן פירפיט - "קשה לתת תחזיות, במיוחד בקשר לעתיד". יחד עם זאת, אנו נמצאים בתקופה של אי-ודאות כלכלית גדולה, הצפויה להמשיך וליצור תנודתיות גבוהה בתיקי ההשקעות, ובפרט ברכיבי התיק הסחירים. גם בתיקים קטנים נכון ליישם את הלקחים מהניסיון הנצבר של מקצועני ההשקעות בארץ ובעולם: יצירת רכיב אלטרנטיבי משמעותי (ככל שמתאפשר עקב מגבלות נזילות וגמישות), פיזור בין אפיקים, גיאוגרפיות, מוצרים ומנהלים מצטיינים, תיצור השפעה חיובית על התשואה ומיתון של הסיכון.

הכותב הוא שותף מנהל וממייסדי קרן חושן קפיטל, קרן השקעות אלטרנטיביות. אין לראות באמור לעיל ייעוץ בדבר כדאיות ההשקעה בניירות הערך או בנכסים הפיננסיים ("המוצרים הפיננסיים") המאוזכרים בכתבה, או כשידול, במישרין או בעקיפין, לקנות, למכור או להחזיק את המוצרים הפיננסיים כאמור. אין באמור לעיל כדי להחליף שיקול דעת עצמאי ו/או התייעצות עם יועץ מומחה בקשר לעובדות מקרה פרטניות, לרבות שיקולי מס. לכותב, או גורמים הקשורים עימו, ישנן - או יכולות להיות - החזקות או עניין אחר במוצרים הפיננסיים המאוזכרים לעיל

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.