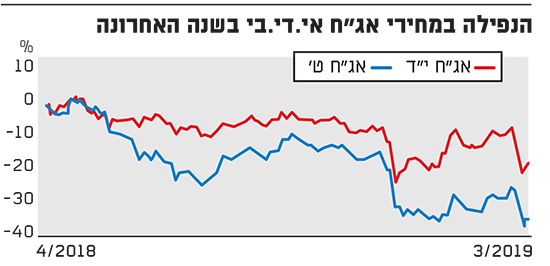

קבוצת אי.די.בי , שנמצאת בשליטת אדוארדו אלשטיין, ממשיכה להדאיג את המשקיעים בשוק ההון. איגרות החוב הלא-המובטחות של החברה, מסדרה ט', נסחרות בשבוע האחרון סביב מחיר של 70 אגורות בלבד, המגלם תשואת "זבל" שנתית לפדיון של 24%, וזאת לאחר שאיבדו בשנה האחרונה כ-32% מערכן.

גם איגרות החוב המובטחות, מסדרה ד', מציגות תשואה גבוהה לפדיון, של 15%, לאחר שמחירן צנח בשנה האחרונה בכ-16% ל-74.5 אגורות. סך ההתחייבויות העתידיות של אי.די.בי למחזיקי האג"ח (קרן וריבית) עומד על כ-3.6 מיליארד שקל.

בסוף השבוע, בלילה שבין חמישי לשישי, פרסמה אי.די.בי את דוחותיה הכספיים ל-2018. בדוחות מציינים רואי החשבון של אי.די.בי, כי לחברה קיימים מקורות להמשך פעילותה בשנים 2019-2020, שבהן היא תידרש לפרוע למחזיקי האג"ח סכום כולל של 1.49 מיליארד שקל. מקורות אלו כוללים את המזומנים שבידי החברה, לצד אלו שצפויים להתקבל ממכירת 20.3% ממניות כלל ביטוח וממכירת הבעלות על חברת התעופה ישראייר.

עם זאת, רואי החשבון גם מדגישים כי החל מתחילת 2021, עת תיוותר החברה עם קרן חוב של 1.89 מיליארד שקל ועם תשלומי ריבית עתידיים של 235 מיליון שקל, יישארו בידי אי.די.בי שלושה מקורות בלבד, שספק אם יספיקו לפירעון החוב. מדובר בהחזקה בשווי מוערך של 190 מיליון שקל בחברת הנדל"ן IDBG, שבבעלותה פרויקט הטיבולי בלאס וגאס; כ-2.8 מיליון מניות של כלל ביטוח, בעלות שווי שוק נוכחי של 134 מיליון שקל; וכן איגרת החוב שהתקבלה מבעלת השליטה דולפין איי.אל (של אלשטיין) כנגד מכירת מניות השליטה בחברה האחות דיסקונט השקעות (דסק"ש).

עוד מציינים רואי החשבון, כי יכולתה של אי.די.בי לפרוע את התחייבויותיה החל מ-2021 תהיה תלויה בגורמים שאינם בשליטתה, ובעיקר שווי איגרת החוב ותזרימי המזומנים שינבעו ממנה באמצעות הדיבידנדים שתקבל דולפין איי.אל מדסק"ש. כך, מלבד התחייבות של 5.6 מיליארד שקל למחזיקי האג"ח, שנושאת דסק"ש על גבה, היא אמורה לממן גם החזרי חוב של כ-1.5 מיליארד שקל למחזיקי האג"ח של אי.די.בי.

הנפילה במחירי אג"ח אי די בי

הפסד שנתי של 465 מיליון שקל

את 2018 סיימה אי.די.בי גם עם הפסד כבד של 465 מיליון שקל ב-2018, וזאת בהמשך להפסד של 610 מיליון שקל שרשמה ב-2017. להפסד ב-2018 תרמו בעיקר ירידה של 326 מיליון שקל בשווי ההוגן של איגרת החוב שהנפיקה דולפין איי.אל לאי.די.בי כנגד רכישת מניות השליטה בדסק"ש, וכן ירידה של 319 מיליון שקל בשווי ההוגן של ההחזקה בכלל ביטוח. ברבעון הרביעי של 2018 לבדו הסתכם ההפסד ב-224 מיליון שקל.

בעקבות ההפסדים הכבדים הציגה אי.די.בי בסוף 2018 גירעון של 230 מיליון שקל בהון העצמי המיוחס לבעלי המניות, לעומת הון עצמי חיובי של 730 מיליון שקל שנרשם בסוף 2017. עם זאת, בתוספת ההלוואות הנחותות וההמירות בסך 529 מיליון שקל שקיבלה אי.די.בי מאלשטיין, הסתכם הון הבעלים בסוף 2018 ב-299 מיליון שקל, לעומת 1.25 מיליארד שקל בסוף 2017.

עוד עולה מהדוחות כי נכון לסוף 2018 הסתכם השווי הנכסי הנקי (NAV) של אי.די.בי ב-102 מיליון שקל בלבד, בעוד שרמת המינוף עמדה על 96%. עם זאת, מאז עלה המינוף עד לרמה של101%, כך ששווי ההתחייבויות עולה על שווי הנכסים, ומייצג למעשה NAV שלילי.

נכון לסוף 2018 היו בידי אי.די.בי נכסים נזילים בשווי של 52 מיליון שקל, ופיקדונות מוגבלים בהיקף של 621 מיליון שקל. סך החוב הפיננסי נטו שלה עמד על 2.3 מיליארד שקל, ובמהלך 2019 היא נדרשת לפרוע למחזיקי האג"ח שלה תשלומי קרן וריבית בהיקף של 889 מיליון שקל.

לפי אי.די.בי, יבוצעו הפירעונות באמצעות המזומנים שבידיה, ובסיוע 213 מיליון שקל שיתקבלו מאי.די.בי תיירות לאחר מכירת ישראייר, וכן 526 מיליון שקל שיתקבלו ממכירת מניות כלל ביטוח. את 2020 מתכננת אי.די.בי לצלוח בסיוע מכירת עוד 5% ממניות כלל ביטוח, תמורת כ-143 מיליון שקל.

נמשכים הניסיונות לקבלת היתר שליטה

אלא שבמקביל ממשיך אלשטיין בניסיונותיו לקבל היתר שליטה בכלל ביטוח, וביום חמישי הוא אף הגיש לד"ר משה ברקת, הממונה על שוק ההון והביטוח במשרד האוצר, בקשה רשמית להיתר שליטה בכלל ביטוח. הבקשה נוגעת למניות ל-25.3% ממניות כלל ביטוח המוחזקות על-ידי אי.די.בי, וכן למניות נוספות של כלל ביטוח, אשר לגביהן התקשרה אי.די.בי בעסקאות החלף (28.9% ממניות כלל ביטוח נכון להיום).

לדברי אי.די.בי, בקשתו של אלשטיין מהממונה מתמקדת בקבלת היתר שליטה בכלל ביטוח באמצעות חברה בת ייעודית, שתוקם על-ידי תאגידים בשליטת בעל השליטה, אשר תרכוש מאי.די.בי את החזקותיה בכלל ביטוח. נוסף על כך מתייחסת הבקשה לחלופות אפשריות נוספות לאופן ההחזקה בכלל ביטוח, באמצעות אי.די.בי או באמצעות החברה האחות דסק"ש, אשר לה הציע אלשטיין באחרונה לרכוש את החזקות אי.די.בי בכלל ביטוח.

אלשטיין רכש את השליטה באי.די.בי לפני חמש שנים כמעט, אולם נכשל בניסיונו לקבל היתר שליטה בכלל ביטוח, עקב התנגדותה של הממונה הקודמת על הביטוח, דורית סלינגר. עם זאת, באוגוסט האחרון סיימה סלינגר את תפקידה, ואת מקומה תפס ד"ר ברקת, וכעת מבקש אלשטיין לבחון את הנושא מחדש.

סלינגר אף קבעה מתווה המחייב את אי.די.בי למכור 5% ממניות כלל ביטוח מדי ארבעה חודשים, ומתווה זה לא הופסק, כך שכבר בתחילת מאי תידרש אי.די.בי למכור 5% מהמניות שבידיה.

נוסף על כך נדרש אלשטיין להתגבר על מגבלות חוק הריכוזיות. נכון להיום מוגדרת קבוצת אי.די.בי-דסק"ש כתאגיד ריאלי משמעותי על פי הגדרות חוק הריכוזיות, וזאת בשל החזקותיה בשופרסל ובסלקום. במקביל, מוגדרת כלל ביטוח כתאגיד פיננסי משמעותי, ומשום כך דורש החוק מהקבוצה של אלשטיין לוותר על אחת משתי הזרועות (הריאלית המהותית או הפיננסית המהותית) עד דצמבר 2019.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.