במחצית השנייה של 2018, במלאות עשור לנפילות של 2008, התריעו העיתונות והאנליסטים בארה"ב על מיתון שיוביל לנפילה בשוקי המניות. בביקור ודיונים שקיימתי ברבעון האחרון של השנה הקודמת בבתי השקעות מובילים בארה"ב, הקו המנחה היה כי המשק האמריקאי עומד להיכנס למיתון לקראת 2020.

ההסבר לכך לא היה מבוסס דיו, והוא נתלה בעיקר באלמנט המחזוריות, שלפיו לאחר שנים טובות צפוי היפוך מגמה בכלכלה, שיוביל להפחתת ריבית ב-2019. ואכן בסוף 2018 השווקים חוו זעזוע חזק, ונפלו בשיעור דו-ספרתי, ולאווירת חוסר השקט המקומי והגלובלי שייצר הנשיא דונלד טראמפ נוספה העלאת ריבית של יו"ר הפדרל ריזרב, ג'רום פאואל, שנעשתה בניגוד להערכת השווקים כי המשק הולך למיתון.

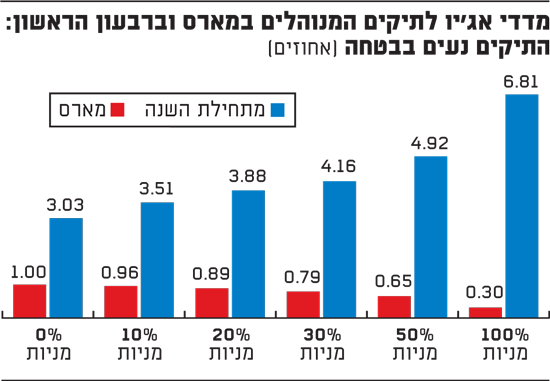

ההתאוששות הייתה מהירה מאוד, וחלק ניכר מהנזק כבר תוקן ברבעון הנוכחי, הרבעון עם הביצועים הטובים ביותר זה עשור בתיקי ההשקעות. בתחילת הרבעון תרמו לכך מדדי המניות בארץ ובעולם, בעוד שבמארס היו אלה שוקי האג"ח, שעלו בחדות עקב הפחתת הציפיות לעלייה בריבית. כך, מדד תיק האג"ח עלה ב-1% בחודש שעבר, ומנגד מדד תיק המניות עלה ב-0.3%. מדדי תיקי הביניים, המכילים 20% ו-30% מניות, עלו בשיעורים של 0.89% ו-0.79%, בהתאמה.

מדדי אג'ין לתיקים המנוהלים במארס זברבעון הראשון

מדדי אג'יו מבוססים על נתונים מבתי השקעות שונים רבים ומגוונים, בהם פסגות, אלטשולר שחם, פעילים, מגדל שוקי הון, אקסלנס, איי.בי.איי, מיטב דש, הראל, תפנית דיסקונט, UNIQUE, הלמן אלדובי, אלומות ואנליסט. המדדים מתקבלים מהגופים המנהלים מעל 80% מתיקי ההשקעות של הציבור, פרטיים, קיבוצים, מוסדות וארגונים. המדדים הנבנים מנתונים אלו עוקבים אחר "תיק ההשקעות המצרפי" של הציבור, והתשואות המחושבות מהוות מדדי השוואה לביצועי תיקים בעלי פרופיל דומה.

העליות במדדי אג'יו במארס מסכמות רבעון עם תשואות חלומיות, כאמור, שבמסגרתן מדד תיק האג"ח עלה בשיעור של 3.03%, ומנגד מדד תיק המניות עלה בשיעור של 6.81%. תיקי ה-20% וה-30% מניות עלו בשיעורים של 3.88% ו-4.16%, בהתאמה. שיעורי עלייה שכאלה בפרק זמן של שלושה חודשים בלבד מלמדים על כפירה בתחזיות השליליות שהיו ברבעון האחרון של השנה הקודמת.

בהיעדר אינפלציה - הריבית איננה איום

בימים האחרונים נראה, כי אנליסטים חוזרים אל הקו הפסימי וחוזים נפילות בשווקים. האם יש לכך סיבות מוחשיות? לא בטוח. השווקים, בעיקר שוק המניות בארה"ב, מצויים במגמה חיובית ממושכת, אשר למעט כמה תיקונים קלים בדרך מתקדמת בנחישות. איום עליית הריבית בארה"ב כמעט הוסר, והוא שחרר לעליות גם את שוק המניות וגם את שוק האג"ח בארה"ב.

הסיבה הראשונה לכך היא מדיניות הריבית והאינפלציה שאליה מכוונים הבנקים המרכזיים את כלי הריבית שבניהולם. האינפלציה בשנים האחרונות אינה גבוהה ואינה מתפרצת בחדות, גם לא כאשר מחיר הנפט עולה במהירות. הסיבות לכך הן שתיים עיקריות: הראשונה היא היעילות הטכנולוגית המקדמת את המסחר האינטרנטי ואת יעילות המחירים בארה"ב. יעילות זו משפיעה מאוד על מחירי התוצר גם באמצעות אוטומציה ושיפור תהליכים בכל תחומי החיים, והדבר מאפשר צמיחה יעילה, כלומר תוך יציבות מחירים.

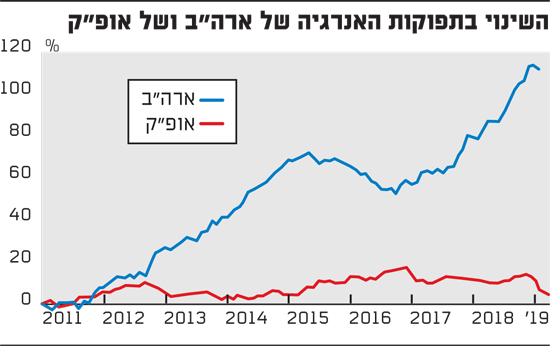

הסיבה השנייה היא העצמאות האנרגטית של ארה"ב. זו הפכה להיות מפיקת האנרגיה הגדולה בעולם, באותה שורה עם רוסיה ומעט לפני ערב הסעודית, עם 12 מיליון חביות ליום. מחירי הגז והנפט באזור אמריקה הצפונית נמוכים ב-10% עד 20% מהמחירים בשאר העולם, דבר המקנה לארה"ב יתרון כלכלי משמעותי.

השינוי בתפוקות האנרגיה של ארה"ב ושל אופ"ק

בעיקר עקב שתי הסיבות הנ"ל, בהיעדר אינפלציה משמעותית יעילותם של כלי האינפלציה ושל המדיניות המוניטרית מוטלים בספק. האינפלציה אינה מתפרצת, עקב יעילות הטכנולוגיה והעצמאות הטכנולוגית של ארה"ב, וכאשר האינפלציה אינה משמעותית כבעבר, החשש המסורתי של השווקים משינויי הריבית - מוגזם. ייתכן כי המשקיעים בשווקים הפיננסיים עדיין נותנים משקל גבוה למרכיב הריבית, מתוך הרגל מחשבתי כי הבנקים המרכזיים יצטרכו לפעול באגרסיביות כנגד אינפלציה, בעוד שזו כמעט ואינה מתקיימת בעידן הנוכחי.

התפתחותה של תובנה זו הואצה לאחרונה, והובילה את מחירי האג"ח לעלייה ואת עקומי הריבית לצניחה. הדבר יצר רווחי הון נאים, שהלכו וגדלו באופן בולט עם התארכות המח"מ. האג"ח הממשלתיות לטווחים קצרים ובינוניים עלו בשיעורים מתונים של 0.25% בממוצע, בעוד שהעלייה בממשלתיות לטווחים הארוכים הייתה גבוהה משמעותית, כ-1.25% בממוצע.

איגרות החוב הקונצרניות הגדילו לעשות, ועלו בשיעורים חדים גם עקב ירידת סיכון הריבית וגם מתוך ההתמתנות בגישת המשקיעים כלפי הסיכונים בשוקי המניות ובשווקים בכלל. הנטייה חזרה לכיוון הסיכונים, העלתה את מדד התל-בונד הצמוד ב-1.05%, בעוד שמקבילו השקלי - המכיל מגוון רחב יותר של אג"ח וסיכונים - עלה בשיעור של 1.38%. הדבר הוביל כאמור לעלייה משמעותית ביותר במרכיבי האג"ח בתיקים, בעוד שבתי ההשקעות המעדיפים את המסוכנות יותר, הראו תשואות נאות יותר במארס.

שוקי המניות נהנים מעידן מיוחד

תחת מגמות אלה, גם שוקי המניות עלו במארס, וסיכמו רבעון חיובי ביותר, בהובלת המרכיב שאינו בישראל. מדדי המניות על פי הרכבם בתיקי ההשקעות של הציבור דווקא ירדו בשיעור העולה במעט על 1%, בעוד שמרכיב המניות בחו"ל עלה בשיעור של כ-1.81%, ופיחות השקל במארס תרם כ-0.55% לתשואה זו במהלך החודש.

גם ללא תרומת הפיחות, השווקים בארה"ב מצויים בכמעט עשור של מגמה חיובית, וגם הבהלה של סוף השנה הקודמת לא הצליחה לבלום אותו. כאן ראוי להדגיש שוב, כי ההובלה ניתנת לארה"ב אשר מתקדמת בנחישות, כאשר לעומתה, אירופה והשווקים המתעוררים מדשדשים או יורדים. עוד ראוי להזכיר כי כמובן שיש סיכונים בעולם, אבל שוק המניות האמריקאי דווקא צפוי ליהנות מתמיכה של כלכלה חזקה, ולכן האיומים והאזהרות על נפילת שוק המניות עקב מיתון באופק הם סוג של היפוכונדריה.

דור המילניום מעדיף מניות

נקודה אחרונה המסבירה מדוע, למרות כל האזהרות, שוק המניות בארה"ב ממשיך לנוע למעלה, היא ההתנהגות של דור המילניום. נראה כי קיים דור חדש של משקיעים, צעיר יותר - המתייחס בצורה שונה לגובה הריבית ולהיותה אלטרנטיבה לשוקי המניות. משקיעי דור זה - מוכשרים וזריזים, החושבים בדרך של "כאן ועכשיו", רואים את הריבית בהיותה נמוכה זה שנים רבות, והיא אינה מספקת אותם.

שוק המניות, לעומת זאת, מספק תשואה גבוהה ומהירה יותר. הם אינם חוששים - ואולי אינם ערים מספיק לקשר הנ"ל בין גובה הריבית לבין מחירי הנכסים - ולכן הם עטים על שוקי המניות כשאלו נופלים מתוך פחדיהם של המשקיעים המסורתיים, אולי המנוסים יותר. הדור הצעיר אינו מתרגש מכך, ורואה בנפילות דווקא את ההזדמנות. משקיעים אלה מרוכזים בשוקי המניות, כך שירידה במדדי המניות הופכת עד מהרה להזדמנות. במילים אחרות, גישת הסיכון שלהם לא קושרת קשר חזק בין שוקי המניות לבין הריבית ומה שביניהם, והם בוחנים את המניות בצורה אבסולוטית ולא יחסית לשאר הסיכונים. כך, ירידה במחיר מהווה הזדמנות ולכן מחירי מדדי המניות מתאוששים במהירות, כפי שקרה פעמיים ב-2018.

נטייה מודרנית זו כלפי שוקי המניות תשפיע ללא ספק על משקלם בתיקי הנכסים בשנים הקרובות, ומתוך כך גם על יציבותם ועל מגמת המחירים. לכן, בתקופה זו ראוי, בניגוד אולי לחששות הנשמעים ומטופחים זה שלוש שנים, דווקא להתמקד יותר בשוקי המניות, בדגש על ארה"ב ועל ישראל, אשר יש לה מאפיינים כלכליים דומים לאלו של ארה"ב.

הכותב הוא מנכ"ל אג'יו ניהול סיכונים והחלטות פיננסיות, המלווה ארגונים ומשפחות בניהול נכסיהם הפיננסיים, שיסדה לאחרונה את פעילות אג'יו פרסונל. אין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.